La Grecia è di nuovo sotto pressione sui mercati dopo i primi passi del Governo Tsipras. Ma oggi chi è esposto al rischio greco? Scontato l’aumento del peso dei creditori pubblici nella struttura del debito, la lenta ripresa degli investimenti privati è forse un segnale di ritorno alla fiducia.

di Silvia Merler (Fonte: lavoce.info, Bruegel)

Più creditori pubblici

Le elezioni si sono appena concluse finite e la Grecia è già di nuovo sotto pressione. I mercati sembrano avere sempre più paura della direzione che prenderà la politica economica (e non solo) del Governo Tsipras e i dati recentemente pubblicati dalla Banca centrale greca mostrano un calo dei depositi privati di 4 miliardi tra novembre e dicembre 2014 (-2,4 per cento), calo che probabilmente si è intensificato in gennaio. In questa situazione, chi è (ancora) esposto al rischio greco?

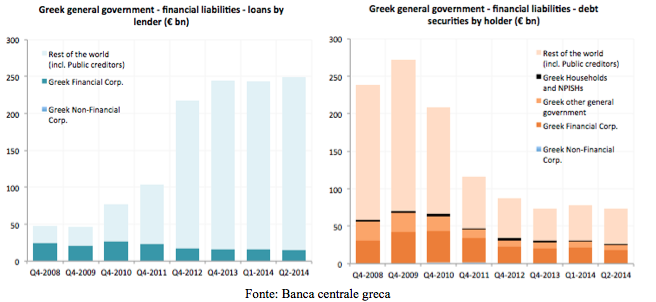

Una prima cosa da notare è che, dall’inizio della crisi, la struttura del debito greco è molto cambiata (circa l’80 per cento delle passività finanziarie del governo greco sono costituite oggi da prestiti, contro il 20 per cento nel 2008). Il peso dei creditori pubblici comparato a quello dei creditori privati è aumentato esponenzialmente. Alla fine del 2013, il debito dovuto a creditori pubblici ammontava a 216 miliardi in forma di prestiti Ue/Fmi (94 per cento del totale prestiti dovuti a creditori non-greci) e 38 miliardi di titoli detenuti da Bce e banche nazionali (89 per cento del totale titoli detenuti da creditori non-greci).

Figura 1 – Struttura del debito pubblico greco

L’esposizione delle banche

Tutto ciò è noto. Ma il governo non è il solo settore greco su cui gli investitori stranieri sono esposti e i creditori pubblici non sono i soli a investire in Grecia.

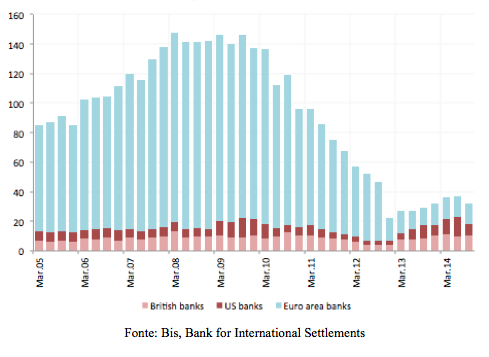

Dopo l’inizio dei guai greci nel 2010, le banche straniere hanno iniziato a ridurre molto rapidamente la loro esposizione sul paese (figura 2). In aggregato, l’esposizione delle banche degli altri Stati membri dell’euro area si è ridotta dai 128 miliardi del 2008 a un minimo di 12 miliardi nel settembre 2013. Quella delle banche inglesi aveva raggiunto un massimo di 13 miliardi nel marzo 2008 per poi scendere a 4,3 miliardi nel dicembre 2012. Mentre le banche americane, esposte per 14 miliardi nel settembre 2009, erano arrivate a 2,5 miliardi entro la fine del 2012.

Figura 2 – Esposizione delle banche straniere sul debito pubblico greco (2005-2014)

Sia le banche inglesi che quelle americane hanno però aumentato di nuovo la loro esposizione sulla Grecia dal primo trimestre 2012, raggiungendo rispettivamente 8 e 10 miliardi, ovvero livelli non troppo distanti da quelli di fine 2009-inizio 2010. Le banche dell’area euro si sono comportate in maniera molto diversa, continuando a ridurre la loro esposizione. È particolarmente interessante notare che l’unico paese dell’area euro le cui banche abbiano nuovamente e continuativamente aumentato la propria esposizione in attività elleniche dal 2013, è la Germania. L’esposizione delle banche tedesche, dopo aver raggiunto un picco di 32 miliardi nel marzo 2010 e un minimo di 3,9 miliardi a fine 2012, sono infatti salite a 10 miliardi nel settembre 2014.

Figura 2.1– Esposizione delle banche straniere sul debito pubblico greco (2009-2014)

Stando agli ultimi dati disponibili (settembre 2014), le banche austriache sono esposte sulla Grecia per circa 96,6 milioni, quelle belghe per 29,4 milioni, quelle francesi per 1,4 miliardi, le tedesche per circa 10 miliardi, le irlandesi per 55,9 milioni. Le banche italiane sono esposte per 800 milioni, le olandesi per 923 milioni, le portoghesi per 263 milioni e le spagnole per 301 milioni.

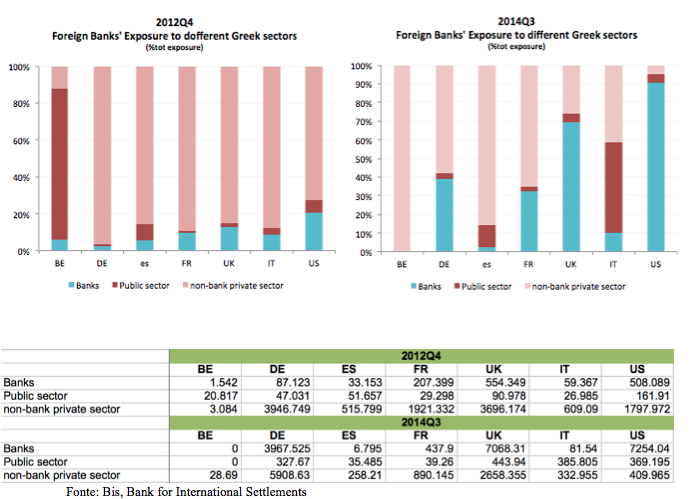

La composizione delle attività greche in portafoglio varia da paese a paese ed è cambiata notevolmente nel corso del tempo. La figura 3 mostra l’esposizione delle banche di alcuni paesi dell’area euro rispetto a diversi settori greci, comparando la situazione a settembre 2014 e dicembre 2012.

Nel 2012, la parte più rilevante delle esposizioni bancarie sulla Grecia era costituita da attività del settore privato non finanziario. Nel 2014, invece, in tutti i paesi tranne Belgio e Spagna, in percentuale del totale è aumentata in modo significativo l’esposizione nei confronti delle banche greche. In termini di numeri assoluti, solo Belgio e Germania hanno aumentato la loro esposizione sul settore privato non finanziario, mentre quella sul settore pubblico è cresciuta in tutti i paesi (eccetto il Belgio), ma l’Italia è l’unico in cui l’esposizione delle banche nei confronti del settore pubblico greco è aumentata anche in percentuale del totale.

Figura 3 – Esposizione delle banche di vari paesi nelle diverse attività greche (milioni di euro)

Per chi abbia seguito gli sviluppi della crisi dell’euro, l’importante aumento del peso dei creditori pubblici nel debito greco è cosa nota. Quello che questi dati mostrano è che dal 2012 in poi (dopo l’introduzione dell’Omt da parte della Bce) anche alcuni investitori privati hanno cominciato, timidamente e lentamente, a tornare in Grecia. L’esposizione delle banche di altri paesi euro è ancora a livelli molto bassi in confronto a quelli pre-crisi, ma c’è la tentazione di interpretare questo come un primo segno di normalizzazione e fiducia, che la confusione politica attuale rischia di far svanire nuovamente.

Articolo Precedente

Grecia, Varoufakis: “Non parlo con troika”. Dijsselbloem: “No azioni unilaterali”

Articolo Successivo

Grecia: Quelli che ‘la Troika ha fatto aumentare la disoccupazione di soli 9 punti’