Da tempo ci era venuto il dubbio. Che lo Sveriges Riksbank Prize in Economic Sciences in Memory of Alfred Nobel (attenzione al titolo esatto!) non avesse nulla o poco a che fare con Alfred Nobel e ancor meno con la scienza economica. Ci eravamo illusi che alla fine da questo premio potesse venirne fuori qualcosa di buono; perché gli svedesi sono affezionati alla loro imparzialità, anche se spesso sconfina in superbia; perché una banca centrale quale è la Sveriges Bank può permettersi di vedere le cose dall’alto, senza farsi coinvolgere da passioni politiche o peggio ideologiche. Volevamo sperare, nonostante tanti elementi contrari, che da questa strana mania scandinava di premiare per essere premiati sarebbe venuto fuori qualcosa di buono, cioè l’indicazione al mondo quali erano i risultati migliori, i contributi della scienza economica più utili per la società, per il progresso e lo sviluppo, economico e civile.

Da anni il Premio per l’Economia aveva sollevato qualche perplessità, come quando fu assegnato ai teorici dei derivati (1997 Merton e Scholes), oppure quando veniva conferito a studiosi le cui teorie erano così particolari che difficilmente sarebbero passate alla storia (2013-2020).

Quest’anno il crack, la fine dell’illusione. Alla fine, la Banca di Svezia, senza tanti timori ha premiato sé stessa, le banche. Ha suonato la campana di famiglia, ha chiamato a raccolta i suoi scudieri. Ha pensato bene che fosse il caso di difendere i propri interessi di parte, anche se così la scienza economica (quella di Smith, Schumpeter e Keynes) non c’entra più nulla…

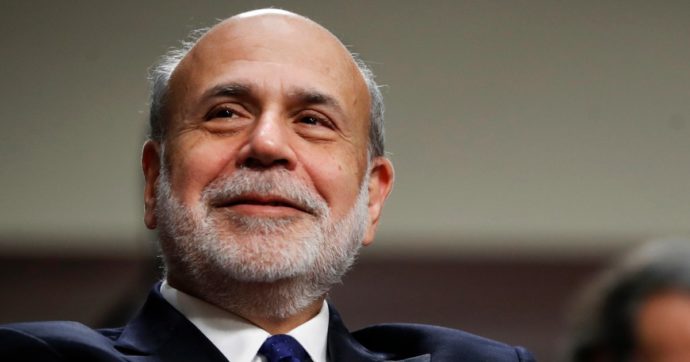

Il premio è stato conferito a tre studiosi, almeno due completamente ignoti al grande pubblico, Douglas Diamond e Philip Dybvig. Il terzo celeberrimo anche in Italia – Ben Bernanke – non certo per i suoi libri, ma per essere stato presidente della Federal Reserve (la Banca Centrale Usa), con Bush e Obama dal 2006 al 2014. La motivazione: “per aver significativamente migliorato la comprensione del ruolo della banca in economia, in particolare durante le crisi finanziarie. Un importante risultato della loro ricerca consiste nella ragione per cui evitare il fallimento delle banche sia vitale… la loro analisi è stata di grande importanza pratica per regolare i mercati finanziari e per quanto concerne le crisi finanziarie”.

Gli amici hanno paragonato per nobilitarlo, Bernanke a Draghi, attribuendogli la responsabilità di un Quantitavive Easing salvifico contro la crisi. Peccato che in realtà, da uomo di apparato prima ancora che da governatore, Bernanke fu responsabile innanzitutto di non aver compreso i rischi legati a una diffusione sconsiderata dei prodotti derivati, di non aver voluto vedere i danni impliciti dei subprime salvo poi aver provveduto a cercare di salvare il sistema bancario americano, lasciando nella disperazione chi aveva perduto tutto per la speculazione e iniettando ai CEO delle banche – prima che alle banche stesse – 233 miliardi di dollari, per un costo complessivo al cittadino americano pari a 7.700 miliardi di dollari. Con la promessa non mantenuta di cambiare abitudini.

Insomma, Bernanke, insieme alle grandi banche d’affari, fu – io credo – uno dei responsabili maggiori della più grande crisi economica e finanziaria della storia mondiale, costata sangue e sudore a milioni di persone, così come è ben narrato nel documentario Inside Job, film premiatissimo per il quale, guarda caso, lo stesso che oggi viene premiato dagli svedesi rifiutò di farsi intervistare.

Ho sempre pensato che in realtà stessimo da tempo vivendo un periodo di neo-corporativismo finanziario. Alcuni la chiamano finanziarizzazione, come se fosse un processo naturale e non forzato. Governi deboli, lobbies fortissime, scarsa cultura economica, inferiore affezione al tasso di libertà individuale, necessità economiche indotte hanno contribuito a determinare un’ingiustificata protezione dello Stato nei confronti degli istituti finanziari. Non esiste parità contrattuale tra banche e consumatori. Il cittadino non conta e deve soccombere, senza controllo sui comportamenti delle banche, senza regole che separino la finanza dal credito e dal risparmio.

Eppure, un’altra politica verso le banche è possibile. Già lo sapeva e lo diceva un grande imprenditore italiano, Alessandro Rossi, fondatore del lanificio di Schio. Già qualcosa del genere accadde anche nel nostro paese. Quando il ‘grande’ Josef Toeplitz, capo della Banca Commerciale, il banchiere più potente d’Italia, si rivolse ad Alberto Beneduce per ottenere il solito salvataggio bancario, lo Stato scelse sì di salvare le banche, ma anche di rottamare i banchieri spericolati, non premiandoli con ricchissimi guadagni come accadde a Bernanke.

Too big too fail non significa per forza che i cittadini consumatori debbano essere le vittime sacrificali, prima vessati dalle spericolatezze della finanza, poi bastonati dal debito pubblico che cresce per soccorrere le banche fallite. E i legislatori farebbero bene a non dimenticare, come ha dimostrato bene Mariana Mazzuccato, che in realtà le banche, che nel breve elargiscono dividendi anche del 25%, nel medio-lungo faticano a creare valore e quindi benefici alla società.

Intanto, proprio oggi, mentre in Italia i Tribunali dimezzano la pena (causa prescrizione) a uno dei responsabili dei maggiori scandali finanziari italiani, i risparmiatori e i lavoratori continuano a pagare il prezzo dei rischi finanziari altrui, i governi stanno a guardare e le banche si dicono “Bravo!”.

Articolo Precedente

Industria, bene la produzione ad agosto (+ 2,9%). Simulazione Istat su impatto caro energia: rischio perdite per l’8,2% delle aziende

Articolo Successivo

Oxfam: “Con la pandemia più diseguaglianze. Preoccupano le sorti del reddito di cittadinanza che rischia la cancellazione”