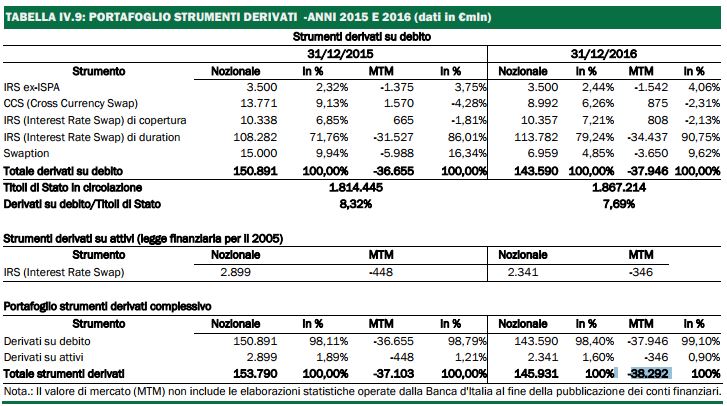

L’anno scorso lo Stato italiano ha versato 1,017 miliardi di euro a una banca che ha chiuso in anticipo un contratto derivato sottoscritto dal Tesoro. L’istituto ha invocato una clausola che consentiva di tirarsi indietro “in seguito alla riduzione del merito di credito della Repubblica Italiana, avvenuta nel 2012“. La notizia è contenuta nelle 111 pagine del Rapporto sul debito pubblico pubblicato sul sito del ministero dell’Economia. Da cui emerge anche che al 31 dicembre 2016 il valore di mercato di tutti gli strumenti derivati sul debito era negativo per 37,9 miliardi, a fronte di un valore nozionale di 143,5 miliardi. Il declassamento da parte di Standard&Poor’s, per cui sono stati processati e assolti alcuni analisti e manager dell’agenzia, è stato anche il motivo per cui proprio nel 2012 il governo Monti versò 2,7 miliardi di euro a Morgan Stanley, che aveva a sua volta fatto valere una clausola di rescissione anticipata per farsi restituire il valore di mercato del contratto.

Per quella vicenda nel luglio scorso sono stati citati in giudizio dalla Corte dei Conti per danno erariale sia la banca d’affari sia gli ex ministri Domenico Siniscalco e Vittorio Grilli, il direttore generale del Tesoro Vincenzo La Via e il capo della direzione Debito pubblico del ministero Maria Cannata. I magistrati contabili chiedono a Morgan Stanley di risarcire 2,7 miliardi di danni e ne pretendono altri 1,2 da Grilli, Siniscalco, La Via e Cannata: secondo la procura della Corte alcuni dei contratti “evidenziavano profili speculativi che li rendevano inidonei alla finalità di ristrutturazione del debito pubblico – l‘unica consentita dalla normativa per operazioni in derivati – non essendo ammissibile per lo Stato, investitore pubblico, assumersi rischi rilevantissimi”. Cannata, audita nel 2015 in commissione Finanza alla Camera, aveva spiegato che in tredici contratti derivati stipulati dal ministero dell‘Economia “sono presenti clausole di risoluzione anticipata legata al valore di mercato”. Riguardo all’episodio del 2012 aveva sostenuto che quella clausola era “unica nel suo genere” e che l‘esborso, pur “considerevole, è risultato comunque inferiore a quello che sarebbe stato subendo passivamente l‘esercizio della clausola”.

I derivati nascono come armi difensive per tutelarsi, perlopiù, dal rischio di un aumento dei tassi di interesse, ma in seguito alla progressiva diminuzione dei tassi si sono spesso trasformati in un boomerang per l’Italia. Il ministro dell’Economia Pier Carlo Padoan, nell’aprile 2015, aveva annunciato che il Tesoro intendeva “gradualmente ristrutturare o chiudere alcune posizioni che si sono rivelate troppo costose“. E in effetti l’ammontare complessivo è diminuito rispetto ai 163 miliardi del 2014 e ai 150,8 del 2015 per effetto di operazioni di riacquisto o sostituzione con strumenti diversi. Ma anche gli istituti hanno fatto le loro mosse.

I derivati nascono come armi difensive per tutelarsi, perlopiù, dal rischio di un aumento dei tassi di interesse, ma in seguito alla progressiva diminuzione dei tassi si sono spesso trasformati in un boomerang per l’Italia. Il ministro dell’Economia Pier Carlo Padoan, nell’aprile 2015, aveva annunciato che il Tesoro intendeva “gradualmente ristrutturare o chiudere alcune posizioni che si sono rivelate troppo costose“. E in effetti l’ammontare complessivo è diminuito rispetto ai 163 miliardi del 2014 e ai 150,8 del 2015 per effetto di operazioni di riacquisto o sostituzione con strumenti diversi. Ma anche gli istituti hanno fatto le loro mosse.

In particolare, si legge nel rapporto, “uno swap da 2 miliardi di euro, con scadenza nel marzo 2016 ma estendibile dalla controparte per 20 anni, è stato oggetto di una chiusura anticipata da parte della controparte”. E’ stato possibile perché “era presente sulla posizione una clausola bilaterale (Early Termination Option) legata ad un evento di credito, esercitabile a partire dal 2011 e successivamente ogni 5 anni. Mentre nel 2011 non era verificata la condizione per l’esercizio della clausola per nessuna delle due parti, nel 2016, in seguito alla riduzione del merito di credito della Repubblica Italiana (avvenuta nel 2012), la clausola era divenuta esigibile”. Pertanto,alla prima data utile – marzo 2016 – la controparte ha potuto avvalersi del diritto, comunicando prima l’estensione dello swap e subito dopo la sua cancellazione”. A quel punto “il Tesoro ha versato alla banca il valore del contratto al momento della chiusura anticipata (€ 1,017 miliardi)”.

Via XX Settembre rivendica di aver “esperito una serie di tentativi, tra quelli concretamente realizzabili, per giungere ad una soluzione diversa. Tutte le soluzioni prospettate, però, sono risultate non soddisfacenti, a causa dei costi non trascurabili che ne sarebbero conseguiti, ancor più rilevanti per via dell’assenza di collateralizzazione”. Il capitolo dedicato alla Gestione del portafoglio derivati cita anche la ristrutturazione di una receiver swaption (opzione che dà al compratore la facoltà di entrare in un contratto swap in cui paga il tasso variabile e riceve quello fisso, ndr) sostituendola con una nuova operazione. Ma “il premio della nuova swaption venduta non è stato sufficiente per garantire il riacquisto totale di quella originariamente in portafoglio. Per la parte rimanente è stato concordato il pagamento alla controparte in cinque rate, corrisposte dal 2016 al 2020, senza interessi”. Il tutto ha comportato un aumento del debito di 500 milioni: inferiore, scrive il Tesoro, a “quello che si sarebbe verificato in assenza di intervento”, pari a 1 miliardo di euro.

Articolo Precedente

Monte dei Paschi, arriva (in ritardo) il decreto sul riacquisto delle azioni dai risparmiatori danneggiati

Articolo Successivo

Banca centrale Usa, Trump sceglie la continuità: il nuovo presidente è Jerome Powell, alleato della Yellen