Il governo starebbe studiando la possibilità di trasferire una parte del Tfr in busta paga. È una buona idea, purché si lasci al lavoratore libertà di scelta. Quanto agli oneri aggiuntivi per le imprese, il problema potrebbe essere risolto coinvolgendo nell’operazione il sistema bancario.

di Stefano Patriarca, 30.09.14, lavoce.info

I rischi e le opportunità di una buona idea

La notizia secondo la quale sarebbe allo studio la proposta di trasferire una parte del Tfr in busta paga non può che essere considerata positivamente da chi, come me, la sostiene già dal 2011. Sgonfiare la “bolla” di un risparmio previdenziale (o quasi), per trasferirlo, anche per aiutare la crescita, sui redditi e sui consumi, – la debolezza dei quali è alla radice dell’attuale crisi – è un obiettivo importante. Lo è anche sotto lo stesso profilo previdenziale, perché le promesse pensionistiche future, pubbliche o private che siano, hanno la loro garanzia più forte non nell’ammontare degli accantonamenti attuali, ma nella crescita dell’economia e nel miglioramento dell’occupazione, senza le quali nessuna promessa previdenziale potrà essere mantenuta, finendo così con l’avere una società di “ricchi di promesse” (false) pensionistiche e “poveri di lavoro e reddito”.

Ma se non si affrontano tre osservazioni rilevanti sollevate nel dibattito di questi giorni la proposta potrebbe non avere gli effetti positivi auspicati.

La prima osservazione è che si tratterebbe di una manovra coercitiva che costringerebbe tutti i lavoratori ad anticipare il Tfr, anche coloro che preferiscono averlo come una forma di risparmio.

La questione è facilmente ovviabile permettendo a ciascun lavoratore di scegliere, in relazione alle sue specifiche esigenze, se lasciare il Tfr dove è o se percepirlo in anticipo. Infatti l’operazione non può certo rappresentare una sorta di trasferimento obbligato, ma deve essere l’occasione per togliere la “coercizione” che oggi esiste (risparmio obbligato).

La seconda osservazione è che in tal modo si penalizzerebbe il risparmio previdenziale e la previdenza integrativa. Anche questa obiezione viene meno con la non coattività del trasferimento in busta paga. La libertà di scelta lascerà al singolo lavoratore la decisione se anticipare il Tfr o se continuare a destinarlo a risparmio o a previdenza. Alcuni sostengono che la destinazione “forzata” del Tfr ad accantonamento previdenziale è motivata dalla necessità di impedire un “moral hazard” di carenza di risparmio previdenziale individuale. Ma la tesi non è convincente. Innanzitutto, gli accantonamenti previdenziali sono già attualmente molto alti. Al 33 per cento di aliquota per la previdenza obbligatoria si aggiungono altri 11-13 punti circa per chi ha la previdenza integrativa, portando il contributo complessivo destinato alle pensioni attorno al 45 per cento (di molto superiore a quello esistente in tutta Europa): un livello che rischia di essere incomprensibile in un paese con drammatici problemi di crescita e occupazione. Per di più, la platea che aderisce a forme di previdenza integrativa è caratterizzata da posizioni professionali e retributive per lo più medio-alte: se possono permettersi già ora una contribuzione previdenziale aggiuntiva, continueranno a mantenerla (visti i lauti incentivi fiscali). In terzo luogo, la copertura consentita dall’attuale sistema previdenziale pubblico è tale da garantire anche a coloro che sono integralmente nel sistema contributivo tassi di sostituzione attorno al 70 per cento dell’ultima retribuzione netta. L’eventuale riduzione di tali tassi è connessa a un basso numero di anni di contribuzione. Ma Tfr e previdenza integrativa non possono compensare tale elemento: se mancano anni di lavoro e di reddito non potranno essere prodotti accantonamenti né di Tfr né di previdenza integrativa.

La terza osservazione, forse la più rilevante, sostiene che l’operazione costituirebbe comunque un onere aggiuntivo per le imprese (o per l’Inps che attualmente riceve una parte degli accantonamenti) costringendole non a un costo economico, ma certamente a un immediato esborso di liquidità (privandole di una parte di autofinanziamento) in una situazione di crisi economica rilevante.

Vi è in primo luogo da considerare che molte imprese hanno già tale onere, dovendo trasferire il Tfr all’Inps (tutte le imprese con più di 50 dipendenti) e quelle i cui lavoratori aderiscono alla previdenza integrativa. Inoltre, vi può essere una soluzione a questo problema, che consenta ugualmente ai lavoratori che lo vogliono di ricevere annualmente il Tfr. La proposta, che ho avuto modo già di avanzare in passato, è quella di far intervenire il sistema bancario come finanziatore dell’anticipo del Tfr.

Una proposta per anticipare il Tfr

Si tratta di traslare il credito (liquidazione futura) dei lavoratori nei confronti dell’impresa in un credito della banca nei confronti dell’impresa. Le imprese continuerebbero a fare l’accantonamento nel modo attualmente previsto (nel proprio bilancio, versandolo all’Inps o a un fondo di previdenza, secondo della normativa) e a pagare l’importo della liquidazione al momento della chiusura del rapporto di lavoro. La quota annuale al lavoratore che ne fa richiesta verrebbe erogata da un’istituzione finanziaria (banche o Cassa depositi e prestiti) che “anticiperebbe” ai lavoratori che ne facessero richiesta l’importo lordo del Tfr. Le imprese dovrebbero continuare, come oggi, ad accantonare in bilancio il Tfr con la rivalutazione dovuta per legge (tasso di interesse pari). Al momento della chiusura del rapporto di lavoro, l’impresa erogherebbe la liquidazione non al lavoratore (che già l’ha ricevuta) bensì all’istituto bancario che ha erogato l’anticipo e che avrebbe una remunerazione sul prestito pari al tasso di rivalutazione del Tfr all’1,5 per cento più lo 0,75 per cento dell’inflazione (oggi equivalente a 2,25 per cento), e tale costo dell’intermediazione bancaria (a carico dell’impresa) sarebbe esattamente quello che l’impresa già oggi sostiene per remunerare il Tfr. Per le banche il prestito sarebbe esente dal rischio di insolvenza del datore di lavoro, in quanto quel rischio è già coperto da un apposito fondo assicurativo presso l’Inps, alimentato con un contributo dello 0,2 per cento.

Inoltre il meccanismo sarebbe applicabile anche alla quota di Tfr attualmente gestita dall’Inps, che riguarda i dipendenti pubblici e i dipendenti delle imprese con più di 50 addetti. Anche in questo caso, l’anticipo verrebbe operato dal soggetto finanziario e nulla muterebbe per l’Inps. Per quanto riguarda la quota che già le imprese trasferiscono ai fondi pensione, l’anticipo può essere direttamente erogato dal fondo integrativo.

Gli effetti principali

Gli effetti principali della tale proposta sarebbero quelli di:

1. consentire di “anticipare” in reddito corrente gli accantonamenti del Tfr, senza oneri per le imprese e per l’Inps, rafforzando redditi e consumi;

2. determinare un rilevante effetto di entrate aggiuntive per lo Stato che incasserebbe le imposte sul Tfr non al momento della chiusura del rapporto di lavoro, ma le anticiperebbe di anno in anno. L’attuale aliquota Irpef sul Tfr (o sugli anticipi previsti) è legata alla media degli ultimi cinque anni, in media oggi stimabile attorno al 23 per cento. Nell’ipotesi di un’adesione all’anticipo in busta paga del 50 per cento dei lavoratori il gettito sarebbe di quasi 3 miliardi;

3. costruire per le banche l’opportunità di erogare un prestito a un tasso di interesse equivalente alla rivalutazione del Tfr (oggi attorno al 2,25 per cento) assente da rischi. Oggi, le banche si approvvigionano di finanziamenti presso la Bce a un tasso dello 0,5 per cento e troverebbero nella definizione di un tale prestito una modalità rilevante di messa in sicurezza dei rapporti patrimoniali (nell’ipotesi media, il flusso annuo sarebbe di circa 12 miliardi che consoliderebbe in sette anni, durata media dei rapporti di lavoro, circa 90 miliardi di credito erogato). Il finanziamento bancario sarebbe erogato all’impresa per finanziare l’esborso di per far affluire anche alle famiglie i copiosi fondi messi a disposizione dalla Bce, (una sorta di “prestito per il lavoro”). E’ da sottolineare quanto questo obiettivo, far affluire finanziamenti dalle banche alle famiglie per sostenere i consumi, oltre che alle imprese sia stato più volte sottolineato con forza da Draghi.

Alcune stime

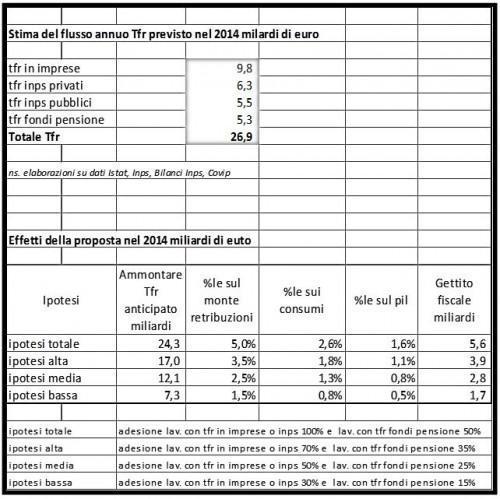

Nella tabella qui sotto si riportano gli effetti quantitativi di una tale proposta in relazione a diverse ipotesi di adesione dei lavoratori alla possibilità di anticipo del Tfr (1).

Nell’ipotesi di totale adesione alla proposta di anticipo l’ammontare trasferito annualmente (ma si potrebbe forse valutare anche l’opportunità di estendere il trasferimento al montante accumulato) sarebbe di 24 miliardi annui, pari al 5 per cento del monte retribuzioni e al 2,6 per cento dei consumi con una entrata netta per lo Stato di 5,6 miliardi. Nella più realistica ipotesi di un’adesione media (pari al 50 per cento dei lavoratori e al 25 per cento di coloro che aderiscono ai fondi) l’ammontare trasferito sarebbe di 12 miliardi pari al 2,5 per cento del monte retribuzioni e all’1,3 per cento dei consumi, con un entrata netta per lo Stato di 2,8 miliardi.

Fonte: bilanci Inps

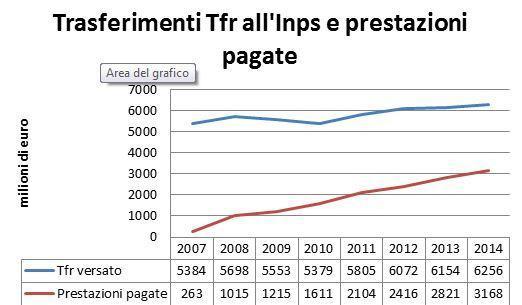

(1) Si sono stimati gli importi del Tfr sulla base delle informazioni disponibili dai dati Istat, Inps e Covip . Nella voce Tfr imprese confluisce l’ammontare del Tfr annuo che le imprese private accantonano presso di loro. La voce Tfr Inps rappresenta la quota di Tfr che le imprese private con più di 50 dipendenti versano all’Inps (che poi paga le prestazioni – in Fig 1 l’andamento di queste voci dal 2007). Nella voce Tfr pubblici ci sono gli accantonamenti che le pubbliche amministrazioni operano e che versano all’Inps (gestione ex Inpdap). Mentre nella voce Tfr fondi pensione vi è l’accantonamento che confluisce alle forme di previdenza integrativa

Articolo Precedente

Fallimenti: Argentina e Lehman Brothers, due pesi e due misure

Articolo Successivo

Crisi, Visco: “Molti errori e ritardi. Trascurati i problemi di economia reale”