Una fetta consistente di imprese è costretta a versare imposte anche se registra una perdita. Sono colpite in modo particolare le piccole dimensioni. Essenzialmente è colpa dell’Irap, che ha una base imponibile molto più ampia dei profitti. Ed è allora su quell’imposta che bisogna agire.

di Paolo Panteghini e Maria Laura Parisi, lavoce.info, 7 Marzo 2013 Imposte per le imprese

Il tema della tassazione d’impresa è rimasto in penombra nell’ultima campagna elettorale, benché di imposte si sia parlato molto e non sempre a proposito. Eppure, anche se è ostico e coinvolge pochi soggetti, è un tema importantissimo, soprattutto per le finalità di crescita economica.

Parliamone allora noi e facciamolo con i numeri, utilizzando la banca dati Aida (Bureau van Dijk), che raccoglie i bilanci delle imprese italiane. (1)

I bilanci dell’anno 2012 devono essere ancora approvati, dunque ci soffermeremo sul periodo 2006-2011, prendendo in esame i settori agricoltura, manifattura e servizi, che nel 2011 rappresentavano l’81,6 per cento del Pil italiano. Il nostro campione rappresenta circa il 35 per cento dei tre macro settori e il 29 per cento del Pil nazionale. (2)

Ebbene, i dati mostrano tre forti criticità.

La prima riguarda il fatto che una fetta consistente delle imprese è costretta a versare imposte anche se registra una perdita: questo si deve essenzialmente all’Irap, che ha una base imponibile molto più ampia dei profitti (utili/perdite + costo del lavoro + costo del debito). Dato che, in media, più del 14 per cento delle imprese attive paga imposte anche se in rosso, il fisco aggrava la posizione di aziende già in difficoltà: indebitate, limitate nell’accesso al credito e contraddistinte da risultati negativi, queste ultime vedono peggiorare ulteriormente la propria posizione finanziaria e incrementare così il rischio di default. La seconda criticità è legata alla regressività dell’imposizione, che sfavorisce le imprese di minori dimensioni. Il dato si desume dal calcolo del rapporto tra le imposte dovute e il risultato lordo d’esercizio. Si noti che, mentre le imposte dovute sono l’Ires e l’Irap, il denominatore considera solamente il risultato di esercizio ante imposte (di fatto, la base imponibile Ires). Pur nella sua semplicità, questo tax rate consente comunque di esaminare il legame tra debiti di imposta e performance delle imprese.

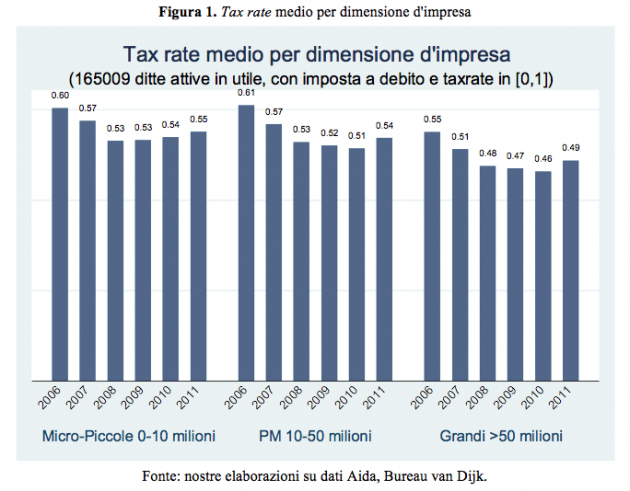

Come mostra la figura 1, nel 2011, il nostro tax rate è in media pari al 54-55 per cento per le imprese con un fatturato fino a 50 milioni di euro. Per le imprese di maggiori dimensioni (oltre i 50 milioni di euro), invece, si riduce di 5-6 punti percentuali.

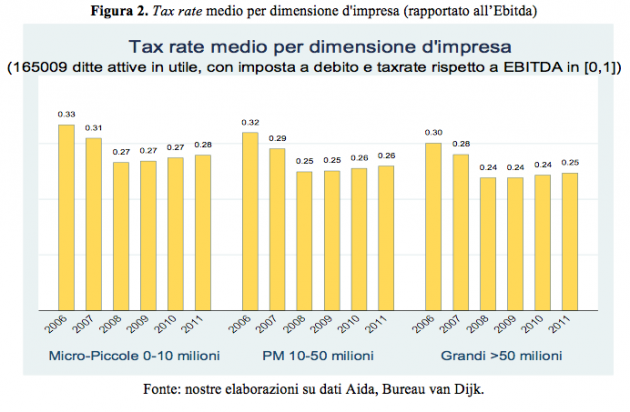

Si noti che il risultato non dipende dall’indicatore utilizzato. Per dimostrarlo, abbiamo adottato anche un’altra misura del tax rate, in cui il numeratore rimane invariato ma il denominatore è più ampio: quest’ultimo è rappresentato dall’Ebitda, che di fatto approssima il cash flow. (3) Pur cambiando indicatore, la qualità dei risultati non muta: come mostra la figura 2, il tax rate rimane più elevato per le imprese di minori dimensioni.

Perché le piccole soffrono di più

A nostro avviso, la penalizzazione delle Pmi è legata essenzialmente a tre fattori:

a) gli studi di settore, a cui sono tenute le imprese con un fatturato fino a 7,5 milioni di euro. Applicando questo strumento, di fatto il calcolo dell’imposta avviene utilizzando basi imponibili “virtuali”, talvolta superiori rispetto al vero utile d’impresa. Inoltre, l’adozione di questo metodo di accertamento solo per un sottoinsieme di contribuenti causa una significativa distorsione tra chi è tenuto all’osservanza degli studi di settore e chi, a causa delle maggiori dimensioni, ne è esente e ha dunque “più libertà di movimento” nella predisposizione dei conti;

b) il grado di internazionalizzazione: la crescente competizione ha determinato una generalizzata diminuzione delle aliquote. Dato che il grado di apertura delle Pmi è spesso inferiore a quello delle società di maggiori dimensioni, possiamo dire che, grazie al fatto di operare su più mercati, queste ultime riescono a contenere il carico fiscale, trasferendo parte degli utili nei paesi a bassa fiscalità;(4)

c) l’Irap: le modalità di calcolo dell’imposta (che, nella sostanza, colpisce, oltre agli utili, anche il costo del personale, i compensi degli amministratori, gli interessi passivi e i costi indeducibili Ires), producono un significativo incremento del tax rate, soprattutto per quelle Pmi che utilizzano molta forza lavoro.

Quest’ultimo aspetto si lega alla terza criticità, connessa al fatto che il tax rate rischia addirittura di aumentare nelle fasi recessive, come è avvenuto nel biennio 2010-2011. Purtroppo, il motivo non è dovuto al fatto che la situazione è migliorata e che, dunque, le imprese pagano di più. Anzi, è vero il contrario: il tasso di crescita del Pil passa da un +1,8 per cento nel 2010 a un +0,4 per cento nel 2011 (Eurostat, 2013). Tuttavia, complici l’Irap e il contrarsi degli utili lordi, il tax rate aumenta, peggiorando così la posizione finanziaria delle nostre imprese. Tant’è che, nel solo 2011, tra le imprese in perdita, ben il 79,7 per cento presenta un debito d’imposta.

I nostri dati illustrano il problema, ma indicano anche la soluzione: se la recessione aumenta il numero delle “vittime” e la causa principale è l’eccessiva ampiezza dell’imponibile Irap, la soluzione più opportuna sarebbe quella di portare in deduzione l’intero ammontare del costo del lavoro ai fini Irap.

Il Governo Monti appariva conscio del problema; tant’è che la legge di stabilità per il 2013 prevede un incremento delle deduzioni forfetarie Irap per tutti i soggetti (mantenendo comunque un beneficio maggiore per giovani, donne e dipendenti operanti al Sud). Così com’è strutturato, l’intervento va nella giusta direzione ma ha due limiti evidenti: il primo riguarda la distorsione a danno di lavoratori di sesso maschile con più di 35 anni; il secondo è legato al fatto che l’incremento delle agevolazioni decorre solo dal 2014.

In un precedente lavoro abbiamo proposto una soluzione più semplice, che mira ad aumentare in modo indiscriminato (senza cioè considerare né il genere né la residenza dei lavoratori) la deducibilità del costo del lavoro dall’Irap. (5)

L’intervento sortirebbe almeno due effetti positivi: la riduzione del carico fiscale per tutte le imprese e la riduzione del costo del lavoro (con presumibili effetti positivi sulla domanda di lavoro). Nell’ottica di una revisione complessiva degli interventi sul mercato del lavoro, la deducibilità del costo del lavoro dall’Irap sostituirebbe gli incentivi alle assunzioni per particolari tipologie di lavoratori. Le nostre simulazioni indicano che, portando al 70 per cento la deducibilità del costo del lavoro ai fini Irap, si avrebbe un risparmio di circa 6,5 miliardi per l’intero settore privato: una cifra abbordabile anche per i nostri conti pubblici. Così facendo, non solo si risolverebbe il problema della pro-ciclicità del tax rate, ma si garantirebbe anche un sensibile beneficio alle Pmi, senza ricorrere a complicati interventi.

(1) Il nostro campione Aida comprende 229.376 imprese (Istat, 2011). L’81 per cento presenta un bilancio in attivo nel 2011 mentre circa il 19 per cento ha un risultato lordo negativo.

(2) Secondo la tavola “Aggregati dei conti nazionali annuali per branca di attività economica (NACE Rev.2), milioni di euro” (Istat, ottobre 2012), il valore aggiunto del settore agricolo nel 2011 era pari a €27655 milioni, quello del settore manifatturiero €225489 milioni; quello dei servizi era pari a €1036480 milioni (81,6 per cento del Pil). Nello stesso anno, il Pil italiano ammontava a €1579659 milioni. Il nostro campione è rappresentativo dei settori dell’agricoltura, manifattura e servizi e comprende imprese che registrano un totale valore della produzione maggiore di 800mila euro.

(3) Ebitda (Earnings Before Interest, Taxes, Depreciation and Amortization): in Italia si parla più semplicemente di margine operativo lordo.

(4) Si vedano, ad esempio: Miniaci R., Parisi M.L., Panteghini P. (2013): “Debt shifting in Europe”,International Tax and Public Finance, di prossima pubblicazione; Krautheim, S., Schmidt-Eisenlohr, T. (2011): “Heterogeneous Firms, Profit Shifting FDI and International Tax Competition”, Journal of Public Economics, 95, pp. 122-133.

(5) Arachi G., V. Bucci, E. Longobardi, P. M. Panteghini, M. L. Parisi, S. Pellegrino e A. Zanardi (2012), “Fiscal Reforms during Fiscal Consolidation: The Case of Italy”, FinanzArchiv, 68, pp. 445-465. Giampaolo Arachi G., V. Bucci, E. Longobardi, P. M. Panteghini, M. L. Parisi, S. Pellegrino e A. Zanardi, (2011), “Una proposta di riforma dell’imposizione sulle famiglie e sulle imprese”, Assolombarda, 5 dicembre 2011.

(6) A nostro avviso, l’intervento sull’Irap dovrebbe escludere il settore finanziario e delle assicurazioni. Per questo settore, infatti, l’Irap svolge una funzione particolare di compensazione a fronte dell’esenzione Iva e di correzione degli incentivi come recentemente riconosciuto anche dalla Commissione Europea. Secondo i nostri dati, l’esclusione del settore finanziario e assicurativo ridurrebbe la perdita di gettito di una maggiore deduzione del costo del lavoro dall’Irap di circa il 5 per cento.

Articolo Precedente

Inflazione e salari, si allarga la forbice. Carrello della spesa +2,4% a febbraio

Articolo Successivo

La lobby del credito smentisce Mediobanca: “Le banche non hanno bisogno di aiuti”