Il mercato petrolifero

Per poter discutere delle fluttuazioni di prezzo del petrolio e dell’impatto macroeconomico che ne consegue è necessario passare in rassegna le dinamiche del funzionamento del mercato petrolifero. Il funzionamento dell’oil market è ben descritto dal prof. Martin Feldstein (Harvard University) in The geopolitical impact of cheap oil. Il prezzo del petrolio dipende in sostanza dalle aspettative degli operatori del mercato sulle previsioni circa la domanda e l’offerta. Il ruolo che giocano le aspettative rende questo mercato assai differente rispetto ad altri. Sostiene Feldstein che se prendessimo in considerazione il mercato della “verdura fresca” il prezzo sarebbe definito sulla base della domanda e l’offerta del raccolto corrente. Differentemente i produttori di petrolio possono mantenereuna bassa offerta se pensano che il prezzo aumenterà nel tempo o possono immettere un eccesso di output se credono che il prezzo diminuirà.

Il basso livello del prezzo del petrolio attuale riflette quindi una scarsa domanda futura ed un’elevata offerta. La prima dovuta essenzialmente a due motivi. Il primo fa riferimento ad una economia stagnante (si pensi in particolar modo all’Europa) la quale deprime il consumo energetico. Il secondo attiene al forte cambiamento tecnologico connaturato nella grande diffusione delle energie rinnovabili e la maggiore efficienza delle autovetture che ne fanno uso.

L’elevata offerta futura invece dipende in particolar modo dallo sviluppo delle “tar sands” del Canada e dalle decisioni del Messico di permettere a compagnie estere di sviluppare le proprie risorse energiche. Tuttavia gli sviluppi degli ultimi mesi potrebbero lasciar intendere che le aspettative su domanda e offerta futura siano state anticipate spiazzando coloro (Russia e Venezuela) che negli ultimi mesi speravano in un mantenimento del prezzo al di sopra dei 100$ al barile.

Inoltre bisogna tenere in considerazione il legame tra oil price e tassi di interesse futuri attesi. I produttori di petrolio hanno una duplice scelta di investimento: possono aumentare la produzione e vendere il prodotto aggiuntivo al prezzo corrente, quindi investirne i ricavi a tassi di interesse di lungo periodo, o lasciare che il petrolio si apprezzi razionalizzandone la produzione. Se i tassi di interesse sono bassi viene preferita la seconda opzione. Se i tassi aumentano i produttori saranno tentati ad aumentare l’output e ad investire la quota eccedente, compensando di fatto il mark-up perso per effetto della maggiore quantità offerta.

Chi vince e chi perde

I grandi sconfitti sono i Paesi i cui ricavi dipendono largamente dall’oro nero, su tutti Venezuela, Iran e Russia. Questi sono accumunati da larghi programmi di spesa pubblica, la maggior parte dei quali di supporto politico, finanziati in larga misura dai proventi del mercato energetico. Sebbene anche l’Arabia Saudita sia tra i maggiori esportatori di petrolio, quest’ultima beneficia di costi di estrazione estremamente bassi e di enormi risorse finanziarie per sostenere l’attività economica interna.

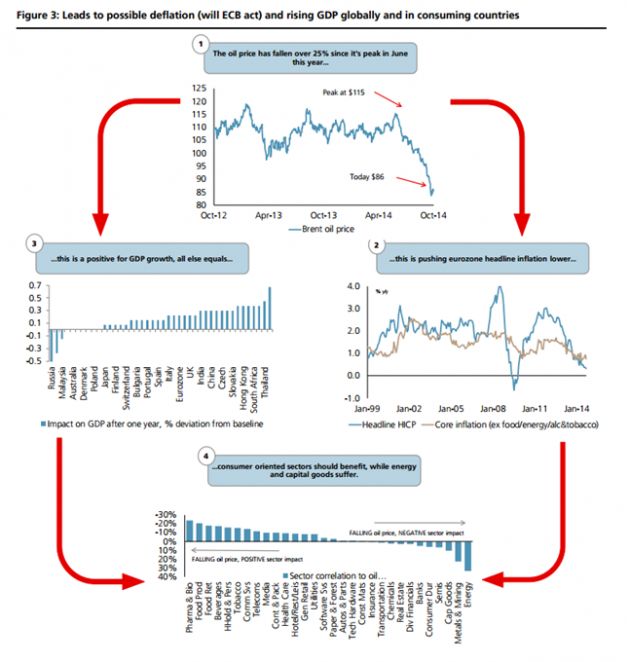

Un basso livello del prezzo del petrolio rappresenta, almeno nel breve periodo, una spinta per la domanda aggregata di Europa e Asia e di tutti i Paesi che ne sono importatori. L’innalzamento del reddito reale non deve essere scambiato con una panacea per almeno due motivi. Il risparmio energetico sarà si consistente, ma in molti casi data una propensione al consumo bassa o un’elevata tassazione (si pensi ad esempio al caso della benzina in Italia) il surplus sarà quantitativamente poco rilevante. In seconda battuta bisognerebbe riflettere su cosa può innescare una caduta così forte del livello dei prezzi del petrolio in un Europa i cui prezzi stentano a risalire.

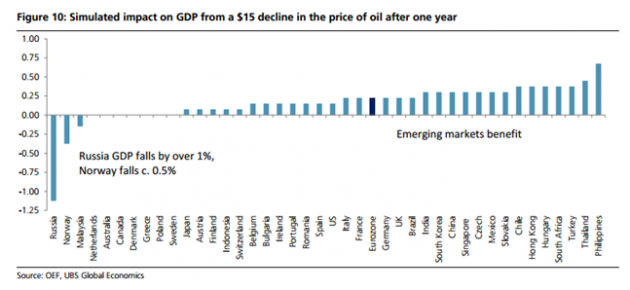

Prendendo in esame uno studio svolto da Ubs (il lavoro risale a due mesi fa), la società di servizi finanziari ipotizza una permanente caduta del prezzo per il prossimo anno (l’ipotesi di Ubs è di un prezzo medio attorno a 85$) simulandone i risvolti macroeconomici. Lo scenario sarebbe assolutamente favorevole per i mercati emergenti i quali in media potrebbero beneficiare di un 0,4% di crescita, a scapito della Russia la quale risentirebbe di una caduta (troppo ottimisticamente come si vedrà nel prossimo post) di oltre l’1%.

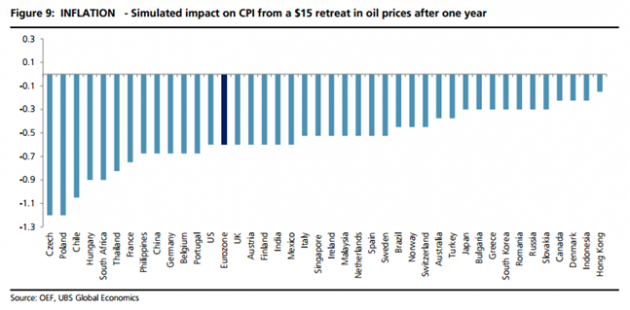

Tuttavia forse il più importante impatto per l’Europa risiede nell’andamento dei prezzi. Secondo i dati di Ubs un mantenimento del prezzo attorno agli 85$, taglierebbe il tasso di inflazione di almeno lo 0,6%.

Poiché la Russia, definita da The Economist: A Wounded Economy, rappresenta la situazione di maggiore sofferenza in virtù della flessione dei prezzi necessita di un maggiore approfondimento e di una trattazione specifica che verrà sviluppata nel prossimo post.

Articolo Precedente

Governo Renzi: come fare cassa con le stufe

Articolo Successivo

La crisi e gli immigrati che non rubano il lavoro agli italiani