Per dare sollievo ai consumatori gravati dal caro bollette si potrebbe applicare un tetto personalizzato per le diverse fonti energetiche nel mercato elettrico. Andrebbe prevista anche una modifica della regola che fissa il prezzo dell’energia.

di Carlo Andrea Bollino e Lucia Visconti Parisio (fonte: lavoce.info)

Una nuova proposta di tetto ai prezzi

L’aumento dei prezzi dell’elettricità è un effetto indiretto dell’impennata della speculazione nel mercato del gas che, a cascata, si è riverberata sul mercato elettrico. La ricerca di una soluzione efficace e rispettosa dei meccanismi regolatori in uso continua ad alimentare il dibattito fra le burocrazie di Bruxelles e le politiche nazionali senza arrivare a un accordo. È da maggio che l’Unione europea parla di “cap” sul gas, ma non riesce a ottenere un consenso che possa essere efficace per le tasche dei cittadini.

Quello che si può fare, e che comincia a raccogliere consensi anche all’interno dei palazzi dell’Unione europea, è applicare un tetto personalizzato per le diverse fonti energetiche nel mercato elettrico, insieme a una modifica della regola di fissazione del prezzo dell’energia per offerte superiori al valore del price cap.

L’idea è veramente un uovo di Colombo.

Il mercato elettrico è un meccanismo decentralizzato che si compone di offerte competitive che vengono aggregate dal gestore del mercato (Gme) in una funzione di offerta o merit order. Funziona così in Italia, secondo un modello simile a quello di tutti gli altri paesi dell’Unione europea, risultato delle direttive al suo tempo emanate nel 1997-2003 per la regolazione dei mercati elettrici. L’attuale meccanismo di funzionamento del mercato elettrico prevede la regola di prezzo del system marginal price, dove l’ultima offerta accettata, e quindi la più costosa, determina il prezzo marginale uguale per tutti i produttori dispacciati, indipendentemente dalle caratteristiche delle unità di produzione.

Questo meccanismo del mercato elettrico è in realtà identico a quello che opera nei mercati finanziari, detto dell’asta marginale, per il collocamento dei titoli pubblici: quando il Ministero del Tesoro presenta un’offerta di emissione, vengono considerate le offerte degli operatori e quella più vantaggiosa – cioè il rendimento più alto offerto al Tesoro – è quella che determina il prezzo per tutti. Allo stesso modo, nel mercato elettrico se un impianto fotovoltaico fa un’offerta a 0, un impianto idroelettrico offre a 20, un impianto carbone offre a 40 e l’ultimo impianto accettato è una unità a gas che offre a 60 euro/MWh, quest’ultimo determina il prezzo per tutti.

I numeri che abbiamo usato sono quelli medi negli ultimi anni e la differenza fra il costo marginale di impianto fotovoltaico pari a 0 e il prezzo marginale del gas pari a 60 era considerato corretto per remunerare l’investimento in capitale dell’impianto fotovoltaico. Tutto ciò funzionava prima dell’impennata dei prezzi e della crisi iniziata con l’uscita dall’emergenza pandemica (settembre 2021) e poi con la guerra. Ora, con il prezzo del gas che determina il costo marginale di un impianto a gas pari a 400 €/MWh si crea una rendita per un impianto fotovoltaico che è sicuramente eccessiva.

Mercato diviso in due parti

Ecco allora la nuova proposta che suggerisce di fissare un price cap sul mercato, cioè un livello di prezzo al di sotto del quale continua a valere la regola del system marginal price. Il tetto di prezzo però serve a separare il mercato in due porzioni. Infatti, le quantità offerte dagli operatori a prezzi inferiori al cap continuano a essere determinate con il system marginal price, mentre le offerte superiori al cap saranno soggette alla regola di prezzo del pay-as-bid, vale a dire che ogni offerta accettata riceverà un prezzo pari al bid presentato.

Il sistema pay-as-bid è analogo alla cosiddetta asta competitiva dei titoli pubblici, dove ogni operatore viene remunerato al livello della propria offerta. In sintesi, quando per alcuni titoli di Stato il Tesoro decide una emissione con offerta in busta chiusa da parte degli investitori, a ciascun investitore viene riconosciuto il prezzo pari alla sua propria offerta. Il cambiamento nella regola di pricing separa il mercato, determinando strategie diverse a seconda della tipologia e della posizione nell’ordine di merito delle diverse tecnologie.

Facciamo un esempio: nel mercato elettrico Arera in accordo con il governo stabilisce un cap per il fotovoltaico considerando la giusta remunerazione e facendo attenzione non solo al recupero dei costi di investimento ma anche alle spese di esercizio e alla giusta profittabilità pari, ad esempio, a €70/MWh. Se lo stesso calcolo per un impianto eolico fosse pari a €80/MWh, si fisserebbe un cap in modo analogo.

Un impianto a carbone potrebbe essere considerato must-run. Alcuni impianti devono infatti obbligatoriamente funzionare tutte le ore del giorno per tutto l’anno per mantenere in sicurezza la gestione della rete elettrica. In questo caso, il cap all’impianto viene calcolato con lo stesso metodo e riceverà una remunerazione massima pari al costo su base annua dell’investimento più i costi variabili più una normale profittabilità dell’investimento.

Tutti gli altri impianti variabili, tipicamente a gas, che coprono le punte di offerta e che subiscono il costo elevatissimo della materia prima, verrebbero invece remunerati con meccanismo del pay-as-bid, ovvero col metodo di prezzo discriminativo.

I vantaggi per i consumatori

La teoria economica ha in realtà dimostrato che in un mercato perfettamente competitivo non c’è differenza nel risultato allocativo tra la regolazione col pay-as-bid e la regolazione con il system marginal price. Questo perché nell’equilibrio strategico del pay-as-bid gli operatori anticipano il prezzo marginale pari a X e si adeguano con un bid marginalmente inferiore al valore X medesimo. In questo modo massimizzano la probabilità di entrare all’interno delle offerte che vengono accettate e, nel contempo, di ottenere la massima remunerazione possibile, visto che viene riconosciuto loro un prezzo pari alla loro offerta. Il grafico 1 spiega qual è il vantaggio del sistema proposto.

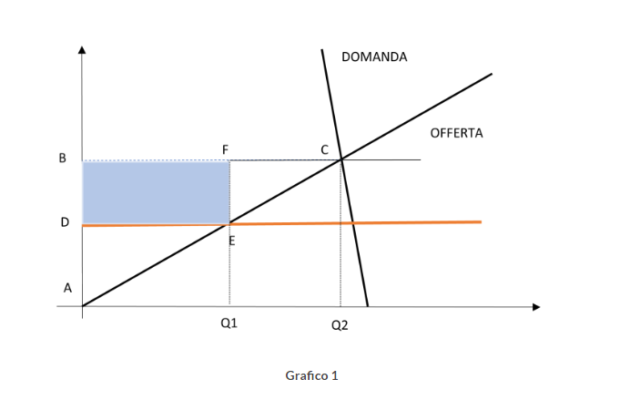

Nel sistema attuale l’equilibrio del mercato si determina con l’incontro della domanda e dell’offerta nel punto C. L’area del triangolo ABC rappresenta l’intera rendita dal lato dell’offerta, dato un prezzo marginale del gas molto elevato nel punto C. Supponiamo che venga messo un price cap per le fonti meno costose che generano una quantità Q1, al livello del punto D. La rendita di questi impianti sarà quindi limitata al triangolo ADE. L’offerta degli impianti marginali a gas si allineerà al livello C. Quindi la nuova curva di offerta sarà data dalla spezzata AEFC. E la rendita di questi impianti sarà il triangolo EFC. Si vede chiaramente che questo meccanismo avvantaggia i consumatori perché consente loro di risparmiare l’area del rettangolo BEDF.

Infatti, il costo totale nel primo caso è dato dal rettangolo ABCQ2 (prezzo per quantità totale). Invece il costo totale con il meccanismo del cap è dato dalla somma dei rettangoli ADEQ1 più Q1FCQ2. LA differenza è proprio BEDF. È un meccanismo che, almeno nel mercato italiano caratterizzato da unit committment, può essere applicato immediatamente. Farebbe risparmiare alla bolletta dei consumatori, ai prezzi attuali di 400 €/MWh e con un cap di 100 €/MWh – molto generoso per gli impianti a fonti rinnovabili – un valore pari al rettangolo di area 300 X Q1, dove Q1 rappresenta l’offerta da fonti rinnovabili sottoposta al cap (che è circa il 50 per cento dell’offerta totale).

In altri termini, i consumatori risparmierebbero circa il 75 per cento sulla metà della elettricità che consumano, ovvero un risparmio rispetto alla bolletta attuale del 37,5 per cento, subito e senza oneri aggiuntivi per i conti pubblici.