Premessa: ho non più di seimila battute (mi perdoni la redazione) a disposizione per fornire un consiglio che nel mio ultimo libro Salviamoci! è spiegato invece in un capitolo di venti pagine! Si tratta di un suggerimento atipico che nessun professore di Economia o di Diritto si curerebbe di fornirvi e di fronte al quale probabilmente arriccerebbe il naso, infastidito dalla semplificazione espositiva. Un consiglio che, in oltre dieci anni, ha salvato comunque tante famiglie e tante aziende dal rischio di perdere gli immobili posti a garanzia dei mutui ricevuti.

Si tratta di una strategia di difesa che si basa sul combinato disposto “magistratura lenta + calendar provisioning” che fornisce ai tanti debitori uno strumento utile per affrontare una situazione di criticità, soprattutto in relazione a quelle condizioni limite in cui, ignari delle vessazioni subite, si sentono come stritolati dalle spire di un sistema che non lascia respiro. Andiamo con ordine.

Con delle regole definite in sede europea tra il 2016 e il 2018, ma entrate in vigore solo recentemente, il 1° gennaio 2021, dopo un deciso e lungo ostruzionismo degli istituti di credito, la Banca centrale europea (Bce) ha obbligato le banche a “svalutare completamente” in tre anni i crediti deteriorati non assistiti da garanzia ipotecaria e in sette/nove anni quelli coperti da ipotech. Tutto questo per una sorta di operazione trasparenza rispetto ai bilanci degli istituti.

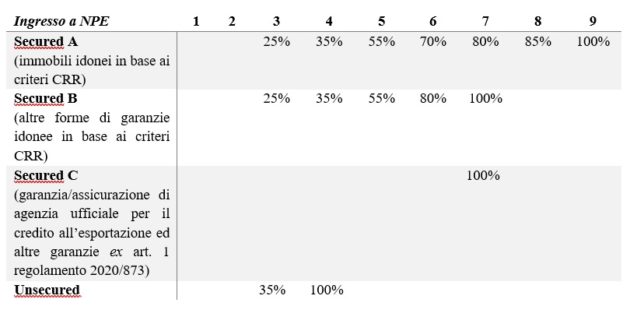

Stiamo parlando del cosiddetto calendar provisioning, le nuove norme della Bce sulle coperture dei crediti deteriorati che hanno fatto scattare l’allarme dell’intero mondo bancario. Ma capiamo di che si tratta. Che cosa significa “svalutare completamente”? Vuol dire essere obbligati a iscrivere in bilancio l’intera cifra del “prestito malato” come una perdita (che, ricordiamo, è un costo e riduce gli utili) se dopo n anni il debitore non è riuscito a sanare la posizione. Da molti anni, infatti, nei loro bilanci le banche (e l’ultimo esempio di MPS conferma ciò che ripeto da oltre 8 anni) non valutavano come avrebbero dovuto i cosiddetti crediti deteriorati ma continuavano a iscriverli come poste sane. La Bce non ha più potuto far finta di non vedere ed ha stabilito un obbligo di accantonamenti annuali così come indicati nella tabella sottostante:

Ora mettiamoci un momento dalla parte dei soggetti più deboli, cioè coloro che non riescono a restituire i soldi di un prestito, e spostiamo l’attenzione sulla lentezza della giustizia italiana. Come tutti sanno una causa civile impiega almeno sette anni per arrivare a sentenza definitiva. La banca sa che, in caso di contenzioso su un credito che viene contestato dal debitore, passerà molto tempo prima di raggiungere una risoluzione in tribunale. Ma sa anche che la legge la obbliga a iscrivere in bilancio l’intera cifra come una perdita. Converrà dunque prima di tutto all’istituto di credito tentare una transazione con il debitore.

Diciamolo con estrema schiettezza: mai come in questo caso la tanto vituperata lentezza della nostra giustizia civile per arrivare a una sentenza definitiva è manna caduta dal cielo per chi avvia un’azione giudiziaria contro la banca, al fine di vedersi riconosciuto l’indebito percepito e fare una transazione. Perché alla banca si possono (e in molti casi si devono) contestare diverse irregolarità formali.

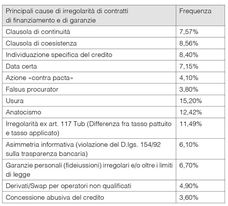

Nell’immaginario collettivo si è ormai consolidata l’idea che i loro abusi siano solo l’usura e l’anatocismo, ma, così come confermatomi da una statistica fornitami da una fonte interna ad una banca di sistema, nella contrattualistica relativa al finanziamento concesso, sono presenti tante altre irregolarità:

Le irregolarità formali messe in atto dalle banche nei contratti di finanziamento sono una grande opportunità per i debitori, che potrebbero utilizzare tali anomalie per trasformare un debito in credito. È uno strumento estremo per difendersi e non perdere tutto.

Ma proviamo a fare maggiore chiarezza con un esempio. Un imprenditore ha ricevuto un prestito di 100.000 euro da una banca, ne ha restituito una parte (20.000 euro) e ora non riesce più a rimborsare quanto ancora dovuto (80.000 euro). Inizia un contenzioso con la banca, che da quel momento avrà un periodo massimo dai tre ai nove anni per recuperare almeno una parte di quegli 80.000 euro. Nel frattempo, in base a una perizia econometrica sui rapporti di finanziamento, il debitore riscontra alcune irregolarità della banca e avvia un’azione giudiziale per accertamento negativo del debito. L’istituto, indipendentemente dai tempi e dall’esito della vertenza, ha l’obbligo di iscrivere ogni anno in bilancio il “costo dell’accantonamento”, cioè della previsione di perdita, che potrebbe essere – a puro titolo di esempio, perché le percentuali sono quelle indicate in tabella– il 15% di 80.000 euro (cioè di quanto deve ancora restituire): circa 12.000 euro. Ogni anno l’istituto, avendo già spesato quella perdita, si accontenterebbe di arrivare a una transazione: 68.000 dopo il primo anno, 54.000 dopo il secondo, 42.000 dopo il terzo, 30.000 dopo il quarto e così via, fino ad azzerare il valore dell’importo recuperabile.

Per non lasciarsi coinvolgere in questo stillicidio di ulteriori costi (legali, professionali e di immagine), la banca ha la possibilità di offrire il credito a una società di recupero (infatti, ormai lo fanno tutte), che mediamente lo compra a un prezzo pari all’11-12% della cifra complessiva. Quest’ultima società potrà poi proporre al debitore una transazione a “saldo e stralcio” tra il 25 e il 40% della debitoria.

In sintesi, se al termine del quarto anno il debitore offrisse 30.000 euro alla banca o alla società di recupero, queste quasi certamente accetterebbero la proposta. Le armi per difendersi ci sono, basta muoversi.

Articolo Successivo

“Ryanair non ha rimborsato il costo dei biglietti per i voli cancellati”: 4,2 milioni di euro di multa dall’Antitrust