La più importante commodity sul mercato, il petrolio, da sempre ha cambiato i rapporti economici e geopolitici del mondo intero.

A partire dagli anni ’70 il prezzo del petrolio e le sue disponibilità hanno caratterizzato lo sviluppo tecnologico ed economico delle nazioni. I miglioramenti dell’efficienza dei motori e la ricerca di fonti alternative hanno avuto sempre origine dall’esigenza di ridurre il più possibile la dipendenza delle nazioni dagli approvvigionamenti di carburante. Che per decine di anni sono state appannaggio di pochi produttori che in cartello hanno programmato e gestito i prezzi tramite la produzione.

Gli ultimi anni invece, con l’applicazione delle nuove tecniche estrattive del “fracking” e dell’utilizzo degli scisti bituminosi, il mercato, prima blindato, del petrolio ha subito uno scossone micidiale. Nel giugno 2014, il prezzo del petrolio raggiungeva $106 al barile. Esattamente un anno dopo, nel giugno 2015, precipitava a $40 e attualmente è addirittura sotto questo livello. Una drammatica discesa che ha messo in difficoltà tutti i produttori di greggio: il cartello dell’Opec, le maggiori compagnie americane e i produttori di shale oil, i cosiddetti frackers.

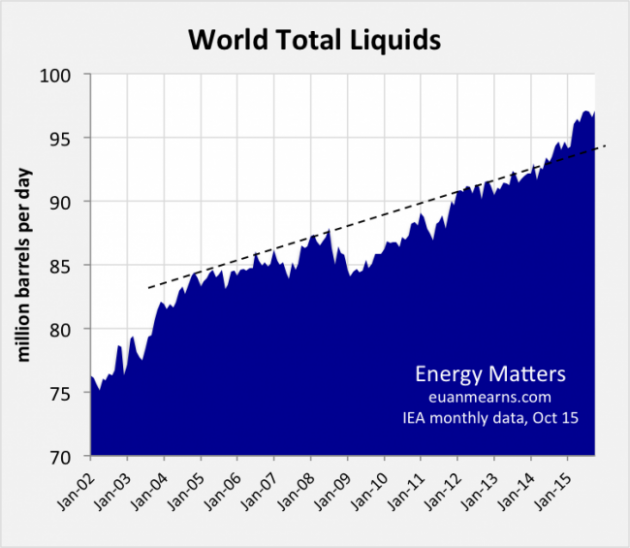

Come mai nel periodo 2008-2014 con una domanda mondiale stagnante il prezzo si è mantenuto sopra i $100 (con punte fino a $144) e poi all’improvviso è precipitato a $40? Che tipo di comportamento ha prodotto questo prezzo elevato? Molti produttori di petrolio hanno presunto che $100 al barile fosse un plateau permanente. Questo è un buon esempio del pregiudizio legato all’anchoring. Dato che il petrolio era costoso, le persone hanno presunto che sarebbe rimasto costoso.

L’industria del fracking ha prodotto i propri investimenti sulla base della previsione che il petrolio sarebbe rimasto in un range tra $70-$130 al barile. Sono stati spesi più di $5,000 miliardi per l’esplorazione e lo sviluppo, in gran parte in Canada e negli Stati Uniti. Ciò ha prodotto una marea di petrolio, che ha ridotto la quota di mercato dei produttori dell’Opec. L’Arabia Saudita stava perdendo terreno sia rispetto ai concorrenti dell’Opec sia rispetto ai fracker.

Oggi, alla base del crollo del prezzo del greggio ci sono ovviamente fattori economici: l’eccesso di offerta della materia prima a fronte del rallentamento dell’economia mondiale e il valore del dollaro. L’impennata della valuta americana è stata speculare alla diminuzione del prezzo del greggio. Poiché il petrolio è quotato in questa valuta, i paesi di altre aree monetarie, per acquistarlo, devono prima comprare dollari che rincarando aumentano il prezzo del greggio in termini di euro, yen o rubli. Aumentando il prezzo, la domanda cala, i produttori hanno un surplus e per ridurlo devono tagliare il prezzo. In tempi di ristagno economico dovrebbero pertanto ridurre la produzione. Ma questo non è avvenuto, anzi la produzione del greggio è aumentata e continuerà a aumentare nonostante la recessione. Per quale motivo? Perché l’Arabia Saudita ha elaborato un piano per eliminare i produttori di shale oil e riguadagnare le quote di mercato perdute.

A $30 al barile i fracker sarebbero stati sicuramente spazzati via, ma i sauditi avrebbero anche distrutto il loro bilancio. A $80 al barile il prezzo sarebbe stato comodo dal punto di vista economico saudita, ma avrebbe dato troppo spazio di manovra ai fracker.

Si è scoperto che la soluzione ottimale per il problema saudita sarebbe stata contenuta in un range tra €50 e $60 al barile. Questa era una fascia di prezzo che nel tempo avrebbe eliminato i fracker, ma non avrebbe gravato troppo sulle finanze arabe.

Ciò che rende unica l’Arabia Saudita tra i produttori d’energia, è che in un certo modo riesce a dettare il prezzo di mercato. Essa ha le riserve di petrolio più grandi del mondo e i costi medi della produzione più bassi di tutti. L’Arabia Saudita può fare soldi sulla sua produzione di petrolio a partire da $10 al barile.

Un’evenienza non prevista dagli arabi è che, a causa del prezzo, nonostante in America mille torri di trivellazione siano state soppresse, la produzione di shale oil continua a crescere. Così il prezzo del barile non è ripartito, e l’Arabia Saudita è costretta a bruciare 2 miliardi di dollari a settimana dei suoi investimenti esteri per tappare i buchi del bilancio interno. Cos’è successo in America? Spinti dalla fame, molti produttori hanno scoperto di poter tagliare i costi e aumentare la produttività in maniera impensata. I robottini che estraggono lo shale oil adesso fanno un secondo passaggio e spesso anche un terzo.

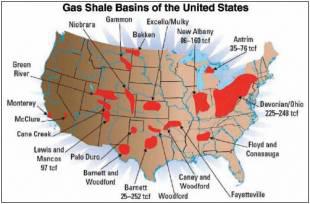

Bacini di shale oil in America

E l’agricoltore che ha scoperto di avere il petrolio sottoterra era ben felice di incassare 50 mila dollari di royalty al mese, ma è felice anche adesso che ne incassa solo 5 mila. Quindi continua a produrre, o produce anche più di prima, con margini minimi. È una logica che i sauditi non avrebbero mai concepito.

Infine, in un mercato che prevede l’accordo dell’Opec per mantenere invariate le quote produttive attualmente in vigore, l’Iran si appresta a tornare a recitare un ruolo da protagonista. Nei giorni scorsi Teheran ha presentato, davanti ad una platea composta da 137 società straniere, i nuovi modelli contrattuali per lo sfruttamento delle riserve petrolifere e di gas che le autorità locali intendono applicare già dal 2016, dopo che saranno eliminate del tutto le sanzioni internazionali. I contratti esistenti erano molto rigidi, poco redditizi e non incitavano le società straniere a investire per aumentare la produzione.

Con delle condizioni commerciali più vantaggiose (la durata dei contratti in particolare dovrebbe passare da 5 a 25 anni al massimo), l’Iran punta a far crescere la sua produzione di petrolio dagli attuali 2,9 milioni di barili al giorno a 4,7 milioni di barili al giorno entro fine 2021.

Tutto questo andrà a incidere su un mercato che, come sopra analizzato, soffre già di molti squilibri. Vedremo a breve quali saranno le sue evoluzioni.

Articolo Precedente

Sharing economy: perché Blablacar spariglia le carte

Articolo Successivo

Salva banche: il caso Alitalia insegna come indennizzare i risparmiatori