In questi ultimi anni, a seguito dei vari scandali che hanno evidenziato gli abusi ai danni dei risparmiatori italiani, sembra che questi ultimi, oltre a essere tra i più impreparati (in termini di cultura finanziaria) e inesperti del continente, siano anche un po’ cog**oni. Non è cosi! O meglio, impreparati sì, ma cog**oni no.

Mi sono ripromesso quindi di spostare, per qualche settimana, l’attenzione sulle dinamiche che conducono migliaia di cittadini al solito traguardo: la fregatura, il raggiro, la truffa. Ben consapevole che tra i risparmiatori ci sono anche i “furbetti” che pensano di fare l’affare del secolo, la causa principale che porta un investitore impreparato e inesperto a farsi fregare è anche quella più difficile da rispettare: controllare e controllarsi.

È semplice da spiegare, ma complicato da seguire perché a determinare le scelte, ormai lo sapete, non è la ragione ma l’istinto, la paura, l’euforia. Qui non c’è bisogno di una laurea o di un master, ma solo di comportamenti più razionali.

Sapete anche che i comportamenti irrazionali talvolta rischiano di compromettere non solo i risparmi degli investitori, ma anche i loro obiettivi di vita. Per evitare di cadere nei soliti errori, proviamo a ragionare su alcuni comportamenti da adottare per migliorare la gestione del portafoglio e dare vita a un’efficace politica di controllo (o monitoraggio).

In particolare, dovreste osservare tre semplici regole:

1. Garantire un constant mix o peso costante;

2. Approfittare del mix in caduta.

3. Inserire il pilota automatico.

Questa settimana mi concentrerò sul constant mix, una regola semplice ma utilissima e molto efficace per monitorare un investimento nel lungo periodo. In pratica, a intervalli di tempo definiti (almeno di dodici mesi) si può intervenire sul portafoglio per mantenere costante il peso dei differenti asset all’interno del portafoglio.

Il constant mix presenta due vantaggi:

1. Mantiene inalterati i livelli di rischio;

2. Consente di avere un approccio razionale: applicato con costanza, infatti, permette di alleggerire (vendere) asset rischiosi, dopo fasi di elevata crescita, e di investire (acquistare) negli stessi quando scendono pesantemente. Cosa non da poco, se consideriamo che tutte le ricerche dimostrano come l’emotività degli investitori li porti a scappare quando i mercati scendono, e a investire solo dopo avere osservato con lo specchietto retrovisore che da alcuni anni quell’asset è cresciuto.

Per esempio, se investite il 50% dei vostri risparmi in azioni e l’altro 50% in obbligazioni, nel tempo questi due asset avranno un rendimento diverso (data la loro differente natura) che potrebbe portare a sbilanciare il portafoglio verso rischi che non volevate assumervi.

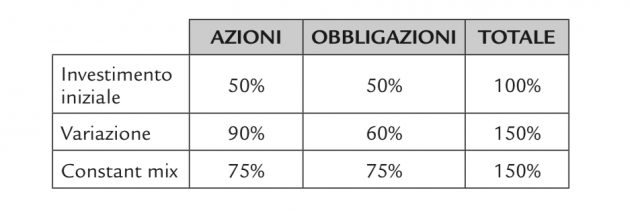

Nel caso rappresentato nella prossima tabella, l’azionario passa da 50% a 90%, con un’incidenza sul nuovo portafoglio complessivo del 60% (90/150%) e non più del 50%. Pertanto è opportuno riequilibrare il portafoglio nel rispetto dei rischi che ci si era ripromessi di assumere, trasferendo il 15% dalle azioni (che diventano 75%) alle obbligazioni (che si riducono a 75%), in modo da riavere la composizione originaria 50%-50%.

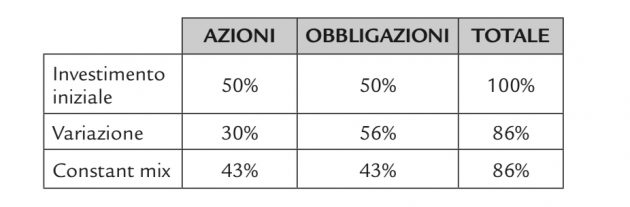

La stessa regola vale anche in caso di performance negativa. Come si nota dalla tabella successiva, un calo importante dell’azionario (da 50% a 30%) e un aumento dell’obbligazionario (da 50% a 56%) alterano pesantemente la struttura di portafoglio: l’azionario in questo caso peserà solo per il 34% (30/86%) e non come da intenzione iniziale per il 50%. In questa ipotesi è bene aumentare la quota azionaria da 30% a 43% attingendo dall’asset obbligazionario, che scenderà da 56% a 43%, in modo da ritornare alla composizione originaria 50%-50%.

Ma il controllo non finisce qui. Alla prossima!

Articolo Precedente

Con Trenord se ne sono viste di tutti i colori. Ma la Lombardia ha premiato ancora l’inefficienza

Articolo Successivo

Redditi, si allarga la forbice tra ricchi e poveri: in Italia divario più alto della media Ue. Le maggiori diseguaglianze in Campania e Sicilia