La pressione fiscale in Italia è di cinque punti superiore alla media europea. Ridurla e nello stesso tempo migliorare la finanza pubblica in modo permanente, stimolando la crescita, si può. Ma è necessario affiancare alla diminuzione delle aliquote una politica credibile di lotta all’evasione.

di Renzo Orsi*, Davide Raggi** e Francesco Turino*** (lavoce.info)

La relazione tra sommerso e pressione fiscale

Secondo le stime ufficiali dell’ultimo Documento di economia e finanza, nel 2013 la pressione fiscale in Italia è al 44,4 per cento, con un divario di quasi 5 punti percentuali rispetto la media europea. In un recente lavoro, abbiamo mostrato come la causa principale della crescita dell’economia sommersa in Italia derivi proprio dall’aumento della pressione fiscale. (1)

La dinamica del sommerso trae origine da un processo di riallocazione delle risorse che, a seguito di un aumento della pressione fiscale, incentiva gli individui a evadere. In tal modo, si spostano risorse dal settore ufficiale a quello informale, facendo di conseguenza aumentare il peso dell’economia sommersa sulla produzione aggregata. Il modello è stato utilizzato per stimare la dimensione dell’economia sommersa in Italia, studiandone le principali determinanti; e per valutare l’impatto macroeconomico di politiche fiscali alternative.

I nostri risultati suggeriscono che, sotto certe condizioni, la diminuzione della pressione fiscale può avere effetti positivi nel fare emergere il sommerso e, di conseguenza, aumentare il gettito.

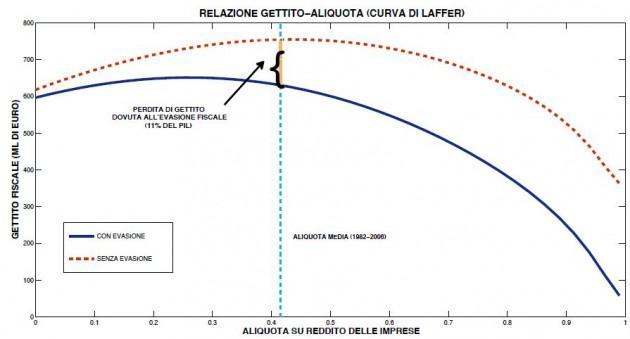

Nella figura 1 viene riportata la relazione stimata di lungo periodo tra gettito fiscale e aliquota sul reddito delle imprese (curva di Laffer), insieme alla relazione gettito-aliquota che si avrebbe in un mondo ideale in cui non vi è evasione (curva tratteggiata).

Figura 1: curva di Laffer

Dalla figura emergono due considerazioni importanti. Primo, in corrispondenza dell’aliquota media (intorno al 40 per cento secondo le stime dell’Oecd) la perdita di gettito dovuta all’evasione fiscale è notevole: corrisponde a circa 11 punti percentuali del prodotto interno lordo, cifra approssimativamente pari a 200 miliardi di euro l’anno. Secondo, a causa dell’evasione fiscale, l’Italia si trova nel lato sbagliato della curva di Laffer: la tassazione è molto elevata e inefficiente, poiché produce un gettito inferiore rispetto a quello massimo potenziale. (2)

La conseguenza principale di questo risultato è che qualsiasi politica che comporti un inasprimento della pressione fiscale, porterebbe inevitabilmente a una riduzione del gettito nel lungo periodo. In altre parole, il modello suggerisce che se l’obiettivo del Governo italiano è quello di aumentare il gettito fiscale, nel lungo periodo sarebbe più efficace ridurre la pressione fiscale piuttosto che farla crescere. Il motivo non è da ricercare solo nel meccanismo di disincentivo sull’economia legale dovuto a politiche fiscali restrittive, ma anche nel fatto che in un’economia con elevati tassi di evasione, l’effetto di riallocazione delle risorse inasprisce l’impatto recessivo su consumi e investimenti, che a sua volta induce una maggiore contrazione della base imponibile e quindi una riduzione del gettito fiscale.

Tre scenari di politica fiscale

Ma cosa succede nel breve periodo? La risposta viene fornita dall’analisi della transizione dinamica tra scenari di politica fiscale alternativi. Abbiamo perciò valutato l’impatto di tre politiche alternative: (a) una riduzione generalizzata di due punti percentuali delle aliquote fiscali sui redditi delle imprese e delle persone fisiche; (b) un aumento dei controlli fiscali sulle imprese, ad aliquote invariate, che genera lo stesso aumento di gettito dovuto alla politica di riduzione della pressione fiscale; (c) un mix tra le due politiche precedenti.

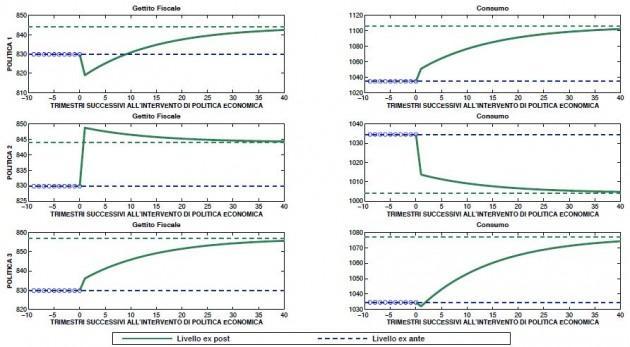

I risultati sono stati riportati in figura 2 dove, per ogni politica, vengono valutati l’impatto sul gettito fiscale e sul consumo aggregato.

Figura 2 – Impatto delle tre politiche

Prima di tutto, notiamo che una riduzione generalizzata delle aliquote fiscali (prima riga in figura 3) aumenta il gettito nel lungo periodo e ha effetti espansivi sull’economia (il livello di consumo cresce permanentemente), ma induce una riduzione delle entrate fiscali per almeno dieci trimestri dalla data di avvio della politica. In sostanza, nel breve periodo l’effetto della diminuzione delle aliquote sul gettito fiscale più che compensa l’effetto sulla base imponibile, producendo un calo delle entrate fiscali. Alla luce dei vincoli di pareggio di bilancio pubblico assunti dal Governo, questa politica, sebbene desiderabile in termini di benessere aggregato, sembra inopportuna, a meno di una contestuale riduzione del livello della spesa pubblica.

Risultati opposti si ottengono nel caso di una politica di intensificazione dei controlli fiscali con aliquote invariate. Come si può notare dalla seconda riga del grafico, in questo caso il gettito aumenta istantaneamente, mentre il consumo aggregato diminuisce. Questi effetti accomunano la politica di intensificazione dei controlli a una manovra di politica fiscale restrittiva. Infatti, l’aumento del gettito dovuto ai maggiori controlli deriva interamente dall’effetto di riallocazione delle risorse tra il settore sommerso e quello ufficiale, senza ulteriore stimolo per quest’ultimo (si ricordi che le aliquote rimangono invariate). Ciò comporta un mero trasferimento di risorse dal settore privato a quello pubblico, con conseguente spiazzamento dei consumi privati e ulteriori effetti negativi sulla crescita dell’economia italiana.

I risultati più interessanti dell’analisi emergono nel caso in cui la riduzione delle aliquote fiscali è accompagnata da una contemporanea intensificazione dei controlli. In questo scenario, sia il gettito fiscale che i consumi aggregati aumentano in modo permanente. Infatti, l’effetto di stimolo sull’economia ufficiale, dovuto alla minore tassazione, si somma al disincentivo all’evasione generato dalla presenza di maggiori controlli; l’effetto congiunto produce un’espansione della base imponibile che più che compensa la riduzione delle aliquote. Ne consegue che sia il gettito fiscale che l’economia privata crescono, con ovvii effetti positivi sul benessere collettivo.

(1) Si veda Orsi, R, D, Raggi e F. Turino “Size, Trend, and Policy Implications of the Underground Economy” (2013), Review of Economic Dynamics (in corso di stampa). La nostra analisi si basa su un modello stocastico di equilibrio generale (Dsge), in cui l’economia sommersa viene stimata, tramite un approccio econometrico strutturale, come il risultato degli incentivi di imprese e famiglie a evadere. Nel modello viene ipotizzato che la tax compliance sia volontaria e che il monitoraggio sia incompleto, nel senso che il controllo da parte delle autorità fiscali è limitato a un sottoinsieme delle imprese. In questo contesto, l’incentivo all’evasione nasce dal confronto tra convenienza a non pagare le tasse e valutazione del rischio di subire una punizione pecuniaria.

(2) Il risultato evidenzia come sia fondamentale tenere in considerazione l’economia sommersa per valutazioni di politica economica. Per esempio, Mathias Traband e Harald Uhlig (“How far are we from the slippery slope? The Laffer curve revisited”, Working Paper Series 1174, European Central Bank, 2010) utilizzando un modello di crescita neoclassico simile al nostro ma senza economia sommersa, trovano che l’Italia si situa nella parte giusta della curva di Laffer e potrebbe quindi aumentare il gettito aumentando la pressione fiscale.

*Professore di Econometria alla Facoltà di Economia dell’Università di Bologna.

**Ricercatore in Econometria presso l’Università di Bologna.

***Professore associato all’Università di Alicante.

Articolo Precedente

Imprese: zero Pil, zero costo del denaro. Cosa faranno i piccoli imprenditori?

Articolo Successivo

Wto, si è svegliata la bella addormentata di Doha