Bce, Fmi, Bundesbank. La cappa sulla politica

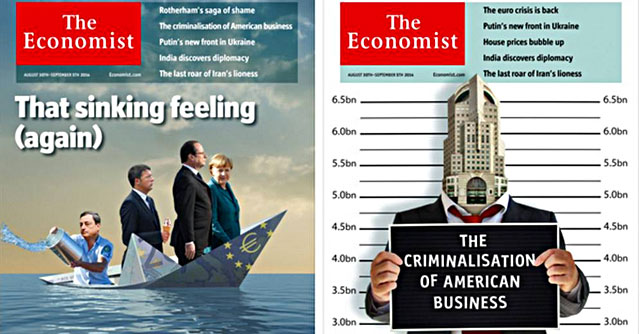

La barca dell’Europa affonda di nuovo: sulla copertina dell’Economist Mario Draghi prova a svuotare l’acqua con un secchio, Matteo Renzi fissa l’orizzonte con un gelato in mano, François Hollande ha l’aria inebetita (come al solito) mentre Angela Merkel ha un sorriso incongruo. “Se la Germania, la Francia e l’Italia non trovano un modo per rilanciare l’economia europea, l’euro potrebbe essere di nuovo condannato”. Nessuno, in tutto il continente, avrebbe qualcosa da ridire su questa sintesi.

Domani, a Bruxelles, i capi di governo si riuniscono per formalizzare la scelta dei nomi della nuova Commissione europea, guidata da Jean Claude Juncker: quelli importanti sono già noti, il francese Pierre Moscovici agli Affari economici, Federica Mogherini alla Politica estera (quasi sicuro), lo spagnolo Luis de Guindos all’Eurogruppo. Resta solo da scegliere il presidente del Consiglio europeo che prenderà il posto di Herman van Rompuy. Eppure la politica europea, anche se con facce nuove, sembra destinata a incidere poco o nulla. Perché le decisioni si prendono altrove. Nelle capitali nazionali – come osserva l’Economist – ma anche nelle riunioni dei board di istituzioni non elettive, finanziarie più che democratiche.

Del ruolo dei governi si è scritto tanto, vale la pena spiegare la cappa in cui organismi in teoria tecnici hanno avvolto la politica: Banca centrale europea, Bundesbank e Fondo monetario internazionale. Sembra un paradosso, ma il passaggio dall’emergenza (lo spread, il rischio default) alla stasi (recessione o crescita piatta, prezzi fermi o in calo) ha peggiorato l’efficacia della bizzarra governance europea. Prendiamo il caso della Banca centrale europea: tra 2011 e 2014 Draghi ha prima salvato l’euro, promettendo acquisti illimitati di titoli di Stato dei Paesi in difficoltà che facciano richiesta di salvataggio, poi ha dato l’impulso al più radicale balzo verso l’integrazione dalla nascita della moneta unica, con il progetto di Unione bancaria che si sta concretizzando in questi mesi. E ora?

I mercati aspettano il promesso intervento contro la deflazione – acquisto di titoli sul mercato (quantitative easing) o direttamente dalle banche – che non arriva. Visto che l’inflazione annuale è allo 0,4 per cento, contro il 2 che è l’obiettivo della Bce, lo spazio per intervenire ci sarebbe.

Ma Draghi non è più visto dai governi nazionali come un banchiere centrale indipendente, santo laico cui votarsi nella disperazione, bensì come l’unico potere efficace (e autoreferenziale) della zona euro, con il quale bisogna avere un’interlocuzione costante. Rivelatore un passaggio dell’intervista del ministro dell’Economia Pier Carlo Padoan al Corriere della Sera due giorni fa: “Con Draghi ci sentiamo spesso”. E anche Matteo Renzi, abbiamo visto, lo incontra. Eppure la Bce non si occupa di politica economica, in teoria. In Italia l’interlocutore di Draghi dovrebbe essere il governatore della Banca d’Italia, Ignazio Visco. Non il premier (che a suo tempo gli chiese anche consiglio per la nomina del ministro del Tesoro). Mentre dalla Germania il ministro delle Finanze Wolfgang Schäuble si premura di offrire ai mercati l’interpretazione autentica del discorso di Draghi di venerdì scorso, che è stato letto come un’apertura anti-austerità. Un modo involuto per fare pressioni sul banchiere centrale e chiarirgli la linea di Berlino. Ma che c’entra la Bce? Tutto quel che può fare è comprare titoli sul mercato o dalle banche, non può dettare la politica economica. Ma l’Italia pare aver abdicato alla sua autonomia intellettuale, la politica deve chiedere il consenso a Draghi prima di fare qualunque cosa. Per la Germania il caso è più complesso.

La banca centrale tedesca, la Bundesbank, nasce nel 1957 indipendente dalla politica: deve proteggere il valore del marco dall’inflazione, mai più un’altra repubblica di Weimar. La Bundesbank diventa fortissima. Tanto che i rapporti di forza si ribaltano: ora è la politica che lotta (poco) per ritrovare la sua indipendenza dai banchieri centrali. Nel 2012 la cancelliera Angela Merkel ha approvato pubblicamente le operazioni Omt di Draghi la cui invenzione ha salvato l’euro. Nonostante questo il capo della Bundesbank, Jens Weidmann, ha votato no nel consiglio Bce e poi ha promosso un ricorso presso la Corte costituzionale tedesca, arrivato poi alla Corte di giustizia europea. Tesi: la promessa di acquisti illimitati di titoli di Stato sta creando de facto una unione fiscale, esponendo i contribuenti tedeschi a rischi imprevedibili (la Germania è il Paese più forte e quindi garante di quelli deboli dentro l’euro). La Bundesbank è la prima azionista della Bce, con il 18 per cento, e non vuole prendersi rischi per quote maggiori. Ma vuole comandare come se avesse il 51 per cento.

I paesi del sud, quelli “sotto programma” di aiuti hanno altri problemi. Nella crisi del debito parte seconda, stasi e palude, si interrogano sul ruolo del Fondo monetario internazionale, coinvolto dai governi europei tra 2010 e 2012 per fornire capitali e competenze (soprattutto su come convincere i Paesi a riformarsi). Ha prestato 50 miliardi alla Grecia, 22,5 all’Irlanda (che ora è tornata sul mercato da sola), 26 al Portogallo. Forte di questi contributi, continua a cercare di influenzare le politiche europee, ogni mese la direttrice Christine Lagarde spiega a Draghi come bisognerebbe governare la Bce. Il Fmi è un abusivo nel continente: il suo coinvolgimento non ha una base giuridica e il Parlamento europeo ha ingaggiato battaglia, “l’obiettivo del Fondo è la deflazione interna attraverso tagli ai salari e alle pensioni”, si legge nella rapporto dei due europarlamentari Othmar Karas e Liem Hoang Ngoc presentato a febbraio sul ruolo della Troika (Bce, Commissione e Fmi).

A dicembre il nuovo Parlamento cercherà di rivedere la gabbia dell’austerità cominciando proprio da un attacco giuridico alla legittimità della Troika, governo ombra di mezza Europa. Chissà se basterà. Imponendo Juncker alla guida della Commissione, vincitore (o quasi) delle elezioni europee, contro il volere di molti governi, il Parlamento ha iniziato a riprendersi potere. Ma scalfire l’egemonia de facto delle istituzioni finanziarie è impresa ardua.

Il Fatto Quotidiano, 29 agosto 2014

@stefanofeltri