Helicopter money /1 – La strategia monetaria che può far ripartire l’Europa

Helicopter money, ovvero banconote vere lasciate cadere a terra da un elicottero in volo sopra ad una città. E’ la rappresentazione figurata che il celeberrimo economista Milton Friedman ha usato nel 1969 per spiegare la sua teoria monetaria volta ad arrestare i gravi effetti deflazionistici originati da pesanti crisi finanziarie specialmente quando sono accompagnate da inopportune politiche di austerity. Friedman ha immaginato cioè una situazione in cui, metaforicamente, lanciando da un elicottero una somma di qualche migliaio di dollari sopra a un villaggio isolato, si otterrebbe immediatamente una spinta inflazionistica sulla domanda interna di beni di quel villaggio. L’improvviso aumento della capacità di spesa di quei cittadini si tradurrebbe immediatamente in un aumento della domanda alla quale i negozianti risponderebbero naturalmente aumentando i prezzi, creando così inflazione.

E non è proprio un po’ d’inflazione (attorno al 2%) proprio l’obbiettivo che le principali banche centrali del mondo (USA, Eu, Uk, Giappone, ecc.) desiderano già da diversi anni? Tra l’altro questa teoria economica avrebbe anche il grande vantaggio, rispetto, ad esempio, alle politiche Keynesiane, di raggiungere lo scopo senza che vi sia aumento dell’indebitamento dato che (nell’ipotesi del piccolo villaggio) la massa monetaria aumenta senza corrispondente aumento dei beni prodotti perché il denaro è arrivato gratis, dal cielo.

Ovviamente Friedman non pensava di buttare davvero soldi da un elicottero, e comunque la situazione di una economia sviluppata è ben diversa da quella di un piccolo villaggio isolato tra le montagne. Egli voleva però una similitudine facilmente comprensibile per illustrare una manovra monetaria che consentisse, attraverso un lavoro coordinato tra Banca centrale e Governo del paese, di avviare una concreta operazione di sostegno finanziario al proprio paese per dare una “scossa” positiva all’economia, riattivando insieme anche un misurato ciclo inflazionistico.

Il lato assolutamente positivo di questo modello macroeconomico è quello che riesce a far questo senza aggravare, come accade con altri interventi di tipo monetaristico, il debito dello Stato o la massa dei depositi parcheggiati presso la Banca centrale, come nei casi dei quantitative easing. A riesplorare l’utilità di questo modello macroeconomico sono oggi i massimi vertici dell’economia giapponese: Shinzo Abe, primo ministro del Giappone, e il governatore della banca centrale del paese, Haruhiko Kuroda. Essi sono costretti a trovare una strategia che consenta al loro paese di invertire finalmente la spirale deflazionistica che tortura l’economia giapponese da almeno tre decenni.

Le politiche dell’ultimo quinquennio (svalutazione dello yen e quantitative easing) hanno dato alcuni risultati positivi, ma la recente decrescita globale spinge anche il Giappone verso una nuova fase depressiva che ovviamente Abe e Kuroda vogliono assolutamente evitare. Essi si sono rivolti allora a colui che è considerato il maggiore esperto contemporaneo di politica monetaria, cioè Ben Bernanke l’ex banchiere centrale americano che è riuscito a traghettare l’economia americana fuori dalla grande recessione del 2008 senza cadere nella trappola della deflazione.

Bernanke, che ora collabora col Brookings Institute, ha scritto a tal proposito nell’aprile scorso un interessante articolo: “What tools does the fed have left” (quali strumenti rimangono alla Fed, federal reserve system) che spiega in sintesi sufficientemente dettagliata il suo operato quando rivestiva la carica di numero uno della federal reserve americana e illustra con buona dose di specificità anche l’eventualità di ricorrere, in caso di necessità, proprio al fantasioso elicottero che sgancia (figurativamente) palate di soldi a pioggia su una economia che ha estremo bisogno di crescita.

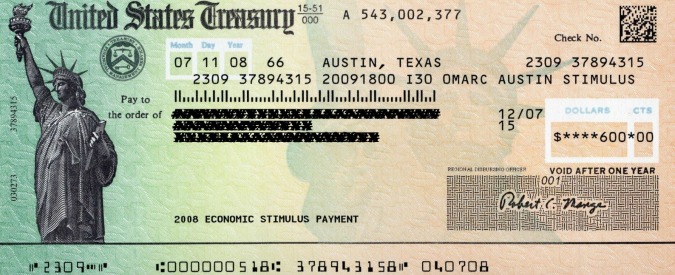

Occorre dire, peraltro, che fu proprio lui, quando era ancora a capo della Fed, a sperimentare, quasi letteralmente, questo tipo di intervento tra il 2007 e il 2008 quando, in cooperazione con Henry Paulson a quel tempo responsabile del Tesoro (con George Bush presidente), lanciò una manovra di Economic stimulus (di fatto era un helicopter money) intesa a ripristinare quella liquidità divenuta scarseggiante negli Usa a causa dei cosiddetti “mutui spazzatura”.

Gli assegni circolari dello stimolo monetario vennero inviati seguendo l’ordine alfabetico dei cittadini riceventi e durò qualche mese. Fu così che in quel periodo ogni americano che pagava le tasse ricevette a casa un assegno circolare che, a seconda del nucleo familiare, andava dalle poche centinaia di dollari fino ad alcune migliaia di dollari. Quella manovra fu (ovviamente) molto bene accolta dai cittadini di ogni censo, ma sul piano tecnico fu un fiasco completo perché di lì a pochi mesi (settembre-ottobre 2008) arrivò il crollo di borsa che diede inizio alla grande recessione.

Continua…