Salva banche, anche Cassa di Ravenna del presidente dell’Abi Patuelli ha sistemato i conti vendendo bond subordinati

A marzo di quest'anno l'istituto ha rinnovato 170 milioni di obbligazioni facendole sottoscrivere a clienti retail. E i funzionari si davano anche da fare per "smaltire" le azioni. Bankitalia, che ora rivendica di aver chiesto un rafforzamento della tutela dei risparmiatori, non si è mossa. Come a gennaio 2014, quando La Cassa ha assunto Daniele Forin, ultimo dg di Carife

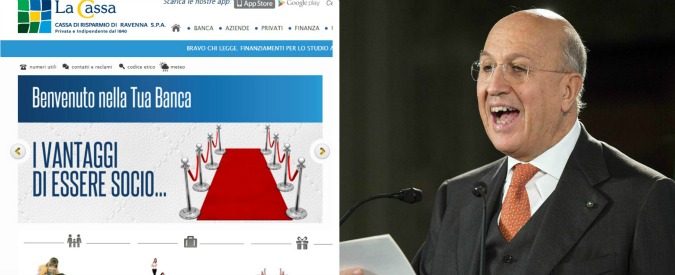

Un monumento vivente all’ipocrisia. Antonio Patuelli, presidente dell’Abi, in questi giorni e settimane ha esternato la rabbia dei banchieri costretti a intervenire nel salvataggio delle quattro banche in crisi, si è erto a paladino della legalità spiegando che “l’intransigenza dei banchieri italiani continuerà ad aumentare di spessore verso chi non avesse una sana, prudente e lungimirante gestione” degli istituti di credito e ha accusato a più riprese l’Unione europea e i “burocrati di Bruxelles” di aver spinto in direzione di un intervento “più costoso e più tardivo” rispetto a quelli proposti nei mesi scorsi dall’Italia.

Tra un convegno, un’indignazione a comando e una presentazione di un libro, a chi gli chiedeva se si sentisse solidale con i titolari di obbligazioni subordinate che hanno visto azzerato il loro capitale ha avuto modo di rispondere che quando si approccia questo problema “non bisogna mai dimenticare il sacrificio non volontario, ma obbligato dalla norma, che 5 milioni di azionisti italiani (quelli delle banche “sane”, ndr) stanno facendo per il salvataggio delle banche”. E ha ribadito che “quelli che hanno pagato di gran lunga di più per 2.350 milioni di euro pronta cassa, sono le banche sane”. Proprio nel giorno in cui si è diffusa la notizia del suicidio del pensionato di Civitavecchia e del suo duro j’accuse nei confronti della Popolare dell’Etruria.

Patuelli ha poi espresso a modo suo la sua vicinanza ai risparmiatori: “Sono liberi di protestare – ha detto a Firenze a margine della presentazione del suo libro Nuova Europa o neonazionalismo – e se sentono di essere stati non rispettati da qualcuno nei loro diritti, ci sono le autorità giudiziarie competenti, le autorità di vigilanza competenti sul mondo bancario e quindi ci sono giudici in grado di dare risposte”. Chissà se Patuelli pensava anche a sé e alla banca da lui stesso presieduta, la Cassa di risparmio di Ravenna che, come ha chiosato, “ha indici solidissimi nella terza trimestrale, tutti gli indici sono a due cifre”.

Ecco, vale forse la pena di soffermarsi sulla “storia” di quegli indici, una storia molto simile a quella di tanti altri istituti. Quella della banca ravennate, meglio nota come La Cassa, possiamo datarla per comodità a marzo 2015, quando la Banca d’Italia – secondo quanto raccontato dal capo della Vigilanza Carmelo Barbagallo in un’audizione alla Camera – aveva già abbondantemente “richiamato le banche ad assicurare il massimo impegno per rafforzare la tutela dei risparmiatori in relazione al nuovo quadro normativo in materia di gestione delle crisi bancarie e a osservare con scrupolo gli obblighi di diligenza, trasparenza e correttezza applicabili nell’attività di collocamento di prodotti finanziari che possono essere sacrificati in caso di risoluzione”.

A Ravenna però le raccomandazioni di Bankitalia non devono essere arrivate, perché la banca presieduta da Patuelli si ritrovava ad avere in “pancia” 170 milioni di obbligazioni subordinate che, per le nuove regole europee, non potevano più essere utilizzate nel calcolo del Total capital ratio e andavano dunque sostituite. Con cosa? Ma naturalmente con nuove obbligazioni subordinate. L’input che viene diramato è il seguente: “Se non facciamo centro fin da subito mettiamo in crisi un risultato che è di fondamentale importanza per la valutazione della Cassa. (…) ci è richiesto come obiettivo prioritario di puntare decisamente il mirino sulle nostre obbligazioni subordinate e non su quelle senior”. L’incoraggiamento è “dateci dentro!” e i risultati non tardano ad arrivare: le obbligazioni subordinate verranno fatte sottoscrivere alla clientela retail. E stiamo parlando della primavera 2015, non di dieci anni fa. Ma la banca del presidente dell’Abi non finisce di stupire. Le sue azioni, rigorosamente non quotate, possono essere scambiate tra azionisti secondo una procedura che prevede la mera raccolta ordini da parte della banca e la loro trasmissione a un intermediario terzo, Banca Imi, incaricato dell’incrocio tra domanda e offerta. Curioso il fatto che dirigenti e funzionari della banca si prodighino per ottenere incroci “ex ante” con richieste tipo: “Ho bisogno urgente di sistemare 600 pezzi nella filiale xy, datemi una mano”, “devo smaltire 200 pezzi con urgenza”, o ancora: “non trascuriamo gli arrotondamenti, è un argomento prioritario per il raggiungimento del traguardo finale”, dove per arrotondamenti si intendono le azioni della Cassa di Ravenna da vendere ai correntisti nel momento precedente allo stacco dei dividendi.

Si tratta di comportamenti che così, a occhio, sono lontani dagli “obblighi di diligenza, trasparenza e correttezza applicabili nell’attività di collocamento di prodotti finanziari” richiamati dalla Banca d’Italia e prefigurano anzi delle gravi violazioni. Ma è anche se non proprio grazie a questo che oggi il presidente dell’Abi Patuelli può vantare “indici solidissimi” per la sua banca. Bankitalia se n’era accorta? E se sì, cosa ha fatto? Probabilmente niente, così come non risulta che qualcuno abbia sollevato la benché minima obiezione quando la Cassa di Ravenna nel gennaio 2014 ha assunto come vicedirettore generale Daniele Forin, ultimo direttore generale di CariFerrara e ritenuto uno dei massimi artefici del dissesto dell’istituto. Forin è stato multato da Banca d’Italia nell’agosto 2014 (69mila euro di sanzione) e chiamato in causa in solido con altri dai commissari di CariFerrara per i danni causati alla banca per un importo valutato in 132 milioni di euro, ma è sempre al suo posto. Primus inter pares.