L’Eurozona sta male e potrebbe peggiorare

L’Eurozona è un esperimento economico fallito e le conseguenze stanno toccando le strutture economiche più facili. Nel grafico qui sotto possiamo vedere il differenziale di crescita dell’Euroza e del resto del mondo.

Le politiche di austerità unite alla politica monetaria della Bce ci avvicinano pericolosamente ad una situazione di deflazione nell’Eurozona. I problemi nei quali ci imbattiamo, si possono riassumere in tre grandi blocchi, problemi di liquidità, di solvenza e gli squilibri macroeconomici interni all’Eurozona.

Liquidità

I problemi di liquidità si sono attenuati grazie ai pesanti programmi di acquisto del debito pubblico delle banche messi in campo dalla Bce, principalmente da quando nel 2012 la Bce ha annunciato che era disposta a prendere delle misure per sostenere l’euro.

Il credit crunch, che ha fatto sparire la liquidità dai mercati nel 2008, è stato risolto ad un primo livello, quello bancario. Per fare questo si è avuto bisogno di grosse iniezioni di liquidità, cioè di creazione di moneta da parte della Bce che è andata a finire alle banche private. Questo inusuale eccesso di liquidità è servito principalmente a liberare i bilanci bancarie da alcuni attivi pericolosi, ma non di tutti e non in sufficiente quantità. Le banche europee continuano ad essere sovraesposte – molto di più di quelle nordamericane – il che ha fatto in modo che non usino queste risorse per il sistema produttivo ma per il sostentamento dei propri bilanci. In questi tempi di incertezza e di magra economica, le banche private hanno incentivi per assicurare operazioni sui mercati del debito pubblico più che per rischiare investendo in progetti produttivi che l’austerity e l’incapacità delle istituzioni e dei governi europei di gestire la crisi stanno lasciando al margine.

In questo contesto Draghi ha annunciato un insieme di misure straordinarie per inondare di credito a buon mercato le banche private attraverso il programma di Tltro con 400 miliardi. A questo dobbiamo aggiungere la riduzione dei tassi di interesse marginali di deposito a tassi negativi, il che significa che le banche devono ‘pagare’ un interesse per i depositi di denaro nella Bce. L’accesso a questo credito a basso costo è legato alla clausola che le banche prestino denaro all’economia produttiva. Dato che la Bce non sterilizza attraverso il ‘Secondary Market Program’. (Smp) ci troviamo di fronte ad un ‘Quantitative Easing‘ (QE) camuffato che probabilmente si renderà esplicito e verrà potenziato nei prossimi appuntamenti. Questo cambiamento di opinione e di tendenza è sufficientemente importante al punto di concludere che le cose stanno molto peggio di quello che ci si augurava, visto che diversamente da così la Germania mai l’avrebbe accettato e avrebbe fatto pressioni come già aveva fatto fino ad allora perché il Quantitative Easing (Qe) non si mettesse in atto.

Ma la cosa realmente importante è: queste misure sono realmente necessarie in questo momento, o – che poi è la stessa cosa- la liquidità è davvero ancora il problema dell’Eurozona? La risposta è no, dato che le banche hanno restituito alla Bce il 65% dei prestiti del precedente programma di finanziamento (Ltro). Quest’ultimo ha avuto inizio in un momento di eccezionale mancanza di liquidità, da lì il suo successo tra le banche, che, con i mercati interbancari congelati trovarono nella Bce una fonte di liquidità straordinaria. Ora non esiste questo problema e la liquidità non è scarsa ma eccessiva sui mercati, il che significa che Tltro può non avere gli effetti sperati e alimentare la bolla sui mercati finanziari. Ma c’è di più, se il programma avesse il successo sperato per gli attraenti interessi offerti dal Tltro, 0,25%, questo non implica che si spostino a settori produttivi che hanno bisogno di finanziamento. La Bce si trova di fronte a questo: il problema sta nella scarsità di domanda come conseguenza degli alti livelli di disoccupazione dei paesi periferici.

Squilibri interni

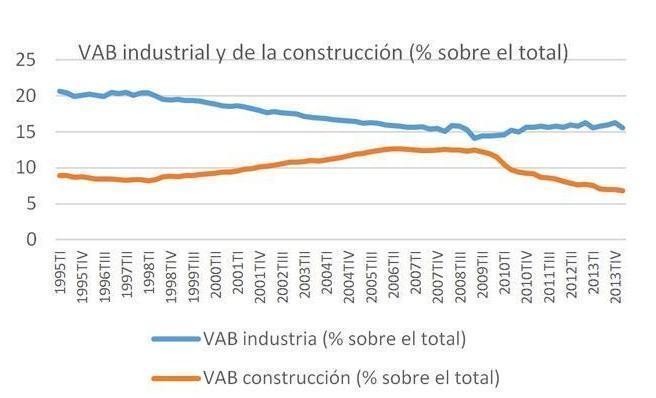

Sebbene i problemi di liquidità siano stati risolti sui mercati interbancari, gli squilibri macroeconomici tra i paesi dell’Eurozona continuano ad estendersi e si situano nel centro della crisi. L’apertura di strutture produttive come quella spagnola o quella portoghese a strutture come quella tedesca o quella olandese, molto più radicate e sviluppate, ha avuto un impatto strutturale molto importante. La deindustrializzazione che hanno sofferto i paesi periferici del sud è stata spettacolare tra la fine degli anni ‘80 e l’inizio degli anni ‘90. Alla fine di questo decennio si instaurò l’euro, riducendo notevolmente il costo dei finanziamenti dei paesi del sud dal momento che approfittarono dei minori interessi associati ai paesi del nord, soprattutto alla Germania. Da allora i paesi hanno perso gli strumenti di politica economica come i tassi di interesse passati ad essere stabiliti dalla Bce, o gli interessi sul cambio.

La deindustrializzazione e terziarizzazione dell’economia spagnola ebbe come risultato la specializzazione produttiva verso un settore di servizi di basso valore aggiunto, dominato da un lato da un turismo predatore e richiedente mano d’opera a basso costo e poco qualificata, e dall’altro lato dalle costruzioni.

A questi fatti c’è da aggiungere un crollo nella partecipazione salariale al Pil. Il Pil non è altro che la valutazione monetaria della produzione totale in un’economia durante un periodo di tempo, normalmente un anno. Questa produzione di redditi salariali implica che da questo reddito una proporzione minore vada a finire a chi percepisce reddito da lavoro e che lo produce. Ma dato che sono questi che hanno sostenuto i consumi, per compensare questo crollo è apparso un indebitamento di massa che è quello che ha sostenuto la crescita degli anni precedenti alla crisi. Questo processo ha prodotto una struttura produttiva accelerata, il che, unito alle politiche di ‘austerity’, spiega la situazione di deflazione.

I paesi periferici, Francia inclusa, stanno distruggendo capacità industriale nella misura in cui i paesi centrali con la Germania in testa la stanno incrementando. Il settore dei servizi dall’altra parte ha una grande eterogeneità dato che sotto questa definizione si raccolgono le attività di complessi servizi finanziari offerti dai fondi di investimento così come di quelli offerti da un panettiere di quartiere. La produttività associata al settore dei servizi è inferiore a quella associata all’industria dato che una gran parte degli stessi sono a lavoro intensivo, il che rende più difficile l’incremento della produzione per lavoratore.

Ma la produttività si può associare al tasso di crescita potenziale, il che implica che la periferia sta riducendo il suo tasso di crescita potenziale, o – che poi è lo stesso: l’Eurozona sta condannando all’impoverimento la periferia del sud d’Europa.

Contro questa deindustrializzazione e depauperamento dei paesi periferici la Bce non solo non ha mezzi ma contribuisce a questo con la sua esigenza di tagli strutturali attraverso la Troika. Quest’ultimo punto ci porta a trattare il terzo degli squilibri contro cui si scontra l’Eurozona.

Solvenza

Il problema della deflazione è intimamente legato alla crescita del debito nei paesi periferici. In effetti, è risaputo che l’incremento dei debiti sovrani si è tradotto in problema già all’inizio della crisi, e non è l’origine della crisi stessa. Nonostante questo, le politiche di austerity che sono state applicate e insieme alla passività della banca centrale hanno provocato un incremento spettacolare dello stock di debito sovrano. Il problema nonostante questo non ha niente a che vedere con lo stock di debito sovrano, ma con il flusso del debito, in altre parole, con la accelerazione dell’accumulazione del debito sovrano principalmente nei paesi periferici del Sud, e in misura minore nei paesi centrali.

La crisi attraverso cui gli stabilizzatori automatici hanno aumentato il bisogno delle spese dello Stato (principalmente per i sussidi di disoccupazione) e le misure discrezionali si sono sommate a questo (salvataggio, aiuti e crediti alle banche private). A questo si aggiunge inoltre la depressione economica causata dall’austerity, il che toglie ogni possibilità di crescita e per tanto la possibilità di ridurre il rapporto debito/Pil. Infine, questo contesto di asfissia economica ha portato l’Eurozona al limite del processo di deflazione, il che incrementa la probabilità di una esplosione del valore nominale del debito. Siamo ad un passo dal disastro e da un’insolvenza generalizzata del debito. Da qui il pacchetto annunciato da Draghi e il disperato annuncio di ulteriori misure in un prossimo futuro. Nel grafico qui sotto possiamo osservare i tassi di crescita della zona euro, tutti al di sotto dell’1%. Basterebbe un crollo rilevante dei prezzi per alcune grandi compagnie dell’1 o 2% per far scatenare una tormenta perfetta.

Se il problema della liquidità in certa misura è stata risolto, i problemi degli squilibri produttivi interni e di solvenza non sono spariti e sono aumentati. Lontano dal distanziarci dalla crisi stiamo assistendo ad una crisi che va cambiando negli elementi che la definiscono ma che ha un sostrato economico e politico che si mantiene invariato: l’inoperatività delle istituzioni europee nell’incrementare le misure economiche rilevanti.

Gli europei ne sono coscienti e le ultime elezioni europee sono un esempio di questo. Staremo attenti a come evolve la questione.

di Ivan H. Ayala, ricercatore associato del Icei e membro di Econonuestra

(Traduzione di Alessia Grossi)