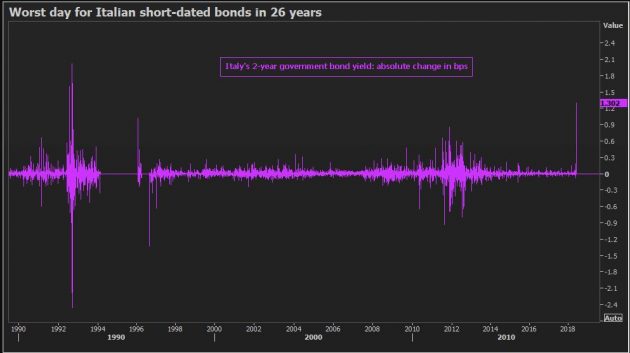

Nuova giornata di passione per i titoli di debito italiani con il differenziale di rendimento tra i titoli decennali tedeschi e quelli italiani, lo spread, che martedì 29 maggio, ha sfondato quota 320 punti per poi ripiegare e chiudere a 290 (lunedì sera era a 233) in scia agli interessi che sono saliti al 3,13% dal 2,66% della vigilia che pure aveva beneficiato delle festività anglosassoni. Inevitabilmente la febbre dei buoni del tesoro nel pieno dell’incertezza per la conclamata crisi istituzionale con la minaccia dell’impeachment del capo dello Stato, unita ai dubbi sul nascituro governo Cottarelli e sul possibile ritorno alle urne, si è trascinata dietro i titoli che assicurano gli investitori dal cosiddetto rischio Italia. E così il costo dei credit default swap, derivati con cui è appunto possibile assicurarsi da un default del debito italiano da qui a cinque anni, secondo dati Markit è salito a 227 punti base, 51 in più rispetto alla chiusura di lunedì, toccando il massimo da quattro anni e mezzo. Non solo. Un altro segnale di sfiducia crescente è arrivato dai tassi pagati dai titoli di Stato con scadenza a due anni. Che sono volati al 2,7% contro lo 0,9% di lunedì con uno stacco (spread) che è decollato da 152 a 343 punti rispetto ai titoli tedeschi di pari durata, gli Schatz, dando segno ancora più evidente di sfiducia sul Paese, visto l’accorciarsi delle scadenze.

Il tutto nonostante la Bce, come riferisce l’agenzia Reuters, continui a comprare titoli di Stato con “volumi nella norma“. Va ricordato del resto che il quantitative easing prevede che l’Eurotower acquisti in proporzione alle quote che le banche centrali dei singoli Paesi detengono nel suo capitale sociale e non in maniera discrezionale. Il vicepresidente Vitor Constancio ha sottolineato in un’intervista allo Spiegel che un programma ad hoc “per intervenire sui mercati dei titoli di Stato di Paesi vulnerabili può essere utilizzato solo se il Paese in questione accetta anche un programma di aggiustamento. Le regole sono molto chiare su questo”, “l’Italia conosce le regole. Forse dovrebbe dargli di nuovo uno sguardo“.

Visco: “Non ci sono giustificazioni se non emotive” – Secondo il governatore della Banca d’Italia Ignazio Visco, però, “non ci sono giustificazioni, se non emotive, per quello che sta succedendo oggi sui mercati”. Nel giorno in cui l’ex commissario alla spending review non ha sciolto la riserva sulla formazione di un esecutivo del presidente, però, il tasso di rendimento pagato dai titoli di Stato italiani ha aggiornato i massimi. Solo due settimane fa, quando erano da poco iniziate le trattative tra Cinque stelle e Lega per la stesura del contratto di governo, il titolo a due anni aveva un rendimento negativo. In mattinata poi il Tesoro ha venduto in asta Bot a sei mesi, con scadenza novembre 2018, offrendo un tasso dell’1,213% contro il rendimento negativo di -0,421% della precedente asta equivalente del 26 aprile. Anche la forbice di rendimento Italia/Spagna sul tratto a dieci anni ha tocca un apice di oltre 150 centesimi, il massimo da gennaio 2012, nonostante la mozione di sfiducia contro il premier Mariano Rajoy.

Spread Btp-Bund decennali oltre 300 punti – Passando alle scadenze più lunghe, lo spread tra Btp decennali e Bund della stessa durata ha viaggiato sulle montagne russe per tutto il giorno con rendimenti che sono saliti fino al 3,35%. “In questo momento i mercati sono in modalità ‘prima vendi e poi fatti le domande‘”, commenta Richard Kelly, manager della Toronto-Dominion Bank di Londra, parlando l’agenzia Bloomberg. “Questo non è dovuto a un fatto specifico, ma alla paura per l’arrivo del peggior scenario possibile. Senza elezioni almeno fino a settembre o ottobre, c’è davanti un lungo periodo di vuoto”. Vendere, ovviamente, è la mossa automatica dei grandi investitori, mentre ai piccoli risparmiatori conviene mantenere i nervi saldi e certo non cedere i titoli quando sono ai valori minimi.

Moody’s: “Taglio del rating se il prossimo governo non farà scendere il debito” – Moody’s, che venerdì scorso aveva avvertito di aver messo sotto osservazione il rating italiano, ha comunicato che taglierà il merito di credito del Paese, oggi a Baa2, se il prossimo governo porterà avanti politiche di bilancio “insufficienti a posizionare nei prossimi anni il debito su una traiettoria di discesa”. Altrettanto negativo sarebbe “un fallimento nell’articolare e presentare un’agenda di riforme strutturali credibili”. Lo si legge in un comunicato in cui l’agenzia reputa “molto improbabile” un rialzo del rating, spiegando che una conferma potrebbe invece arrivare se il programma di riforme si rivelasse ambizioso e se il governo delineasse un effettivo percorso di rientro del debito. In un comunicato l’agenzia spiega che gli ultimi sviluppi della situazione politica, dall’abbandono di Giuseppe Conte all’incarico a Cottarelli fino alla possibilità di nuove elezioni in autunno, “non cambiano la decisione” con il rischio di un possibile downgrade. “Le aree su cui concentreremo la nostra revisione saranno invariate, dato che gli ultimi sondaggi indicano come nuove elezioni dovrebbero produrre un risultato simile in Parlamento“, spiegano dall’agenzia. La revisione verrà conclusa “quando avremo maggiore visibilità sulla direzione della politica italiana”, puntualizza Moody’s, precisando che il tempo di osservazione potrebbe essere quindi più lungo dei tre mesi abituali.

Piazza Affari in calo – Continua a crollare, intanto, Piazza Affari, con l’indice Ftse Mib che ha chiuso con una perdita del 2,6% dopo essere arrivato a cedere quasi tre punti percentuali. Affondano ancora una volta i titoli bancari, da BancoBpm a Banca Generali a Unicredit, appesantiti dalla quantità di titoli di Stato che gli istituti hanno in pancia.

Articolo Precedente

Governo, spread chiude a 233 punti. Borsa a -2%, banche a picco. Analisti: ‘Verso nuovo voto con escalation anti Ue’

Articolo Successivo

Emergenza spread, non siamo la Grecia ma possiamo diventarlo