Vista dall’Italia, l’inizio della “correzione” dei mercati finanziari registrato un paio di settimane fa alla borsa newyorkese di Wall Street sembra quasi un episodio di poco conto, già superato: tutta l’attenzione degli italiani è attualmente “sequestrata” dalla martellante propaganda per le prossime elezioni politiche di fine legislatura. Chi però sa decifrare i messaggi “criptati” di Wall Street capisce subito che certi segnali non sono da prendere alla leggera. Essi ci avvisano infatti che una burrasca finanziaria è in arrivo.

Qualcuno si chiederà perché sono così pessimista visto che siamo proprio all’inizio di una ripresa economica che finalmente ci fa vedere un po’ di luce in uscita dal tunnel di una crisi lunghissima. Perché quando si vuole prendere una decisione è sempre meglio avere la memoria lunga invece che quella corta. E’ già successo nella primavera del 2011 di leggere i titoli dei giornali annunciare la fine della crisi e verificare invece solo pochi mesi dopo che stavamo entrando nella peggiore recessione economica del dopoguerra.

Nessuno può sperare che una singola e semplice “correzione di borsa” in mercati sempre più liberalizzati possa risolvere l’allegro andazzo dei mega-speculatori che comandano ormai i mercati in forza anche di operazioni eseguite per mezzo di algoritmi e di super-computer che operano alla velocità dei nano-secondi (milionesimi di secondo).

Non c’e’ solo Robert Shiller (premio Nobel economia 2013) a ricordarci che per ben 13 volte nel passato il mercato è crollato puntualmente con perdite più o meno pesanti, fino alla Grande Recessione di dieci anni fa, dopo aver raggiunto il top delle quotazioni.

Anche Joseph Stiglitz, Nobel Economia 2011, nel suo “The Global Economy’s Risky Recovery” dice tra l’altro: “In other words, the market is once again showing its proclivity for short-term thinking and pure greed (…) 2018 is likely to be a better year than 2017, but there are large risks on the horizon”(in altre parole, il mercato ancora una volta mostra la sua propensione per il breve termine e l’ansia di guadagno immediato (…) il 2018 sarà probabilmente migliore del 2017, ma ci sono grossi rischi all’orizzonte).

Anche i giornalisti del New York Times Matt Phillips e Tiffany Hsu nel loro documentato articolo dell’8 febbraio: “Stocks plunge as Market enters ‘Correction’ Territory” (Le azioni crollano mentre il Mercato entra in territorio di “Correzione”) ricco di riferimenti, tabelle ed allegati avvertono anch’essi che la festa è finita! I tassi tenderanno al rialzo, sarà più difficile (e più caro) ottenere mutui, ci saranno meno soldi da spendere in giro, sia per le imprese che per i privati e, naturalmente, dato che in questi anni non si è fatto nulla di veramente serio per mettere i piccoli e medi risparmiatori al riparo dalle incursioni dei professionisti della speculazione finanziaria.

Cosa possono dunque fare i piccoli risparmiatori in difesa di quel misero gruzzoletto faticosamente accantonato?

Poco, veramente poco. Il mio consiglio sarebbe, intanto, in questa fase, di stare lontano da tutti gli investimenti finanziari, specialmente quelli a maggior rendimento (quindi a più alto rischio). Ma anche tenere tanti soldi “liquidi” in banca, con le nuove regole (bail-in, tasse, ecc.) può essere altrettanto pericoloso. Comprare oggetti d’arte o da collezione? Sì e no (bisogna essere intenditori!). L’unico facile investimento che può in questo particolare momento (in Italia) dare ragionevoli certezze di risolversi positivamente è l’investimento immobiliare. I valori sono scesi parecchio negli ultimi quattro o cinque anni (dal 10 al 30%, a seconda delle zone). Comprando casa adesso ci sono ottime possibilità di centrare un bersaglio da tutti ambito ma non sempre disponibile (comprare quando i prezzi sono al minimo). Inoltre, essendo i tassi dei mutui ancora molto bassi, se ci si muove in fretta si fa in tempo a prendere un mutuo di lunga durata ad un tasso (fisso!) che presto non sarà più disponibile. Potrebbe essere proprio, letteralmente, l’affare del secolo!

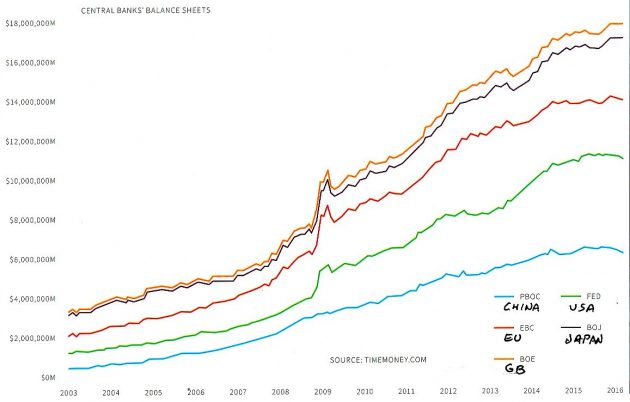

Per chi è invece alla guida di una piccola-media impresa il consiglio è di evitare eccessive esposizioni proprio adesso. Presto la liquidità (anche bancaria) incomincerà di nuovo a scarseggiare. Le banche centrali non potranno continuare a “pompare” (vedasi grafico allegato) nel sistema economico-finanziario miliardi a palate per sostenere l’economia. I tassi non potranno scendere, essendo già al minimo. Quindi ci troveremo proprio nell’occhio dell’uragano. Quello sarà il momento della vera “correzione”.

Qualcuno spera ancora nel “soft landing” (l’atterraggio morbido) teorizzato una trentina d’anni fa da Greenspan ma già fallito miseramente nel 2008. Adesso che il mondo è più globalizzato di allora e che nessuno più riesce (o vuole) mettere regole nei mercati tutto sarà persino più difficile di prima. Non solo, ma mentre prima (nel 2009) si è trovato nei tassi negativi e nei “Quantitative easing” (l’indebitamento delle banche centrali) la soluzione per sostenere le economie e riportare a galla i mercati (scaricando le perdite sulle classi medie e sui piccoli risparmiatori), nella prossima crisi, se grave come quella che è appena terminata, purtroppo nessun economista sa ancora se, e come, sarà possibile risolverla, perché quelle “medicine” non basteranno più e nuove “medicine” non se ne vedono ancora per quei malanni.

Articolo Precedente

Olivetti, 110 anni e nessuno che abbia imparato la lezione

Articolo Successivo

Debito pubblico, per ridurlo lo Stato deve finanziarsi con le banche non sui mercati