Lo stress test sulle banche americane, fatto dalla Federal Reserve, ha decretato che sono tutte sane, vispe e arzille come teenager nel primo giorno in cui possono guidare la macchina che il babbo ha loro regalato per il sedicesimo compleanno, quindi possono continuare a operare con la stessa intensità e operosità usata nel 2014, senza timore di vedersi chiamare alla “lavagna” a rispondere su quella che è stata in questi anni la grande ansia del dopo-crisi, ovvero la domanda angosciante: cosa succederebbe oggi se un nuovo tsunami finanziario come quello capitato nel 2008 arrivasse di nuovo a colpire i gioielli di Wall Street?

La risposta è implicita nel voto della Fed: le banche americane sono tutte promosse!

Naturalmente nello stress test non vengono esaminate tutte le banche americane, ma solo le 31 più grandi, quelle insomma che, in caso di scoppio di una nuova bolla finanziaria dovrebbero essere salvate dallo Stato americano per la famosa regola (non scritta) del “Too big to fail” (troppo grande per lasciarla fallire).

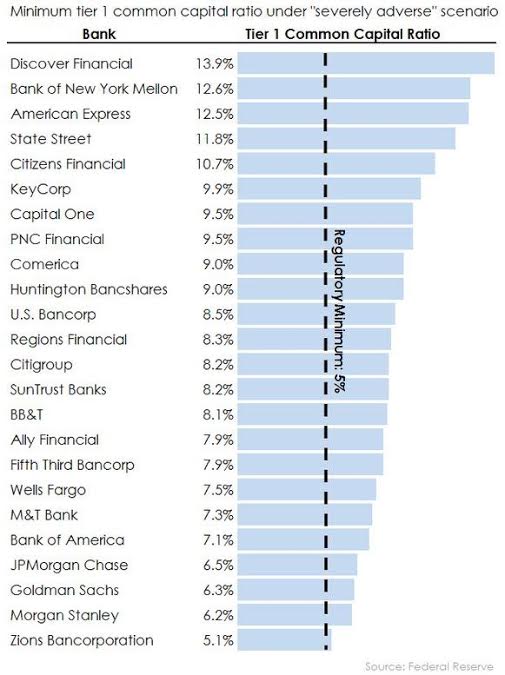

A dire il vero due grandi banche che non hanno superato il test ci sarebbero, sono la Deutsche Bank e il Banco Santander, ovvero le unità di queste banche che operano negli Usa, ma queste non sono banche americane, sono europee, quindi, anche se per operare negli Usa dovranno adeguarsi alle condizioni stabilite dalle regole americane, sono affari loro e non contano nella classifica Usa che vede ora nel proprio alveo (a differenza dello scorso anno) solo banche di adeguata solidità (vedasi tabella).

Ma e’ proprio cosi’? A me sembra proprio di no.

Intanto vediamo cosa è lo stress test (qui posso usare ai nostri fini la stessa descrizione che ho usato nel post dello scorso anno):

“Lo “Stress Test” non è una revisione approfondita sullo stato di salute della banca, ma è solo una valutazione economico-finanziaria compiuta per valutare la consistenza del capitale sociale in rapporto al capitale amministrato. La metodologia usata è materia estremamente tecnica ed entra in profondo nella “galassia” variegata dei bilanci delle banche, dove è possibile trovare di tutto. Infatti gli stessi analisti, analizzando l’”Asset Quality Review” (Aqr), cioè la qualità dell’assetto patrimoniale delle banche in esame, hanno dovuto inventarsi un indicatore, il “Common Equity Tier 1” (Cet1), capitale proprio di primo livello, che accoglie per il calcolo solo quelle voci di sicuro affidamento, utili a fornire anche un rapporto omogeneo tra tutte le banche, per fornire un indice di solidità patrimoniale agevolmente confrontabile.”

Quindi, nella sostanza, hanno creato una specie di “minimo comune denominatore” confrontabile nel patrimonio di tutte le banche in esame, stabilendo quelle che, su questa base, sono le più esposte e devono perciò ridurre queste esposizioni, o aumentare il proprio capitale sociale.

Dalla lettura della tabella (banche europee a parte) vediamo però che sono proprio le più grandi e le più esposte nelle speculazioni finanziarie (Morgan Stanley, Goldman Sachs, Jp Morgan Chase e Bank of America) ad essere vicine al margine stabilito per la presunta stabilità (il 5%). Se poi consideriamo che, nella formazione di quel “Common Equity Tier 1” di cui sopra, hanno certamente giocato pesantemente le lobby bancarie e che è la stessa Janet Yellen a non sentirsi per niente tranquilla dal come si stanno mettendo le cose, c’è poco da stare tranquilli.

Anche altri analisti storcono il naso sulla reale efficacia degli “stress test” a mettere al riparo il sistema da una nuova crisi. Il New York Times nell’articolo “Big banks pass muster in latest stress test” (le grandi banche superano in massa l’esame dello stress test) mette in evidenza diversi interrogativi, ma ce n’e’ uno che dovrebbe bastare per tutti: la Fed assume che in caso di nuova crisi le 31 banche perderebbero circa 490/mld. di dollari in due anni, che lo stock market perderebbe almeno la meta’ del suo attuale valore e che il valore delle case crollerebbe nuovamente di almeno un quarto del loro valore.

Già da questo si vede che la stima della Fed è assolutamente inadeguata. Nel 2008 la Fed ha pompato subito 850 mld. di dollari nel sistema bancario-finanziario americano per evitare che crollasse come un castello di carte, in più ha praticamente nazionalizzato la Aig, cioè la banca che aveva assicurato con spericolate operazioni swap e future tutte (o quasi) le cartolarizzazioni dei mutui a gogò dati a chiunque li chiedesse. Poi hanno buttato migliaia di famiglie in strada per recuperare quello che potevano, ma il grosso del debito e’ ancora la’ da assorbire nel bilancio dello Stato.

Vero che con le nuove regole della legge Dodd-Frank del 2010 oggi le perdite dovrebbero essere inferiori (misurate appunto dallo stress-test), ma i legislatori e i regolatori non tengono conto (volutamente, dato che sono i maggiori contribuenti della politica) che oggi, oltre ai mutui, ci sono persino molte più operazioni finanziarie spericolate a circolare nel mercato, perciò, dato che i piccoli non rientrano nell’esame degli stress-test, il loro rischio non viene calcolato perché sui piccoli non vale il “too big to fail”, quindi possono fallire!

Bella roba! Ma se falliscono questi chi ci perde il denaro?

La conclusione è che con questi stress-test salvano (forse) le grandi banche ma il peso della crisi cadrebbe ancora una volta per intero sulle spalle dei comuni cittadini e dei risparmiatori. Amen.

Articolo Precedente

Imprese e crescita economica: la lezione dell’Apple watch (o di Nutella)

Articolo Successivo

Tasse: contro l’incivilità del ‘Solve et repete’