La cancellazione di tutte le detrazioni Irpef diverse da quelle per lavoro e carichi familiari renderebbe l’imposta molto più semplice da applicare. L’effetto redistributivo resterebbe immutato. E l’aumento del gettito potrebbe essere usato per rivedere la struttura dell’Irpef.

di Gian Paolo Barbetta, Simone Pellegrino e Gilberto Turati (lavoce.info, 4 aprile 2014)

Detrazioni nel mirino

Sono ormai diversi anni che i governi che si sono succeduti hanno messo sul tappeto una riforma del sistema fiscale volta a privilegiarne contemporaneamente l’efficienza, l’equità e la semplicità.

Un tema chiave per quanto riguarda l’Irpef (la più importante imposta del sistema tributario italiano, sia per gettito, sia per impatto sulla redistribuzione del reddito) è certamente quello delle detrazioni per oneri. Il governo Letta aveva recentemente ipotizzato di ridurre la percentuale di detraibilità degli oneri attualmente detraibili al 19 per cento di un punto percentuale nel 2014 e di due punti percentuali a partire dal 2015, alla ricerca di risorse da destinare ad altre finalità. Si sarebbe trattato di una misura con impatti distributivi modesti per le famiglie a più basso reddito e che, soprattutto, avrebbe evitato di entrare nel merito, tagliando in modo lineare tutte le detrazioni. Eppure, nel nostro paese le spese fiscali sono una giungla: si va da quelle note (gli interessi sui mutui ipotecari o le spese sanitarie) a quelle sconosciute ai più (le spese per i cani guida dei non vedenti), con un elenco di circa una trentina di tipologie differenti. E non è vero che non si possano eliminare, visto che in passato lo si è fatto senza troppe discussioni. Per fare due esempi, la detrazione al 20 per cento per l’acquisto di frigoriferi e congelatori di ultima generazione è stata eliminata a partire dal periodo d’imposta 2011, mentre la detrazione al 19 per cento per le spese per abbonamenti sostenute dai pendolari è stata cancellata a partire dal periodo d’imposta 2010 dopo soli due anni di applicazione.

Anche se la riduzione della quota di detraibilità delle spese fiscali è stata abbandonata dal governo Renzi, la nuova “delega al governo recante disposizioni per un sistema fiscale più equo, trasparente e orientato alla crescita”, approvata a marzo 2014, ritorna sulla questione. L’articolo 4 al comma 2 delega il Governo “ad introdurre (…) norme dirette a ridurre, eliminare o riformare le spese fiscali che appaiono, in tutto o in parte, ingiustificate o superate alla luce delle mutate esigenze sociali o economiche ovvero che costituiscono una duplicazione, ferma restando la priorità della tutela dei redditi di lavoro dipendente e autonomo, dei redditi di imprese minori e dei redditi di pensione, della famiglia, della salute, delle persone economicamente o socialmente svantaggiate, del patrimonio artistico e culturale, della ricerca e dell’istruzione, nonché dell’ambiente e dell’innovazione tecnologica”. Nonostante il testo sia passibile di letture differenti, la delega sembra questa volta chiedere esplicitamente al governo di entrare nel merito e impone di rispondere alla domanda: quali spese fiscali cancellare tra le molte previste dalla normativa?(1)

Effetti redistributivi e gettito

Se il sistema deve essere reso “più equo, trasparente e orientato alla crescita”, un modo per rispondere è quello di concentrarsi sugli aspetti redistributivi delle spese fiscali. (2) In particolare, è possibile ricorrere alla “scomposizione di Pfähler” che consente di separare l’effetto redistributivo complessivo dell’imposta in tre diverse componenti: una dovuta alle deduzioni, una alla scala delle aliquote e una, infine, alle detrazioni. (3) La scomposizione dovrebbe idealmente essere applicata alle dichiarazioni di tutti i contribuenti italiani; ma questa via non è percorribile per l’inaccessibilità dei microdati. Quello che abbiamo fatto quindi è utilizzare i dati relativi ai modelli 730 dei contribuenti che ogni anno si rivolgono al Caf Acli, circa 1,3 milioni di individui. (4) I contribuenti interessati sono solamente lavoratori dipendenti e pensionati e costituiscono uno spaccato della “classe media”, sottorappresentando sia i redditi molto alti sia quelli molto bassi. L’unità di riferimento per la nostra analisi sono gli individui, non potendo, con i soli dati fiscali, effettuare l’analisi a livello familiare.

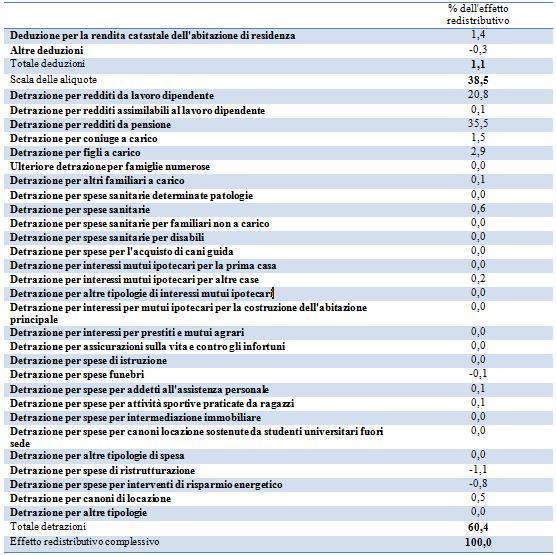

I risultati dell’esercizio sul periodo d’imposta 2011 indicano che, fatto 100 l’effetto redistributivo complessivo dell’imposta, il 38,5 per cento è imputabile alla scala delle aliquote, un piccolo 1,1 per cento alle deduzioni dal reddito complessivo (per la rendita catastale rivalutata dell’abitazione di residenza e per le deduzioni per oneri, anche queste spese fiscali) e il rimanente 60,4 per cento al totale delle detrazioni (tabella 1). Tuttavia, se si scompone ulteriormente quest’ultima componente, considerando l’impatto di ogni onere detraibile presente nella dichiarazione dei redditi, si scopre che l’effetto è dovuto per il 60,9 alle detrazioni per lavoro e famiglia, mentre alcune tipologie di detrazioni per oneri redistribuiscono al contrario (quelle con i segni meno nella tabella 1).

Se la situazione è questa perché non semplificare drasticamente l’Irpef, cancellando tutte le detrazioni diverse da quelle per lavoro e carichi familiari? L’effetto redistributivo sarebbe sostanzialmente immutato a fronte però di una imposta molto più semplice da applicare. È chiaro che l’eliminazione delle detrazioni avrebbe la conseguenza, ceteris paribus, di aumentare l’aliquota media per i contribuenti con spese fiscali positive e, di conseguenza, il gettito dell’imposta. Per capire quali siano le cifre in gioco si tenga presente che, nel periodo d’imposta 2012, gli oneri detraibili al 19 per cento ammontano complessivamente a circa 29 miliardi di euro. Inoltre, i contribuenti che sfruttano almeno una categoria di detrazioni sono un po’ meno di 20 milioni di unità (circa la metà dei contribuenti Irpef), per un ammontare medio di oneri detraibili di 1.460 euro. Eliminando la possibilità di detrarre questa categoria di spese fiscali, si otterrebbe un maggior gettito di circa 5 miliardi di euro, che potrebbero essere utilizzati per rivisitare l’attuale struttura dell’imposta. Non pochi soldi, visto che il Governo ne sta cercando 10 proprio per ridurre il carico fiscale sui lavoratori dipendenti.

(1) Per esempio, se la priorità è la salute le detrazioni per spese sanitarie si possono toccare sì o no? La risposta sembra dipendere dalla considerazione delle mutate esigenze sociali o economiche.

(2) È chiaro che questo non è l’unico parametro per valutare quali spese fiscali tagliare. Si potrebbe per esempio pensare in alternativa allo stimolo alla domanda di particolari beni o servizi. Però le poche analisi disponibili sul tema sembrano andare nella direzione di un effetto quantomeno modesto. Cfr. p.e. Jappelli T. e Pistaferri L., 2003, “Tax incentives and the demand for life insurance: evidence from Italy”, Journal of Public Economics, 87(7-8), 1779-1799 e Jappelli T. e Pistaferri L., 2007, “Do people respond to tax incentives? An analysis of the Italian reform of the deductibility of home mortgage interests”, European Economic Review, 51(2), 247-271.

(3) Cfr. Pfähler, W., 1990, “Redistributive Effect of Income Taxation: Decomposing Tax Base and Tax Rates Effects”, Bulletin of Economic Research, 42 (2), 121-29. In particolare applichiamo la “scomposizione di Pfähler” all’indice di Reynolds-Smolensky, dato dalla differenza tra l’indice di Gini calcolato sulla distribuzione dei redditi complessivi e l’indice di concentrazione calcolato sulla distribuzione dei redditi netti. La nostra analisi considera solamente l’imposta netta erariale, escludendo quindi l’impatto dovuto alle addizionali regionali e comunali e alla cedolare secca sui canoni di locazione.

(4) Questi dati sono stati discussi ampiamente nel Primo rapporto sui redditi degli utenti Caf Acli. Con riferimento alla scomposizione di Pfähler, l’analisi lì proposta considera anche l’impatto delle addizionali regionali e comunali.

Gian Paolo Barbetta: È professore associato di economia dei sistemi di welfare all’Università Cattolica di Milano.

Simone Pellegrino: Dottorato di ricerca in Finanza Pubblica a Pavia e Master in Public Economics a York. Attualmente ricercatore di Scienza delle Finanze presso la Facoltà di Economia dell’Università degli Studi di Torino.

Gilberto Turatin: Nel 1995 si laurea in Scienze Bancarie, Finanziarie e Assicurative presso l’Università Cattolica del Sacro Cuore di Milano. Nel 1999 ottiene il M.Sc. in Economics presso la University of York nel Regno Unito e, successivamente, nel 2003, il Dottorato di Ricerca presso l’Università Cattolica del Sacro Cuore di Milano. E’ stato ricercatore in Scienza delle Finanze (SECS-P/03) presso l’Università degli Studi di Torino dal 2002 al 2011; dall’ottobre 2011 è Professore Associato in Scienza delle Finanze sempre presso l’Università di Torino. E’ autore di diverse pubblicazioni in campo nazionale e internazionale su tematiche legate principalmente alle industrie dei servizi di welfare, in particolare alla sanità. E’ attualmente il Direttore del Master in Economia e Politica Sanitaria (Facoltà di Economia, Università di Torino e Coripe Piemonte).

Articolo Precedente

Evasione fiscale: Renzi ci mette una pietra sopra?

Articolo Successivo

Debito pubblico: quelli che ‘la monetizzazione si fa coi miniassegni…’