Il mercato immobiliare in Italia è ancora fermo. Per rimetterlo in moto non bastano gli incentivi fiscali. Occorre agire anche sul lato dell’offerta. A partire da una indispensabile riduzione dei prezzi delle case, per ristabilire l’equilibrio con i redditi delle famiglie. Ecco dove intervenire.

di Raffaele Lungarella* (Fonte: lavoce.info)

Non bastano gli incentivi fiscali

Gli indicatori disponibili sul settore dell’edilizia abitativa (per esempio, il numero delle compravendite, il numero dei mutui ipotecari, il numero dei premessi di costruzione) sono tutti ancora abbondantemente al di sotto dei livelli raggiunti ante crisi.

Difficile fare previsioni su quando il mercato si rimetterà in moto. Le proposte sono diverse, ma per ridare vigore al mercato della casa è indispensabile una riduzione dei valori immobiliari.

Di recente, l’Abi e l’Ance hanno avanzato alcune proposte di carattere fiscale.

Si chiede di attenuare gli effetti dell’Imu sul mercato della locazione e l’esenzione dall’imposta, per cinque anni, a favore dei proprietari che acquistano una casa dalle imprese di costruzione; la prosecuzione degli incentivi per elevare gli standard di efficienza energetica degli edifici e per la riqualificazione delle città; la riduzione delle imposte sul trasferimento degli immobili per favorire la mobilità della popolazione e altre agevolazioni fiscali per la manutenzione e ristrutturazione degli immobili. Tutte proposte connotate dalla comune rivendicazione di un intervento dello Stato, il cui bilancio dovrebbe sopportare un onere finanziario non quantificato, ma sicuramente ingente.

Il documento Abi-Ance non fa, invece, alcun cenno agli ostacoli al rilancio del settore che operano dal lato dell’offerta. E tuttavia, le condizioni dell’offerta hanno avuto una responsabilità non secondaria nell’originare la crisi, ed è principalmente su di esse che occorre intervenire per uscire dalla crisi.

All’origine della crisi

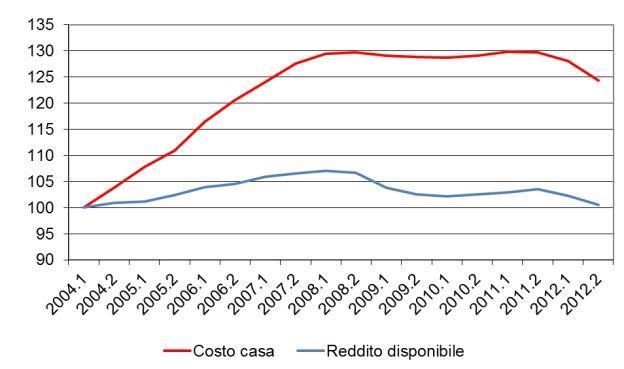

La figura 1 offre la cornice per interpretare l’origine e il perdurare della crisi del settore degli immobili destinati alla residenza. È ripreso dal Rapporto immobiliare 2013 e mette a confronto l’andamento nel tempo del prezzo delle abitazioni (ottenuto come prodotto tra il prezzo unitario a metro quadro e la dimensione media delle abitazioni compravendute) con il reddito medio delle famiglie.

Fatti 100 entrambi i valori rilevati al 1° semestre del 2004, la forbice tra il numero indice del costo delle abitazioni e quello dei redditi delle famiglie si apre progressivamente sempre di più fino al 1° semestre 2008. A partire da allora il divario tra i due indici si mantiene sostanzialmente stabile, senza scendere mai al di sotto dei 20 punti percentuali.

La ragione per cui gli indicatori continuano a segnare negativamente il mercato dell’edilizia residenziale va individuata innanzitutto nello scarto rilevante tra i prezzi delle case e la situazione economico-finanziaria delle famiglie, che ha indebolito la domanda

Su questo divario si sono innestati altri fattori aggravanti. Primo tra tutti, le difficoltà incontrate dalle famiglie nel finanziare gli acquisti di abitazioni a causa del credit crunch, con la stretta nel numero dei mutui concessi, la riduzione del rapporto tra valore dell’immobile e prestito bancario e del rapporto tra l’ammontare del prestito richiesto e di quello concesso.

Facilitare l’accesso al credito di famiglie e investitori è di grande importanza. Ma l’elemento fondamentale da cui partire per ridare fiato al settore immobiliare è riequilibrare il rapporto prezzo delle abitazioni/reddito delle famiglie. In altri paesi, il livello di quel rapporto è stato abbassato dallo scoppio della bolla immobiliare e dal conseguente crollo dei prezzi delle abitazioni.

La necessità di un calo dei prezzi

L’Istat ha rilevato che in Italia, negli ultimi tre anni, l’indice dei prezzi delle abitazioni ha registrato una flessione sensibile per le abitazioni esistenti, ma non per quelle nuove.

Che sia necessaria una riduzione dei prezzi delle abitazioni è riconosciuto anche in un documento del centro studi confindustriale, dal titolo eloquente: “I prezzi delle case in Italia sono ancora alti”. E che il rilancio del mercato della casa passi per da qui è implicitamente ammesso anche dall’Abi, quando propone la conversione degli immobili invenduti in immobili di edilizia sociale, con conseguente “forte riposizionamento del loro valore di riferimento” con “evidenti impatti negativi sia per le imprese di costruzione che per la banca che ha finanziato l’iniziativa”. L’Abi ritiene che l’operazione dovrebbe essere parte di un piano casa che preveda anche “un intervento del sistema integrato dei fondi avviato da Cdp Investimenti Sgr spa, a fronte di uno sconto del prezzo di vendita dell’immobile e una ristrutturazione del relativo finanziamento bancario”. (1)

Depurare il prezzo dalla rendita

Se però vi fosse la disponibilità degli imprenditori proprietari degli alloggi ad abbassare i prezzi, non sarebbe necessario aspettare un futuribile nuovo piano casa. L’operazione può essere avviata subito, alle condizioni già altrove delineate.

In sostanza si tratta di allineare i prezzi dell’edilizia di mercato ai più bassi valori dell’edilizia convenzionata. A parità di caratteristiche costruttive e di localizzazione, la differenza di prezzo tra le due tipologie di alloggi è data principalmente dal diverso valore attribuito all’area edificabile. Nel caso dell’edilizia convenzionata, è il risultato della negoziazione tra comune e impresa di costruzione ed è mantenuto relativamente basso. Nel caso dell’edilizia libera, il valore dell’area è stabilito dal mercato, in genere oligopolistico in ragione del numero ristretto di proprietari dei terreni agricoli che diventano edificabili; è un valore molto alto. (2)

L’incremento di valore delle aree, che fa lievitare il prezzo delle case, costituisce la rendita che l’operatore incassa senza particolare merito (se non, forse, quello di una capacità di interazione con la pubblica amministrazione). Se la rendita viene depurata e si contabilizza il solo valore di acquisto delle aree, i prezzi di vendita delle case si abbassano in misura consistente e si riequilibra il loro rapporto con il reddito delle famiglie. Gli imprenditori che hanno realizzato gli immobili su aree di cui erano già proprietari prima che diventassero edificabili (è il caso più ricorrente in molte aree) non accuserebbero nessuna perdita. Semplicemente guadagnerebbero di meno, ma accrescerebbero le probabilità di vendere i loro alloggi. Una ripresa delle vendite porterebbe benefici anche alle banche che li hanno finanziati.

Se, come sostengono Confindustria e Abi, la ripresa del mercato della casa necessita di una caduta dei prezzi, è interesse di tutti i soggetti coinvolti non aspettare che la bolla esploda, bensì innescare una deflazione controllata.

Figura 1: Reddito unitario delle famiglie e prezzo delle case (numeri indici; primo semestre 2004=100)

(1) Abi, audizione del direttore generale, Giovanni Sabatini, Indagine conoscitiva sulla tassazione degli immobili, Senato della Repubblica, Commissione VI, seduta del 13 giugno 2013,

(2) La sopravvalutazione può essere intesa come la differenza tra il prezzo dell’edilizia libera e l’edilizia convenzionata, oppure di quanto i prezzi correnti sono “sopravvalutati” rispetto alla effettività della domanda. In entrambi i casi una valutazione è difficile. Ma nel primo caso è un poco più semplice fare qualche congettura. In via generale, si può ritenere che nelle grandi aree urbane la differenza di prezzo tra edilizia libera e convenzionata, riconducibile all’incidenza dell’area edificabile, si aggiri sui 1.000 euro a mq.

*Raffaele Lungarella, laureato in scienze statistiche ed economiche, è stato docente a contratto di economia applicata nell’università di Modena e Reggio Emilia, dove è stato anche cultore della materia di economia politica. Ha diretto il nucleo di valutazione e verifica degli investimenti pubblici della regione Emilia-Romagna; dello stesso ente è stato responsabile dei servizi politiche abitative e lavori pubblici. È stato anche responsabile del servizio finanziamenti per l’innovazione tecnologica di una società finanziaria. Ora è in pensione.

Articolo Precedente

Pensioni d’oro, “Intoccabili anche se arrivano a 90mila euro al mese”

Articolo Successivo

Il mestiere dell’imprenditore