I recenti eventi a Cipro hanno fatto chiedere a diversi commentatori se simili rischi sono corsi da altri paesi con sistemi bancari i cui attivi di bilancio ammontano a varie volte il Pil: in particolare Malta e Lussemburgo, che sono spesso catalogati come “paradisi fiscali” e come tali godono di scarsa simpatia da parte di altri paesi europei ad alta tassazione, ma anche Gran Bretagna, Irlanda e Danimarca. In quest’articolo, il cui testo originale in inglese è pubblicato sul sito del think tank europeo Bruegel, l’economista ungherese Zsolt Darvas esamina alcuni dati economici concludendo che non esiste un pericolo immediato, ma è bene non perder d’occhio la profittabilità delle banche di ogni paese e i livelli delle relative sofferenze.

Ci sono altri paesi Ue con bilanci bancari di grosse dimensioni rispetto al Pil che stanno correndo rischi simili a Cipro? La risposta è no. La ragione principale dei guai delle banche a Cipro sono le massicce perdite sofferte dalle due principali banche. Questo però non è il caso in altri paesi della zona Euro con grossi settori bancari, come vedremo più avanti.

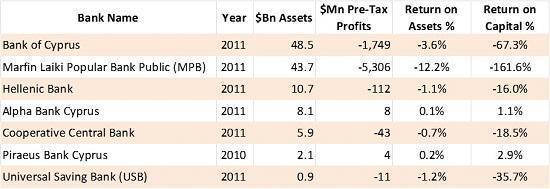

Cominciamo con Cipro. La tabella qui sotto mostra i ritorni sugli attivi e sul capitale delle sette banche più grosse nel 2011 (e nel 2010 per una di esse; dati più recenti non sono disponibili).

Fonte: The Banker Database

Laiki Bank nel 2011 perse piú di 5 miliardi di dollari, che rappresentano il 12,2% dei suoi attivi e il 162% del suo capitale. Questa perdita è in effetti drammatica. Bank of Cyprus nello stesso anno perse 1,7 miliardi di dollari, ossia il 3,6% degli attivi e il 19% del suo capitale, anche queste grosse cifre. Peraltro, i profitti delle altre banche non erano cosí cattivi, almeno nel 2011.

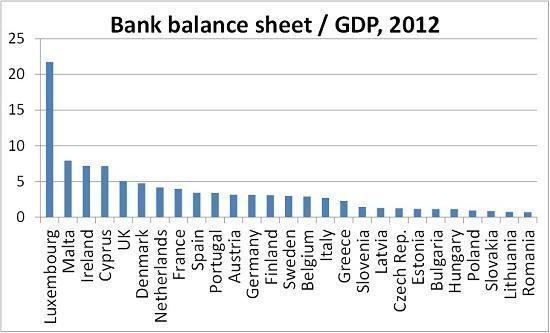

Che si può dire degli altri paesi? La figura qui sotto indica che in confronto a Cipro il Lussemburgo ha un settore bancario molto piú grosso in rapporto al Pil, le dimensioni relative delle banche a Malta e in Irlanda sono similari, e non molto più piccole in Gran Bretagna e Danimarca. L’Irlanda già usufruisce di un programma di assistenza finanziaria, che include un programma per la ristrutturazione del sistema bancario, quindi diamo un’occhiata agli altri quattro paesi con un settore bancario di grosse dimensioni in rapporto al Pil.

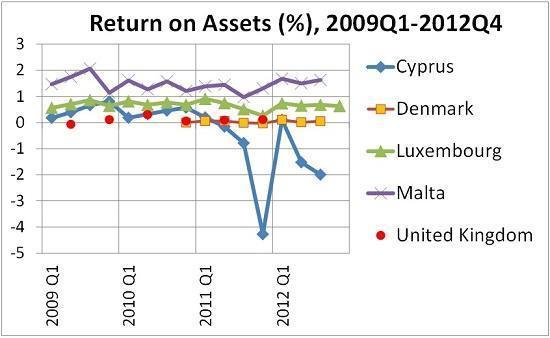

La figura qui sotto mostra i ritorni sugli attivi di bilancio delle banche. Cipro è chiaramente un caso particolare. Le banche a Malta e in Lussemburgo erano alquanto profittevoli negli ultimi quattro anni, mentre le banche danesi e britanniche avevano profitti prossimi a zero:

La figura qui sotto mostra i ritorni sugli attivi di bilancio delle banche. Cipro è chiaramente un caso particolare. Le banche a Malta e in Lussemburgo erano alquanto profittevoli negli ultimi quattro anni, mentre le banche danesi e britanniche avevano profitti prossimi a zero:

Fonte: IMF eLIBRARY Data, http://elibrary-data.imf.org/DataExplorer.aspx

Fonte: IMF eLIBRARY Data, http://elibrary-data.imf.org/DataExplorer.aspx

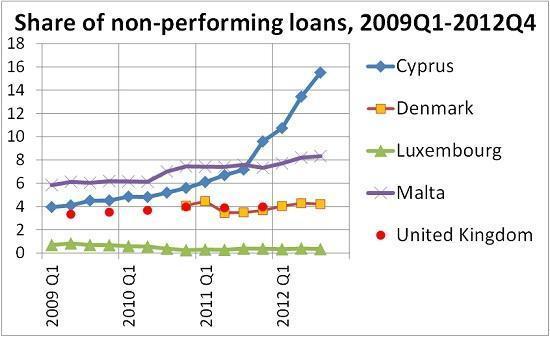

Le banche cipriote nel 2009 e 2010 hanno registrato profitti, che hanno cominciato a deteriorarsi nel 2011. La ragione principale per cui le banche cipriote sono finite nei guai era la loro esposizione alla Grecia. Però a Cipro anche la percentuale di crediti in sofferenza ha cominciato ad andare alle stelle, il che suggerisce che c’erano sostanziosi problemi anche con i prestiti erogati localmente. Mentre questa percentuale è aumentata alquanto anche a Malta, non è confrontabile col problema cipriota, e come abbiamo notato usando il diagramma precedente le banche maltesi sono rimaste molto profittevoli (ma come faranno?). La percentuale di crediti in sofferenza è piuttosto bassa in Danimarca, e quasi nulla in Lussemburgo.

Fonte: IMF eLIBRARY Data, http://elibrary-data.imf.org/DataExplorer.aspx

Nel complesso, le banche in altri paesi Ue con bilanci di grosse dimensioni relativamente al Pil continuano ad avere profitti positivi o prossimi a zero, e le attuali percentuali di crediti in sofferenza non suggeriscono che la loro profittabilità si possa deteriorare nel breve termine. Mentre non c’è ragione di essere compiacenti, visto che anche le banche cipriote erano profittevoli nel 2009 e 2010, il caso di Cipro è chiaramente diverso.

A cura di Enzo Michelangeli

Articolo Precedente

Ecco perché l’euro non funziona

Articolo Successivo

Bruxelles avverte l’Italia: non concederemo più tempo per tagliare il deficit