Uno degli aspetti controversi dell’Imu è costituito dall’utilizzo delle valutazioni catastali per la definizione del valore della base imponibile. I dati catastali non solo sono distanti dai veri valori di mercato, ma lo sono in maniera non uniforme tra territori e tipologie abitative. Un esercizio di simulazione dell’utilizzo dei valori di mercato fatto per la Toscana evidenzia come una operazione relativamente semplice permetterebbe di accrescere l’equità del prelievo e di ridurre la pressione sulla casa di residenza.

di Chiara Bocci, Sabrina Iommi e Donatella Marinari (lavoce.info)

I concetti di equità orizzontale e verticale sono due criteri chiave della costruzione dei sistemi fiscali. Il prelievo sul patrimonio immobiliare, così come previsto dall’Imu, contraddice sia il primo che il secondo.

La violazione dell’equità orizzontale e verticale

In base al principio dell’equità orizzontale, i contribuenti con la stessa capacità contributiva, rappresentata nel caso specifico dal valore di mercato dell’immobile di proprietà, devono essere assoggettati alla stessa aliquota media. Se la distanza fra valutazioni catastali e prezzi di mercato fosse uniforme, il vantaggio fiscale dei contribuenti, derivante dal fatto di essere tassati su una base imponibile sottostimata, sarebbe parimenti uniforme. Poiché la distanza è variabile sia tra le tipologie abitative che tra i territori, è come se i contribuenti venissero tassati ad aliquote più variabili di quanto consentito dalla stessa normativa di introduzione dell’Imu. (1)

Ma l’iniquità si rivela anche più grave. Poiché, come hanno rilevato analisi di livello nazionale, la distanza tra valori catastali e valori di mercato cresce al crescere di questi ultimi, l’attuale disegno dell’imposta finisce per violare anche il criterio dell’equità verticale, in quanto il peso dell’imposta sull’imponibile diminuisce all’aumentare del valore reale del patrimonio immobiliare, rendendo di fatto l’Imu un prelievo regressivo. (2)

Il deciso aumento del moltiplicatore da applicare alle rendite catastali stabilito con l’introduzione dell’Imu, infine, rende ancora più evidenti le iniquità descritte. Se a ciò si aggiunge il fatto che sempre più spesso l’accesso alle prestazioni di welfare è regolato da strumenti di prova dei mezzi che includono la valutazione del patrimonio immobiliare (finora stimato su base catastale, come nell’Isee), è evidente che il problema dell’equità di trattamento diviene molto importante.

Una soluzione relativamente semplice

Un modo per tassare il patrimonio immobiliare in maniera davvero proporzionale al valore è quello di stimare la base imponibile ai valori di mercato. (3) Una strada per raggiungere l’obiettivo è quella che passa attraverso la riforma del catasto, la cui necessità è del resto invocata da molti anni. L’altra è quella che fa riferimento ai valori rilevati dall’Osservatorio sul mercato immobiliare (Omi) curato dall’Agenzia del Territorio e ad alcune informazioni ricavabili dal catasto urbano.

In un esercizio di simulazione svolto per la Toscana, si sono confrontati i valori catastali a metro quadro con i prezzi di mercato, sempre a metro quadro, distinguendo per tipologia dell’immobile e zona subcomunale (il riferimento è alle zone omogenee calcolate dall’Omi). Per passare dal valore catastale per vano a quello per metro quadro si è fatto riferimento alle unità abitative che nel catasto dispongono di entrambe le informazioni (36 per cento di quelle accatastate), mentre per attribuire i valori di mercato di fonte Omi si sono dovute scartare alcune tipologie immobiliari (abitazioni signorili, rurali, tipiche dei luoghi e castelli, pari all’1 per cento del totale accatastate) e accorparne altre (abitazioni economiche, popolari e ultrapopolari nella categoria delle economiche e ville e villini in una categoria unica).

Alla fine del procedimento, si sono ottenuti valore catastale e prezzi di mercato al metro quadro, distinti per le tre categorie di ville e villini, abitazioni civili e abitazioni economiche, in ciascuna delle 1.474 zone Omi del territorio toscano provviste di abitazioni. Per semplicità di rappresentazione, i valori così ottenuti sono stati aggregati a livello comunale con una media pesata con il numero di immobili.

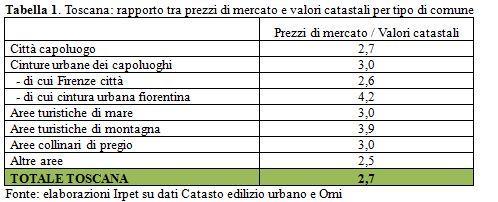

Il confronto tra i due valori a livello medio comunale ha evidenziato che il prezzo di mercato è sempre superiore a quello di fonte catastale, con un rapporto che va da un minimo di 1,2 a un massimo di 5,4 e un valore medio pari a 2,8. Le zone in cui tale rapporto è maggiore sono quelle che hanno avuto una dinamica dei prezzi più vivace dagli anni Novanta a causa di una maggiore pressione della domanda per residenza primaria (le aree del decentramento urbano) o della domanda turistica (tabella 1).

Un doppio effetto sull’equità

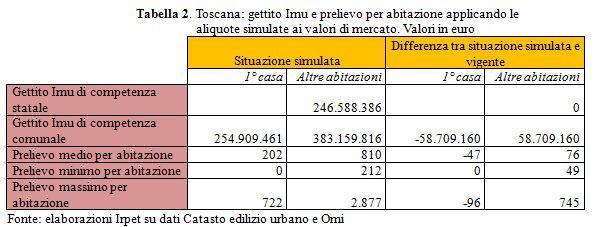

La sostituzione dei prezzi di mercato ai valori catastali nella valutazione della base imponibile ha come effetto immediato quello di rendere eccessivo il prelievo alle aliquote attualmente vigenti. Ipotizzando di voler mantenere invariato il gettito Imu a livello regionale, si è dunque provveduto a calcolare due nuove aliquote, rispettivamente per la casa di residenza e per le altre abitazioni e due nuovi range di variazione. Dato che a livello medio regionale il rapporto tra valori di mercato e valori catastali è pari a 2,8, la nuova aliquota per la prima casa scende dal 4 per mille all’1,4 per mille e quella per la seconda casa dal 7,6 per mille al 2,7 per mille. I nuovi intervalli di variazione delle aliquote sono stati calcolati mantenendo la proporzione tra aliquota da normativa e valori estremi oggi esistente, mentre nella simulazione del nuovo gettito si è tenuto conto anche della politica fiscale scelta da ogni comune, riportando cioè la proporzione oggi esistente tra aliquota da normativa e aliquota effettiva.

Poiché la distanza tra valori catastali e valori di mercato non è uniforme, l’adozione della base imponibile valutata a prezzi di mercato e la conseguente riduzione delle aliquote, posto il vincolo del mantenimento dell’attuale gettito regionale, suddivide i comuni in due gruppi: quelli che vedono crescere il loro gettito per il fatto che la distanza tra valori di mercato e valori catastali è maggiore del valore medio regionale (2,8) e quelli che soffrono invece di una diminuzione di gettito per il motivo opposto. Per i comuni del primo gruppo si apre dunque la possibilità di adottare una politica fiscale più favorevole ai cittadini, riducendo il più possibile le aliquote applicate a partire da quella sulla prima casa; mentre i comuni del secondo gruppo si trovano a dover alzare l’aliquota, partendo in questo caso da quella sulle seconde case. Nonostante i correttivi così apportati nell’esercizio di simulazione, restano un 2 per cento di comuni che ottengono un extra-gettito e un 15 per cento di comuni che non riesce a raggiungere il gettito attuale. Nel primo caso si è quindi abbassata l’aliquota sulle seconde case sotto il livello standard (entro il range stabilito), mentre nel secondo si è aumentata la stessa oltre la soglia massima precedentemente stabilita. Nonostante l’aumento dell’aliquota, solo in 12 comuni su 43 il gettito per abitazione come seconda casa risulta superiore all’attuale; in 38 casi su 43 si ha invece una diminuzione del gettito per abitazione principale.

Concludendo, la situazione simulata risulta più equa di quella attuale per due motivi: per il fatto di richiedere a tutti i contribuenti un prelievo realmente proporzionato alla ricchezza immobiliare posseduta e per il fatto che con la simulazione delle nuove aliquote il prelievo viene parzialmente trasferito dalla casa di residenza alle altre abitazioni, con un trattamento più favorevole dunque per il bene che risponde a un bisogno primario (tabella 2). Infine, il passaggio dai valori catastali a quelli di mercato è risultato abbastanza semplice e veloce, per cui si può ragionevolmente ritenere che i motivi della non adozione dei dati di fonte Omi per l’applicazione dell’Imu siano di natura prettamente giuridica, connessi al mancato riconoscimento di indice ufficiale dei prezzi immobiliari per i dati prodotti dall’Agenzia del Territorio.

(1) L’aliquota agevolata prevista per la casa di residenza prevede, infatti, un valore di riferimento pari al 4 per mille, che i comuni possono decidere di abbassare fino al 2 per mille o di alzare fino al 6 per mille. Allo stesso modo, l’aliquota ordinaria fissata al 7,6 per mille può essere modificata fino a tre punti in positivo o in negativo.

(2) Dipartimento delle Finanze e Agenzia del Territorio ( 2011), Gli immobili in Italia. 2011, http://www.agenziaterritorio.it

(3) La proporzionalità del prelievo al valore resta comunque parziale, data la differenziazione dell’aliquota tra casa di residenza e altre abitazioni e detrazioni in somma fissa per prima casa e figli a carico.

Articolo Precedente

Pil, Ocse: “Crescita Italia fino al 2060 sarà dell’1,4% all’anno”

Articolo Successivo

Choosy? Bankitalia smentisce la Fornero: “Il 25% dei laureati si adatta”