Alla proposta di flat tax dell’Istituto Bruno Leoni mancano troppi dettagli perché possa essere considerata un progetto articolato e realizzabile. Ma è lo spunto per un serio dibattito sull’urgenza di riformare l’Irpef e alcuni istituti di welfare.

di Massimo Baldini e Silvia Giannini (Fonte: lavoce.info)

Una riforma complessa

La riforma proposta dall’Istituto Bruno Leoni sulla flat tax ha indubbiamente ambizioni strategiche: non si limita a rivedere radicalmente l’Irpef o l’intera imposizione diretta, ma interviene in modo significativo anche su altri tributi erariali (Iva, cedolari), sulle principali fonti di entrata di regioni ed enti locali (Irap, Imu, Tasi, addizionali Irpef), nonché su alcuni pilastri fondanti del welfare (in particolare la sanità, ma in prospettiva anche l’istruzione universitaria e il finanziamento della previdenza pubblica).

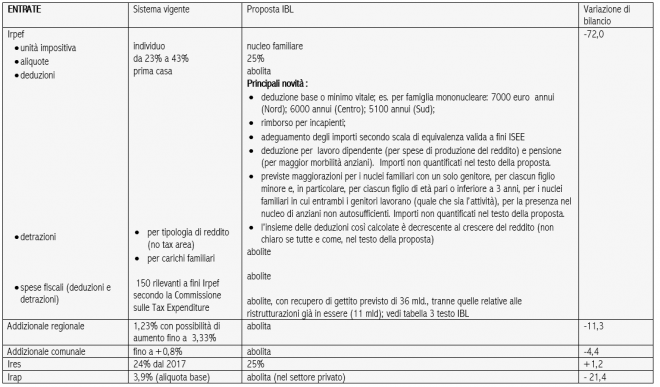

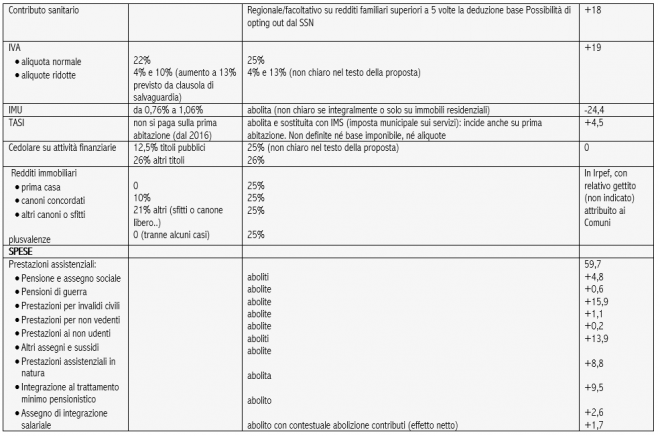

Per rendersi conto della complessità della riforma è sufficiente uno sguardo alla tabella 1, che sintetizza i principali interventi proposti, le modifiche rispetto al regime vigente e gli effetti sul bilancio pubblico. Sorprende che a fronte di una ipotesi di riforma così ampia e articolata, molti dettagli siano in realtà assenti o poco esplicitati, mentre purtroppo, in questa materia, si sa, il diavolo è proprio nei dettagli. In particolare, non è chiaro come sarebbero articolate le varie deduzioni Irpef diverse dal minimo vitale (per lavoratori dipendenti e anziani, famiglie con figli minori, soggetti non autosufficienti e così via), né le modalità con cui le stesse (tutte, incluso il minimo vitale, o solo alcune?) decrescono al crescere del reddito. Restano poi molti altri dubbi, di cui si dà conto nella tabella. Non è un caso che tutti i commenti si siano finora limitati a una più o meno generica adesione o critica al modello flat tax, più che entrare nel merito della proposta stessa.

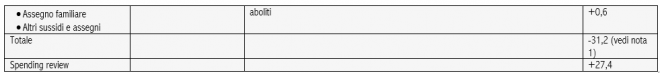

Tabella 1 – Principali interventi previsti: confronto con il regime vigente e effetti sul bilancio (- minori entrate; + maggiori entrate o minori spese). Dati 2015, in miliardi di euro

Nota: Rispetto ai 31,2 di squilibrio evidenziati in tabella, va considerato che la Tasi sulla prima abitazione, presente nei dati 2015 a cui fa riferimento la tabella, è stata già abolita con un mancato gettito di circa 4 mld.

Tutti i limiti della proposta

Per quanto riguarda gli effetti distributivi, l’evidenza empirica riportata induce a ottimismo: migliorano significativamente sia l’indice di Gini che quello di Reynolds-Smolenski, ma gli indici sono calcolati considerando solo la riforma dell’Irpef (che comporta un calo di gettito di 72 miliardi) e non altri interventi potenzialmente molto regressivi, come l’aumento dell’Iva per 19 miliardi, la perdita di prestazioni socio-assistenziali per circa 60 miliardi e la nuova imposta locale sui servizi (+ 4,5 miliardi).

In altre simulazioni (grafici) vengono inclusi gli effetti dell’aumento dell’Iva e della abolizione dell’Imu, ma mancano tutti gli altri interventi. Anche i confronti “caso per caso” che possono essere fatti grazie a un accattivante simulatore includono solo le imposte dirette e indirette e rischiano di essere parziali e fuorvianti.

L’impatto sul bilancio pubblico è definito prudenziale, ma non si spiega, ad esempio, come è calcolato il maggior gettito del nuovo contributo sanitario (18 miliardi). Inoltre non si considera l’abolizione dei ticket, che dovrebbe accompagnare il nuovo contributo sanitario. Non si spiega in base a quali variazioni compensative sia dovuta la parità di gettito sui redditi delle attività finanziarie, attualmente tassati con aliquote che vanno dal 12,5 al 26 per cento. Inoltre, ben 27,4 miliardi di copertura vengono dalla spending review, le cui difficoltà sono ben note.

Non sarebbe garantita, per più di 30 miliardi, la parità di entrate per regioni e comuni, che perdono addizionali Irpef, Irap, Imu e Tasi. Le minori risorse disponibili agli enti locali potrebbero spingerli a ridurre la spesa o ad aumentare altre entrate. Non sembra che gli autori pensino a un aumento dei trasferimenti statali, ma piuttosto al recupero di evasione e all’aumento delle rendite catastali. I comuni dovrebbero poi riaffrontare, per l’ennesima volta, il tormentone della tassazione della prima abitazione, che verrebbe in prospettiva tassata ben due volte: con l’aliquota del 25 per cento sulla rendita catastale (venendo meno la deducibilità dal reddito complessivo) e con l’imposta sui servizi (una riedizione della Tasi originaria). Sono assenti, o poco argomentate, valutazioni sugli effetti comportamentali: sui consumi, sull’evasione, sull’offerta di lavoro.

Gli autori sono consapevoli dei limiti della proposta e della complessità di attuazione e trattano il delicato tema del processo di transizione, su cui spesso si arenano o rischiano di farlo le grandi riforme, ma solo in un breve paragrafo (7.8), dove si limitano a tracciare a grandi linee un possibile percorso, che vede la riforma dell’Irpef subordinata all’efficacia della spending review e il rinvio prudenziale dell’abolizione delle addizionali Irpef regionali e comunali.

In conclusione, più che un progetto organico ed effettivamente realizzabile, la proposta di Ibl è un sasso nello stagno: l’auspicio è che invece di alimentare sterili contrapposizioni costituisca un’utile provocazione per stimolare un serio dibattito e riattivare l’attenzione sulla urgenza di riformare l’Irpef e alcuni istituti di welfare.

Articolo Precedente

Acqua pubblica, il referendum è stato del tutto inutile

Articolo Successivo

Migranti, perché conviene davvero aiutarli a casa loro