Flaminio de Castelmur per @SpazioEconomia

Negli ultimi anni, sul credito alle imprese in Italia si è abbattuta la cosiddetta “tempesta perfetta”. Dopo il crollo delle economie mondiali, dovuto alle vicende dei “subprime”, al fallimento Lehman, ai problemi legati al terrorismo internazionale e le sue conseguenze sulla circolazione di persone e beni, alcuni avvenimenti hanno messo in difficoltà il “sistema Italia”.

Primo fra tutti, il passaggio del controllo sugli istituti maggiori da Banca d’Italia, accertato come “lasco” dalle analisi successive, alla Banca centrale europea (Bce), più rigida e meno accondiscendente alle pressioni dei grandi gruppi. Poi, la crisi economica ha aggravato i problemi di incassi e liquidità delle aziende, elevando così gli incagli e le sofferenze bancarie a livelli intollerabili. Intolleranza enfatizzata dall’entrata in vigore delle successive norme regolatorie denominate Basilea 2,3,4 che hanno resi più rigorosi controlli sulla solidità patrimoniale e liquidità delle banche.

A questi eventi le banche hanno reagito nel peggiore dei modi, riducendo indiscriminatamente gli affidamenti, anche a clienti sostanzialmente solvibili, portando così il sistema a una carenza di liquidità ancora maggiore.

Ma non tutti hanno subito questo “trattamento” e ora vorremmo analizzare la ripartizione del credito in Italia per classi di affidamento.

Secondo l’analisi dell’Ufficio studi della Cgia di Mestre, il primo 10% dei migliori affidati riceve l’80 per cento circa del totale dei prestiti erogati dalle banche anche se le Piccole e medie imprese (Pmi) rappresentano il 99 per cento delle aziende presenti in Italia.

Peccato poi che la “generosità” rivolta alle grandi imprese non sia ricambiata. Infatti, le sofferenze a carico di questi clienti “privilegiati” (ovvero sempre il primo 10 dei migliori affidati) è pari al 78 per cento circa del totale. In buona sostanza nei rapporti tra banche e imprese tutto è paradossalmente capovolto. Chi riceve la stragrande maggioranza dei prestiti ha livelli di affidabilità bassissimi, per contro, chi dimostra di essere un buon pagatore riceve i soldi con il contagocce.

Si potrebbe forse affermare che le banche italiane sono molto influenzate dalle richieste delle grandi imprese, sperando che questa anomalia non sia ascrivibile al fatto che, nella maggioranza dei casi, nei Consigli di amministrazione dei principali istituti di credito italiani, siedono quasi esclusivamente capitani d’industria o manager a loro molto vicini.

Tra sofferenze, altri finanziamenti deteriorati (inadempienze probabili o finanziamenti scaduti/sconfinati), a ottobre 2016 la dimensione complessiva del credito problematico ammontava in Italia a 333,6 miliardi di euro: 198,6 miliardi di sofferenze lorde, 123 miliardi di inadempienze probabili e 12 miliardi di euro di finanziamenti scaduti/sconfinati.

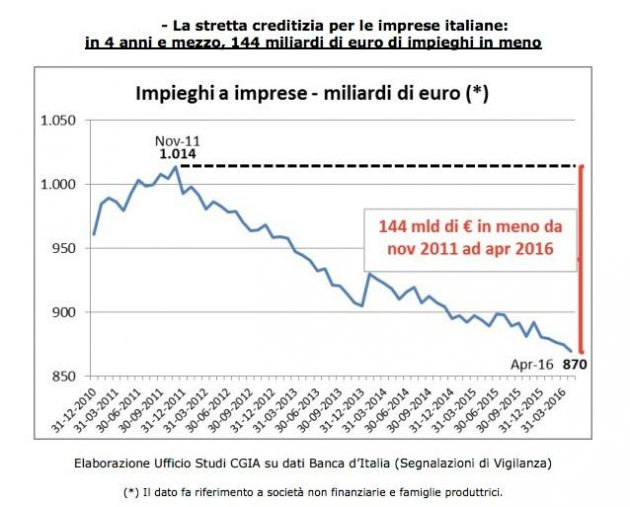

Non essendo in grado di recuperare una buona parte dei prestiti erogati, le banche hanno deciso di non rischiare più chiudendo ulteriormente i rubinetti del credito. Solo nell’ultimo anno (aprile 2016 su aprile 2015) gli impieghi alle imprese italiane sono diminuiti di 24,3 miliardi di euro. Se poi misuriamo la stretta creditizia a partire dal punto massimo di erogazione del credito, raggiunto a novembre 2011, in quasi 4 anni e mezzo le imprese italiane hanno visto diminuire i prestiti bancari di ben 144 miliardi di euro.

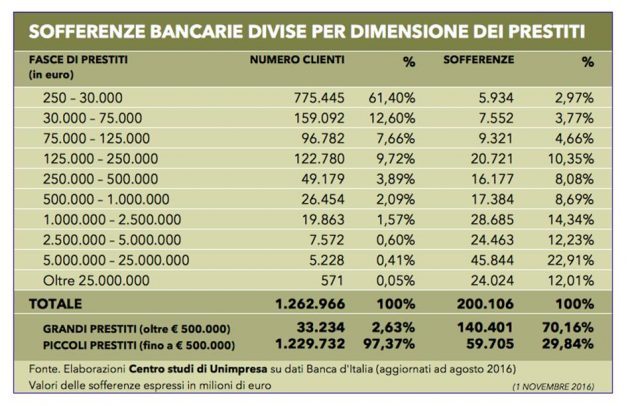

Un’ulteriore conferma delle conclusioni emerge dall’analisi delle sofferenze bancarie per classi di grandezza. Al 31 marzo 2016, il 70 per cento del totale delle sofferenze erano concentrate nelle classi sopra i 500.000 euro. Si denota, inoltre, che in termini percentuali le variazioni di crescita maggiori verificatesi nel quinquennio 2011/2016 si trovano proprio nelle classi con importi di prestito più elevati, che vengono concessi quasi esclusivamente alla migliore clientela per la quale però il peso dei crediti deteriorati riporta le dinamiche esposte.

Ora, per onestà non si può considerare un prestito di mezzo milione come credito esclusivamente concesso a una grande impresa. Tuttavia, concentrando lo sguardo sui prestiti superiori ai 5 milioni di euro, si scopre che questi da soli valgono il 35% delle sofferenze totali, a fronte di meno dello 0,5% del totale della clientela (quelli sopra i 25 milioni sono lo 0,05% e valgono il 12,01% delle sofferenze).

A queste dinamiche si aggiunga il fatto che le banche hanno ricevuto dalla Bce, in meno di due anni e mezzo, oltre 850 miliardi di euro a tassi bassissimi. Tale liquidità extralarge prelevata dalla Banca centrale europea non è stata però “girata” all’economia reale: da dicembre 2013 ad aprile 2016 i finanziamenti al settore privato sono calati di oltre 15 miliardi. Gli istituti di credito del nostro Paese, in particolare, hanno incassato il 31% dei 2.769 miliardi complessivamente messi in circolazione dall’Eurotower nell’ambito delle cinque finestre di rifinanziamento (Ltro e Tltro). Lo stock di crediti ad aziende e cittadini è invece sceso, in totale, da 1.416 miliardi a 1.400 miliardi: sono diminuiti di 30 miliardi i crediti alle imprese; mentre sono saliti di 14,9 miliardi i finanziamenti alle famiglie, trainati dalla ripresina del credito al consumo, generalmente finalizzato (+24 miliardi).

Articolo Precedente

Europarlamento, i candidati italiani all’arrembaggio per la presidenza

Articolo Successivo

La più grande delle post verità è il dogma euro-centrico. Che va rotto