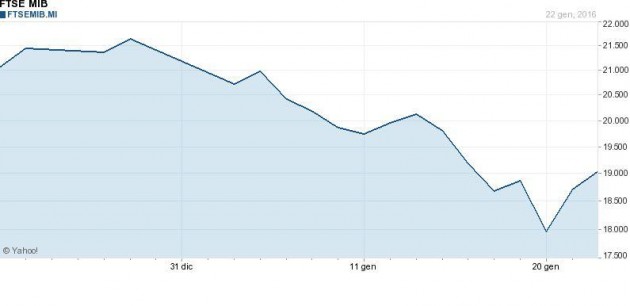

Dall’inizio dell’anno il Ftse Mib, il principale indice borsistico italiano, ha perso circa il 10% (Figura 1). Il risultato sarebbe ancora più drammatico se non vi fossero stati i miglioramenti avvenuti nella giornata di giovedì e venerdì, in larga parte attribuibili al discorso di Draghi, il quale ha rassicurato i mercati sull’esito dell’ispezione svolta dalla Bce rispetto ad un gruppo nutrito di banche italiane.

Figura 1

Fonte: Yahoo Finance

Fonte: Yahoo Finance

Il calo del Ftse è ascrivibile a diverse cause concatenate tra loro. In particolare il rallentamento dell’economia cinese. I primi dati ufficiali sulla crescita della maggiore economia asiatica nel 2015 attestano un “timido” 6.9% di aumento del Pil nominale (di poco al di sotto del valore target 7%, fissato dal governo di Hong Kong). Un’altra causa conclamata è la vertiginosa caduta del prezzo del petrolio, poiché impoverisce gli esportatori del greggio diminuendone i profitti. Quest’ultima colpisce in particolare i titoli energetici per le ovvie ricadute sui fatturati, mentre il caso cinese agisce trasversalmente innervosendo i mercati nella loro totalità.

Tuttavia oltre a questi aspetti esogeni, vi è una causa puramente endogena al sistema finanziario italiano che inasprisce la caduta dei listini azionari e riguarda i cosiddetti crediti deteriorati (riconosciuti anche con l’acronimo Npl, non performing loans).

Che cosa si intende per crediti deteriorati? Secondo la definizione di Borsa Italiana i non performing loans (prestiti non performanti) sono attività che non riescono più a ripagare il capitale e gli interessi dovuti ai creditori. Si tratta in pratica di crediti per i quali la riscossione è incerta sia in termini di rispetto della scadenza che per ammontare dell’esposizione.

La quantità di Npl detenuti dalle banche italiane è decisamente corposa, ma ciò basta per sostenere che il sistema finanziario italiano sia instabile? La risposta è negativa. Il sistema finanziario italiano, in particolare quello bancario, è tra i più solidi a livello europeo. Come si giustifica allora il lungo deterioramento delle attività creditizie bancarie?

La qualità del credito italiano

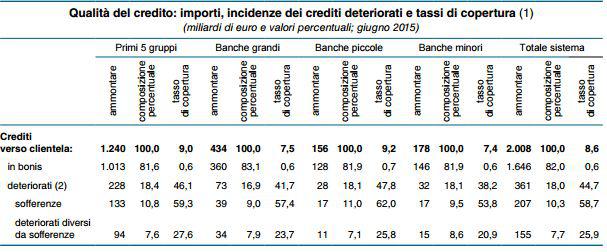

Dai dati presenti in Banca d’Italia si comprende che l’ammontare di crediti deteriorati è pari a 361 miliardi di euro, corrispondente al 18% del totale dei crediti in circolazione (Tabella 1).

Tabella 1

Fonte: Rapporto sulla stabilità finanziaria, Banca d’Italia

Note: Primi 5 gruppi: banche appartenenti ai gruppi UniCredit, Intesa Sanpaolo, Banca Monte dei Paschi di Siena, UBI Banca, Banco Popolare. Le categorie “grandi”, “piccole” e “minori” comprendono banche appartenenti a gruppi o indipendenti con totale dei fondi intermediati, nell’ordine, superiori a 21,5 miliardi di euro, compresi tra 3,6 e 21,5 miliardi, inferiori a 3,6 miliardi.

È un dato preoccupante? Di certo è un valore decisamente cospicuo, tuttavia gli istituti bancari italiani presentano un tasso di copertura pari a quasi il 50%. Ciò vuol dire che qualora i crediti diventassero inesigibili, le banche ne recupererebbero la metà grazie agli accantonamenti effettuati nel tempo. Inoltre qualora si considerassero le garanzie immobiliari rilasciate a fronte dei prestiti, la copertura salirebbe a quasi l’80% (si veda Rapporto sulla stabilità finanziaria). Che cosa ha creato quindi un così deciso innalzamento della quota degli Npl?

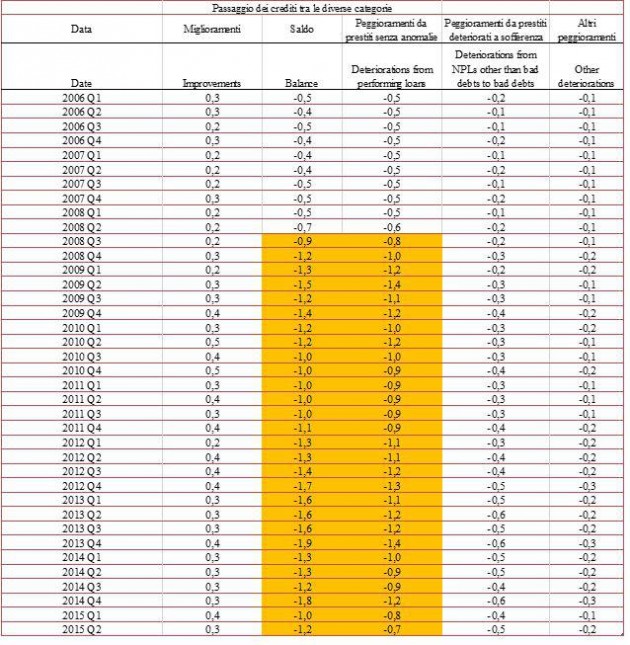

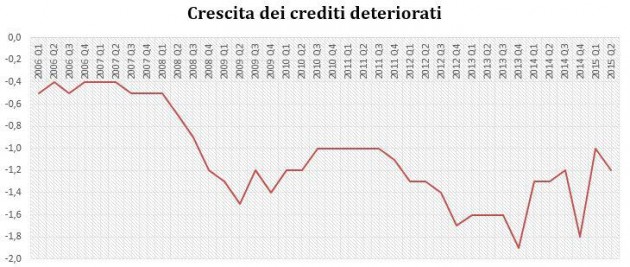

Nella Tabella 2 e Figura 2 è possibile notare l’andamento dei crediti deteriorati su base trimestrale. Lo stock di Npl è relativamente stabile fino al terzo trimestre del 2008, anno in cui scoppia la crisi finanziaria globale e si acuisce nei due anni seguenti, in cui l’Europa e di conseguenza anche l’Italia avvertono un forte rallentamento dell’economia reale.

Tabella 2

Fonte: Banca d’Italia

Figura 2

Fonte: elaborazione dell’autore su dati Banca d’Italia

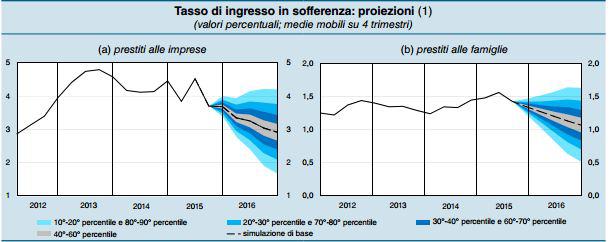

Ciò che condiziona questo comportamento è in larga parte giustificato dalla recessione. In effetti dalle proiezioni svolte da Banca d’Italia il tasso di ingresso in sofferenza alla fine del prossimo anno ritornerebbe su valori di poco superiori a quelli del periodo precedente la crisi (0,9 per cento nella media del periodo 2005-08); per le imprese la riduzione prevista riporterebbe il tasso di ingresso in sofferenza sotto il 3 per cento alla fine del 2016, oltre un punto e mezzo percentuale in meno rispetto ai valori medi osservati nel biennio 2013-14 (Figura 3).

Figura 3

Fonte: Banca d’Italia

Il vero problema sono i tempi di recupero dei crediti e la mancanza di offerta

Ciò che condiziona maggiormente è il tempo di recupero dei crediti, che in Italia si attesta in media intorno ai 7-8 anni (si veda Copertura dei crediti deteriorati: Italia meglio della media europea). Questa anomalia non solo riduce il valore reale dell’attività, ma ne appesantisce il carico contabile nel tempo. Le banche sono costrette ad accantonare patrimonio in base alla rischiosità degli asset che detengono in pancia. Se non riescono a liberarsi delle attività meno redditizie rischiano di perdere in efficienza, destinando capitale ad accantonamenti anziché utilizzarlo per nuove attività.

La vera problematica sta in questo e nella possibile carenza di offerta di credito in futuro. Le banche non concedono la quantità di credito necessaria a soddisfarne la domanda perché accantonano troppo capitale, di conseguenza se la domanda di credito non viene soddisfatta i consumi e gli investimenti saranno ad un livello inferiore a quello ottimale.

Articolo Precedente

Politica industriale: l’impresa in rete, la ‘rete d’impresa’. Il caso Aprilia – I

Articolo Successivo

Bad Bank, in cosa consiste il nuovo ‘giocattolo’ economico?