Introduzione

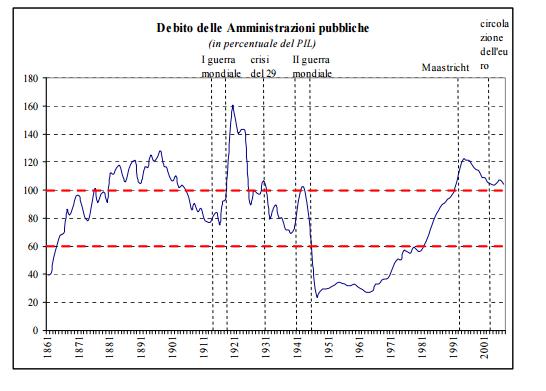

Qui è riportata la ricostruzione del debito pubblico italiano dall’Unità sino ad oggi (si veda Il debito pubblico italiano dall’unità d’Italia ad oggi). Si nota facilmente come un elevato rapporto debito/pil abbia condizionato in modo quasi costante la storia economica del nostro Paese (eccetto per l’intervallo temporale successivo al secondo dopoguerra). Ciò dimostra come il livello attuale(132.5% previsioni del Def per il 2015) sia la risultante di difficoltà croniche nella gestione del debito e trascenda eventi straordinari attribuibili al ciclo economico( quali possono essere la crisi dei debiti sovrani o il crollo dei mutui subprime).

L’Italia presenta delle problematiche strutturali di gestione del debito, non facilmente risolubili nel breve periodo. Al fine di dimostrare questa tesi si considererà l’evoluzione di entrate e spesa pubblica successive al 1960, costituendo due aggregati temporali di riferimento: 1960-1990 (l’analisi sarà caratterizzata dai lavori di Franco D.(L’espansione della spesa pubblica in Italia) Artoni R.(Il debito pubblico italiano dall’unità d’Italia ad oggi) e Cerniglia F.(La spesa pubblica in Italia:articolazioni, dinamiche e un confronto con gli altri Paesi)) e 1990- oggi( riferimenti a Mef La spesa dall’unità d’Italia).

Dal 1960 al 1990

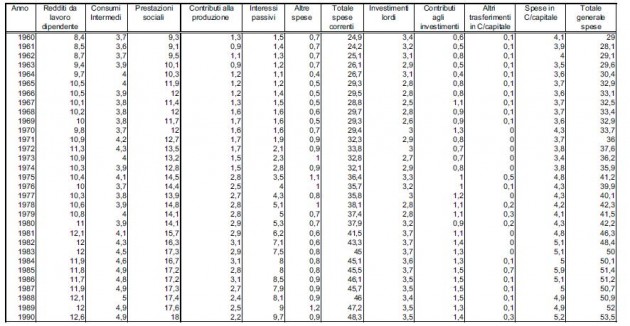

Questo arco temporale si caratterizza per una forte espansione della spesa pubblica, l’incidenza di quest’ultima rispetto al Pil passa dal 29% al 53.5% (Tabella 1). Ciò deriva da una sensazionale fase di crescita post- conflitto mondiale, la quale incide profondamente sul tessuto socio-economico del Paese. In prima istanza la crescita del reddito e lo sviluppo economico spingono la crescita demografica, la quale richiede trasformazioni in campo sociale. Quindi l’estensione del cosiddetto welfare e la costituzione di nuove istituzioni parallele all’apparato statale (si pensi alla riforma del sistema sanitario nazionale 1968 ed all’istituzione delle regioni a metà anni settanta).

Tabella 1

Tuttavia la dinamica di aggiustamento delle entrate non segue lo stesso andamento della spesa pubblica. La vischiosità delle entrate tributarie e fiscali( cresceranno rispettivamente del 9% e del 14% durante il periodo in esame) ha come conseguenza la genesi di ampi disavanzi. Il deficit pubblico pari all’1% all’inizio del 1960 toccherà il livello dell’11% nel 1990. In modo speculare la quota del debito pubblico (pari al 36.9% nel 1960) raggiungerà il livello del Pil al termine del trentennio considerato( per la dinamica dei disavanzi si veda Artoni (2003)).

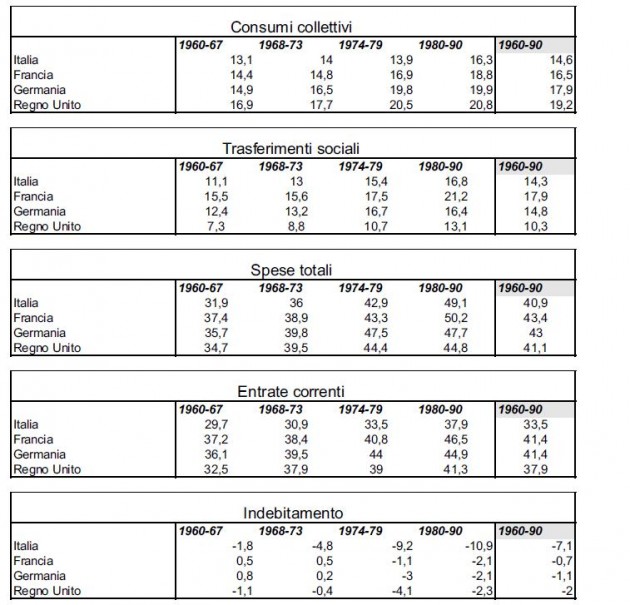

Una comparazione con gli altri Paesi Ue può meglio esprimere il lento adeguamento delle entrate

Tabella2

Si può ben notare dai dati Ocse come già nel primo periodo considerato (1960-1967) l’Italia presenti contemporaneamente spese totali ed entrate correnti al di sotto dei partner europei, ma con un indebitamento di gran lunga più consistente. Tuttavia va sottolineato che seppur la spesa pubblica tenderà ad allinearsi agli standard europei( si veda il periodo 1980-1990) le entrate non saranno capaci di controbilanciarne l’avanzata ,di riflesso l’ indebitamento salirà a due cifre nel periodo finale.

Dal 1990 in poi..

Come discusso in precedenza la finanza pubblica italiana si presenta a ridosso dell’ultima decade del novecento con una spesa pubblica superiore a Germania e Regno Unito( rispettivamente nell’ordine di 1,4 e 4.3 punti percentuali) un disavanzo totale dell’11% ed un rapporto debito/pil pari all’unità.

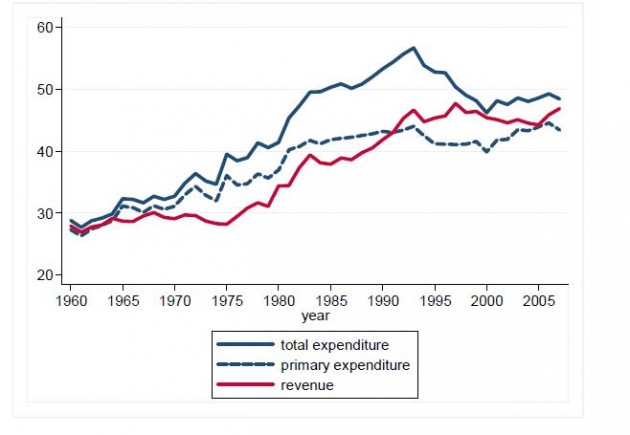

Dal 1990, in accordo con i vincoli istituzionali europei, il Paese decide di intraprendere la strada del risanamento. Il governo Amato(1992) prima ed il governo Ciampi(1993) poi pongono come obiettivo il riequilibrio finanziario. Seppur queste saranno le basi per il conseguimento di avanzi primari consistenti (in particolar modo dal 1997 al 2000) ciò che peserà sarà l’elevata spesa per interessi.

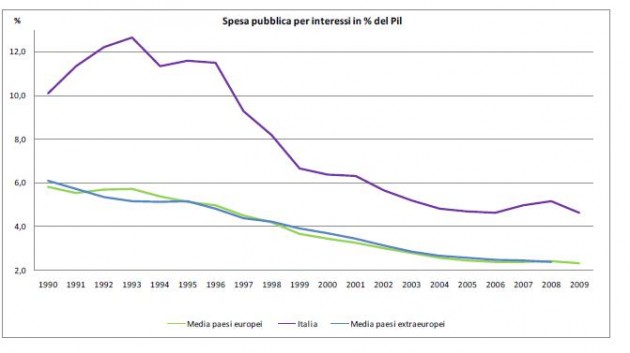

Grafico 2

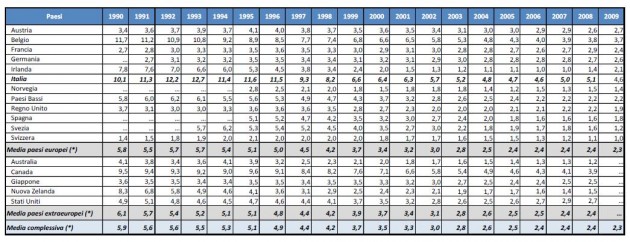

Tabella 3

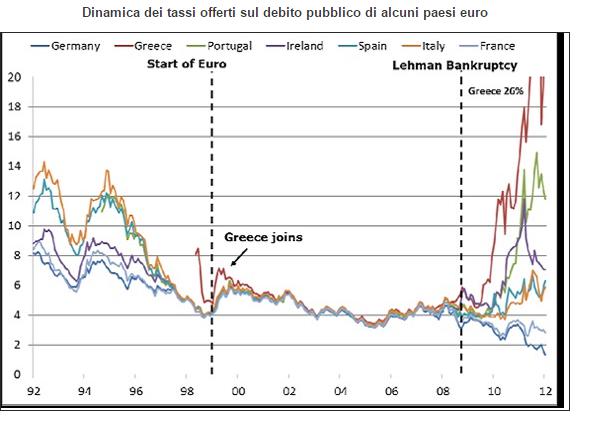

Grafico 3

L’elevato stock di debito pregresso ed il conseguente aumento dei tassi di interesse saranno la causa di un circolo-vizioso spesa per interessi-debito ancora oggi assai problematico. Perché i tassi erano così elevati?

L’offerta di tassi nominali sostenuti era imputabile a più fattori, tra i più rappresentativi disavanzo commerciale, inflazione e rischio paese. Dagli anni ottanta il reiterato disavanzo commerciale(eccesso di importazioni rispetto alle esportazioni) rendeva necessario l’approvvigionamento di risparmi esteri concedendo rendimenti nominali elevati (maggiorati inoltre del rischio svalutazione, al quale l’Italia faceva spesso ricorso). Oltre a ciò non va dimenticata la poca credibilità internazionale data dalla forte instabilità politica, la quale si risentì nel 1993 con la speculazione internazionale sulla lira.

Il peso degli interessi è di facile lettura nella Tabella 3. L’Italia ha quasi sempre mostrato un costo del debito doppio rispetto alla media Ue, vanificando gli sforzi in termini di avanzi primari. Il gap è stato eliminato con l’avvento dell’euro (Grafico 4), il quale ha fornito una sorta di tregua sino allo scoppio della crisi dei subprime.

In conclusione la genesi dell’elevato debito pubblico è in gran parte attribuibile alla mancata capacità di assorbire risorse fiscali( si pensi all’alto tasso di evasione fiscale presente ancora oggi) ed all’impiego delle stesse in utilizzi improduttivi (la spesa per interessi non può che produrre solo effetti distorsivi sull’economia) favorendo un’autoespansione del debito stesso.

L’elevato debito pubblico italiano trascende quindi gli episodi di crisi(subprime e crisi dei debiti sovrani) verificatesi dal 2008 in poi. Questi hanno messo in allarme(tramite volatilità dei tassi di interesse) un problema che ha radici lontane e richiede una risoluzione non percorribile nel breve periodo.

Articolo Precedente

Inps: dopo Alitalia e Ferrovie, cosa bisogna aspettarsi dalle altre categorie iperprotette?

Articolo Successivo

Ciucci & Co, spiegateci come assegnate le poltrone