Nel 2007, abbandonata da pochissimo la Banca d’Italia e indossate le vesti dell’apprendista stregone del brokeraggio, provai a suggerire al mio capo di aggiungere un po’ di rischio di cambio al portafoglio della clientela: “Hai visto mai che facciamo soldi comprando asset decenti e alleggerendo la parte azionaria?”.

La risposta fu inequivocabile: “Lascia perdere, il rischio di cambio non è roba da fighetti. C’entra troppo la politica e deve ancora nascere quello che riesce a formalizzare la politica in un modello matematico come piace a me”.

Sette anni dopo, per quanto quella risposta ancora mi urti, non posso che convenire con la sua ragionevolezza, specie alla luce del folle andamento del rublo nelle ultime settimane.

Grafico 1: Cambio Dollaro/Rublo – Indice Bloomberg Brent, fonte Bloomberg

Le spiegazioni per quello che sta accadendo sono fondamentalmente due:

Teoria 1 (maggioritaria): il rublo si sta svalutando perché l’economia russa non si è ancora disintossicata dalla dipendenza, tipica dei paesi in via di sviluppo, dalle esportazioni di materie prime. La più importante delle materie prime di putinlandia è, come noto, il petrolio, il cui valore è affondato quasi come quello del rublo (trovate un’efficacissima disamina di quest’idea nel bel pezzo scritto Fabio Scacciavillani una decina di giorni fa). Due più due fa quattro e stop.

Teoria 2 (minoritaria/mia): il rublo si sta svalutando soprattutto per il combinato effetto sulle aspettative di crescita russe delle sanzioni Usa-Ue e dell’isolamento politico che ne è derivato. Ergo il suo movimento è quasi completamente speculativo e destinato a correggersi se e nella misura in cui gli effetti della crisi politica non siano tali da compromettere materialmente il reddito nazionale russo. Il prezzo del petrolio ha la sua innegabile influenza, ma non spiega tutto.

La quasi perfetta simmetria del Grafico 1 pare dare ragione ai sostenitori della teoria che va per la maggiore, mostrando non soltanto una quasi identica divaricazione di petrolio e rublo dal valore mediano, ma anche una curiosissima “contemporaneità” dei due movimenti: un po’ come se il Brent a luglio avesse detto alla valuta russa: “Ehi amico, io faccio un bel tuffo, che ne dici di buttarti anche tu?”.

Questa contestualità, letta alla luce della mia personale esperienza con i temi di politica monetaria e del cambio, semplicemente, puzza di speculazione: tutto troppo semplice, troppo lineare. E così stamane (non avendo molto altro da fare, lo confesso) ho deciso di insinuarvi un po’ di dubbi, se non altro per tentare di scongiurare possibili traumi a quelli tra voi che progettano di incrementare le vendite di rubli sperando in un crollo definitivo come nel 1998.

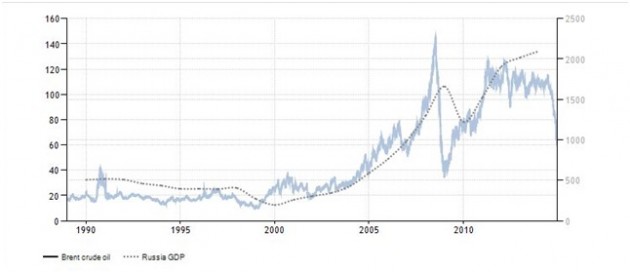

- La Russia è una semi-dittatura sprecona e largamente inefficiente, concordo. Questo non significa però che la sua economia dal 1998 a oggi non abbia conosciuto una vigorosissima crescita, quintuplicando il valore nominale del prodotto interno lordo (cfr. Grafico 2). La domanda è: questo trend si può spiegare solo con il prezzo delle materie prime? Direi di no, sarebbe quantomeno ingeneroso.

- Non è la prima volta che il prezzo del greggio tracolla: tra 2008 e 2009, in meno di un anno, il Brent arrivò dal massimo assoluto di 145 dollari al minimo relativo di 35 dollari (vedere ancora Grafico 2) senza che questo determinasse né il crollo dell’economia russa né una sua significativa contrazione (si registrò “appena” un -4%, che, credetemi, considerata la volatilità tipica delle economie emergenti, vale meno di una febbruccia a 38°).

Grafico 2: Brent-GDP Russia 1989-2014, fonte Tradingeconomics.com

- E’ ancora troppo presto per dire che la Russia risentirà di una crisi significativa: nonostante le opinioni di alcuni autorevolissimi “gufi” non è ancora il momento di contare i morti, mentre le molte bandiere astate a lutto per Putin dagli analisti di mezzo mondo sembrano più che altro pelosi (e penosi) tentativi di far dimenticare i recenti liscebussi subiti dall’amministrazione Obama in politica estera. A ciò si soggiunga che quanto sta accadendo potrebbe segnare l’ennesima pagina di diplomazia tafazziana a stelle e strisce, laddove l’inerzia interessata dell’Occidente innanzi alle difficoltà contingenti di Putin dovesse costringere quest’ultimo a consolidare ulteriormente i rapporti con la Cina (e forse è già successo).

- L’andamento del Rublo non riflette i fondamentali dell’economia russa: sia che la si ritenga ancora arretrata e legata inesorabilmente al valore delle materie prime, sia che la si annoveri ormai tra le economie “sviluppate”, le sue dimensioni, semplicemente, non possono dimezzarsi in sei mesi come invece è accaduto al rublo.

- Il prezzo dell’energia nel lungo periodo è destinato a tornare a crescere: questo almeno finché non si verificherà il tanto atteso “salto tecnologico” necessario a liberarci dalla schiavitù degli idrocarburi. Pur non essendo un esperto in materia e pur confidando nelle magnifiche sorti e progressive, credo che per questo risultato ci voglia ancora un bel po’.

I prossimi mesi ci diranno dove sta la verità, se nella visione apocalittica degli odiatori di Putin o se in quella, più fredda, di chi crede che le fluttuazioni delle monete, per quanto brusche, non necessariamente riflettano i fondamentali dei Paesi emittenti nel breve periodo.

Per intanto io il mio compitino l’ho fatto e vi ho avvisato: attenti al rischio di cambio, non è roba da fighetti.

Articolo Precedente

Tav, contestare è lecito ma gli attentati accelerano i lavori

Articolo Successivo

Autostrade, i pedaggi aumentano ancora: se il governo cede alle lobby