Nei 23 casi di svalutazione dal 2000 in poi l’inflazione ha ridotto entro due anni i guadagni di competitività indotti dal deprezzamento della valuta. La relazione tra svalutazione e inflazione non è fissa, ma dipende dalla capacità di un paese di tenere l’inflazione sotto controllo.

Di Francesco Daveri, 18.04.14, lavoce.info

Chi vede nell’euro una camicia di forza che impedisce alle economie più deboli dell’eurozona di competere sui mercati internazionali crede che una svalutazione del cambio (diciamo, di una neo-lira) si tradurrebbe in un limitato aumento dei prezzi del paese, in tal modo generando il guadagno di competitività che invece, all’interno dell’attuale unione monetaria, potrebbe arrivare solo da una – prolungata e socialmente costosa – deflazione di prezzi e salari interni. Ma c’è anche chi (lo hanno fatto ad esempio Baglioni, Lippi e Schivardi su questo sito) argomenta che la maggiore competitività e crescita del Pil derivanti dalla svalutazione successiva ad un ipotetico euro-exit sarebbero temporanee e che quindi in definitiva il gioco (prezzi più alti per sempre, in cambio di un beneficio temporaneo di più rapida crescita) non vale la candela. Un esame attento dei dati aiuta a chiarire le ragioni della controversia. La recente esperienza dei paesi G20 e l’esperienza storica degli anni Trenta e dell’Italia suggeriscono che la relazione tra svalutazione e inflazione non è fissa ma dipende dalle istituzioni anti-inflazione di cui il paese che svaluta riesce a dotarsi.

Le maxi svalutazioni nei paesi G20

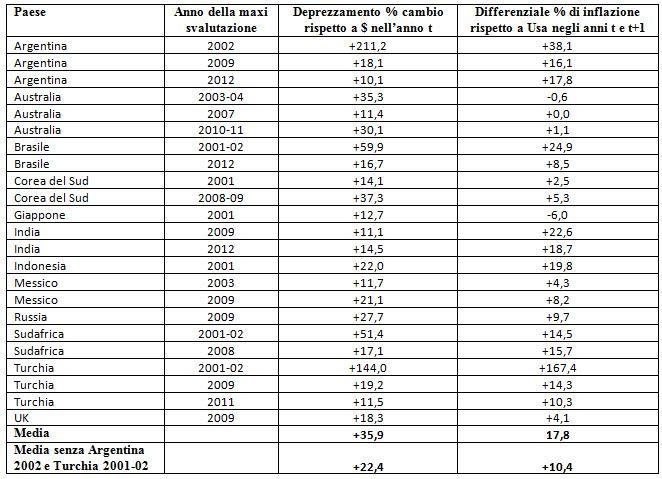

Prendendo i venti paesi più importanti del mondo (quelli che formano il G20) su un lungo orizzonte di tempo (tra il 2000 e il 2013, includendo quindi gli anni precedenti alla crisi di oggi e gli anni di crisi), si possono isolare gli episodi corrispondenti alle grandi svalutazioni del cambio di ogni paese rispetto al dollaro per poi calcolare il differenziale di inflazione tra il paese in cui è avvenuta la svalutazione del cambio e gli Stati Uniti. Tra il 2000 e il 2013 ci sono 13 variazioni annuali del cambio per ognuno dei 19 paesi considerati (gli Usa esclusi, in quanto paese di riferimento). Scegliendo una soglia minima del 10 per cento annuo, dal campione emergono 23 episodi di maxi svalutazioni riportati nella tabella sotto (le maxi svalutazioni che durano più di un anno sono considerate un solo episodio e la svalutazione riportata è quella cumulata). Per ognuna delle maxi svalutazioni individuate nell’ultima colonna della tabella viene poi riportato il differenziale d’inflazione verso gli Usa nello stesso anno e nell’anno a seguire (cumulati) in modo da rendere possibile un confronto. Le svalutazioni più recenti (come quella giapponese della Abenomics) non sono incluse perché per valutarne gli effetti sul differenziale di inflazione bisogna aspettare la fine del 2014.

Dalla tabella emergono tre elementi fondamentali.

(1) Le maxi svalutazioni avvengono più frequentemente nei paesi emergenti. Nel periodo considerato gli episodi di maxi svalutazione hanno riguardato solo 12 dei 19 paesi potenziali (gli Usa sono ovviamente esclusi dal campione). Solo cinque di questi episodi sono avvenuti in paesi ricchi (uno nel Regno Unito nel 2009, uno nel Giappone del 2001 e tre in Australia, nel 2003-04, nel 2007 e di nuovo nel 2010-11). Gli altri 18 episodi hanno avuto luogo nei cosiddetti paesi emergenti. Nessuna maxi svalutazione è avvenuta nei tre paesi dell’area euro inclusi nel campione (Francia, Germania, Italia) per i quali i dati di cambio sono ovviamente gli stessi.

(2) Nella maxi svalutazione media il deprezzamento del cambio è stato pari al 35,9 per cento. Approssimativamente metà di questo deprezzamento si è tradotto in un più elevato differenziale d’inflazione con gli Usa entro la fine dell’anno successivo al deprezzamento. In gergo economico, sulla base degli episodi considerati il coefficiente di trasmissione del cambio all’inflazione (“pass-through”) è vicino a 0,5. Il coefficiente rimane vicino a 0,5 anche escludendo i due casi più eclatanti di maxi svalutazione (l’Argentina nel 2002) e di maxi inflazione (la Turchia nel 2001-02). In tal caso infatti il deprezzamento medio del cambio scende al 22,4 per cento e il differenziale medio al 10,4 per cento, il che dà un coefficiente di trasmissione dal cambio all’inflazione vicino a 0,5 come nel campione complessivo.

(3) Il coefficiente di trasmissione del cambio dell’inflazione è solitamente più piccolo per i paesi ricchi che nei paesi emergenti.

I casi estremi: Argentina e Turchia

Argentina e Turchia nei primi anni Duemila sono esempi estremi che descrivono la grande variabilità di relazioni tra svalutazione e inflazione presenti nei G20. Nel caso dell’Argentina, la fiammata di svalutazione del 211 per cento osservata nel 2002 è venuta dopo un periodo decennale di incatenamento del peso argentino al valore del dollaro americano durante il quale l’inflazione argentina è stata – di poco ma sistematicamente anno dopo anno – al di sopra di quella americana. La svalutazione del 2002 ha colmato (più che colmato, veramente) il differenziale d’inflazione accumulato dal 1991. E così il differenziale di inflazione che si è originato nel 2002-03 è stato solo (si fa per dire) del 38,3 per cento, circa cinque volte inferiore al deprezzamento del peso nel 2002. L’effetto inflattivo della svalutazione si è poi attenuato nel tempo tanto che il differenziale di inflazione dell’Argentina verso gli Usa è ritornato a una sola cifra (ma non a zero) già nel 2004. In poche parole, la maxi svalutazione del peso argentino ha corretto uno squilibrio esistente (la perdita di competitività accumulata dall’Argentina nei confronti degli Usa tra il 1991 e il 2001) e non si è tradotto in una spirale inflazionistica per gli anni a venire.

Le cose sono andate molto diversamente in Turchia dove la svalutazione ha avuto origini simili a quella argentina (la necessità di recuperare competitività a causa dell’atavicamente elevato tasso di inflazione della Turchia) ma il guadagno di competitività potenzialmente disponibile grazie alle svalutazioni del 2001-02 (+144 per cento) è stato più che divorato dai differenziali d’inflazione nel 2001-03 (l’inflazione relativa cumulata nei due anni ha raggiunto il 167 per cento). Dal 2003, tuttavia, il cambio ha smesso di deprezzarsi e anche il differenziale di inflazione è sceso rapidamente ad una sola cifra. Nel caso della Turchia dei primi anni Duemila, svalutazione e (differenziale di) inflazione sono più o meno perfettamente correlati.

Lezioni di storia

I dati sulle maxi svalutazioni avvenute nei G-20 dopo il 2000 suggeriscono che le variazioni del cambio nominale sono associate a variazioni significative dei differenziali d’inflazione nello stesso anno e nell’anno successivo alla svalutazione. I guadagni di competitività che derivano da una svalutazione sono così spesso molto inferiori (della metà, in media) rispetto all’entità della svalutazione nominale.

La connessione tra svalutazione e inflazione è tuttavia variabile tra paesi. Ci sono fattori che amplificano e fattori che attenuano l’efficacia di una svalutazione nel favorire la competitività. Prima di tutto, una svalutazione intrapresa da un paese in isolamento è molto più efficace nel modificare la competitività di un paese rispetto a una effettuata insieme ai partner commerciali. Quanto più competitive e simultanee sono le svalutazioni, tanto minore è il guadagno di competitività. Questa è la lezione che ci hanno lasciato gli anni Trenta quando molti paesi, per difendersi dalla Grande depressione, tentarono di guadagnare quote di mercato a spese dei concorrenti deprezzando la loro valuta. Ma poiché la manovra fu attuata da tanti paesi insieme il risultato fu zero in termini di competitività. Invece crollò il commercio internazionale e la recessione di tutti peggiorò.

Tra i fattori che limitano l’efficacia delle svalutazioni c’è anche la politica dei redditi (le misure che hanno l’obiettivo di predeterminare l’andamento di salari, prezzi e profitti nel tempo). L’esperienza storica dell’Italia di tanti anni fa suggerisce che la modalità di attuazione della politica dei redditi è cruciale nel determinare quanto della svalutazione si traduca in inflazione. Negli anni Settanta la politica dei redditi in Italia veniva fatta con la scala mobile, un meccanismo che indicizzava i salari all’inflazione passata. Con la scala mobile l’inflazione (anche quella generata dalla svalutazione) si trasmetteva ai salari e di nuovo ai prezzi, in tal modo annullando l’effetto pro-competitivo della svalutazione. Questo meccanismo perverso che aveva fatto raggiungere le due cifre all’inflazione italiana fu interrotto con il decreto di San Valentino del febbraio 1984 – il risultato dell’intuizione e della determinazione di due persone coraggiose, il sindacalista Cisl Pierre Carniti e l’economista Ezio Tarantelli (per questo assassinato dalla Brigate Rosse). Con un decreto molto discusso e avversato dal Pci di Berlinguer, il governo Craxi attenuò l’indicizzazione, anche modificandone il riferimento all’inflazione attesa (o programmata) anziché a quella passata. La scala mobile fu poi eliminata definitivamente il 31 luglio 1992 con l’accordo tra il governo Amato e i sindacati, compresa la Cgil di Bruno Trentin. Non casualmente, a seguito dell’eliminazione della scala mobile, la maxi svalutazione della lira nel 1992 (+22,5 per cento) si tradusse in un marginale aumento dell’inflazione e non in una fiammata inflazionistica.

Nell’Italia di oggi è però difficile immaginare una riedizione dell’accordo di allora. Camusso, Bonanni e Angeletti sarebbero probabilmente superati a sinistra nella contrattazione dalla Fiom. A meno che le condizioni precarie del mercato del lavoro rendano del tutto inutile la contrattazione sindacale. In tal caso che la svalutazione sarebbe sì efficace, ma con disagi sociali ancora più gravi di quelli che vediamo oggi.

Per concludere, è difficile (e forse impossibile) affermare in assoluto che una svalutazione porti necessariamente con sé inflazione, nel breve come nel lungo periodo. La recente esperienza dei G20 e quella meno recente dell’Italia suggeriscono che molto dipende dalle istituzioni anti-inflazione di cui un paese che svaluta riesce a dotarsi. Chi vuole uscire dall’euro evidentemente ritiene che le nostre istituzioni anti-inflazione resisterebbero allo shock. Chi è più pessimista (come me) pensa invece che la persistenza delle attuali istituzioni anti-inflazione sia anche il prodotto della presenza dell’euro, di cui sarebbe dunque pericoloso fare a meno.

Articolo Precedente

Lobbisti a Bruxelles, il Parlamento vuole l’obbligo di iscrizione al registro

Articolo Successivo

Euro, manuale di difesa della moneta unica