Un’uscita dall’Eurozona non comporta necessariamente il default della Grecia. Il ritorno alla dracma, seppure pesantemente svalutata, farebbe crescere le esportazioni e in una decina di anni il Pil greco tornerebbe ai valori attuali, rendendo così possibile la restituzione del debito estero. Soprattutto se questo fosse ricontrattato su scadenze più lunghe e a un tasso dell’1,5 per cento. La Germania alla fine non registrerebbe alcuna perdita. Mentre i paesi più deboli dell’area subirebbero il doppio colpo dell’effetto contagio e dei più alti costi di rifinanziamento.

di Daniel Gros* (Fonte: Lavoce.info)

A quanto ammonterebbero le perdite dei creditori della Grecia se il paese dovesse lasciare l’Eurozona? In genere, si presuppone che un’uscita dall’euro dovrebbe essere seguita da un default perché la nuova valuta si deprezzerebbe così pesantemente che un servizio del debito in euro sarebbe impossibile.

È un’ipotesi sbagliata. Nella sua gran parte il debito greco è debito estero e in ultima analisi va ripagato con maggiori esportazioni o con una compressione delle importazioni. Un’uscita seguita da un forte deprezzamento della nuova dracma dovrebbe accelerare la crescita delle esportazioni e provocare un’ulteriore caduta delle importazioni, incrementando così la capacità del paese di ripagare il suo debito estero. Dopo un decennio di aggiustamento, la Grecia dovrebbe essere in grado di pagare i suoi debiti.

L’equazione uscita = default

Oggi, il Pil greco ammonta a circa 200 miliardi di euro l’anno. Se la Grecia dovesse re-introdurre la dracma, la nuova moneta si deprezzerebbe di circa il 50 per cento, cosicché il Pil del paese probabilmente scenderebbe al sotto dei 100 miliardi di euro. Anche le entrate dello Stato greco registrerebbero una caduta di proporzioni simili: dai circa 80 miliardi di oggi a circa 40 miliardi dopo l’uscita dall’euro. Queste magre risorse sembrano del tutto insufficienti per ripagare gli oltre 330 miliardi di euro che lo Stato greco deve ai suoi creditori stranieri.

La maggior parte del restante debito del paese è dovuta a creditori europei istituzionali, in particolare Efsf e Bce. A prima vista, sembra che questi creditori istituzionali dovranno rinunciare a reclamare i loro diritti, almeno in larga parte (tralasciamo qui i 22 miliardi dovuti dalla Grecia all’Fmi, che sono innegabilmente senior e dunque saranno probabilmente rimborsati in toto).

Tuttavia, dopo l’iniziale sfondamento, è probabile che il tasso di cambio ritorni al suo equilibrio di lungo periodo, chiudendo lentamente il divario di prodotto. Esperienze simili per i mercati emergenti suggeriscono che dopo dieci anni il Pil nominale (misurato in una valuta forte) dovrebbe tornare almeno ai livelli precedenti; nel caso della Grecia, diciamo almeno 200 miliardi di euro.

Inoltre, le esportazioni non necessariamente cadono con una svalutazione, al contrario è probabile che crescano più del Pil. (1) E questo, nel tempo, dovrebbe aumentare la capacità del paese di ripagare il debito sovrano. Le esportazioni potrebbero arrivare a raddoppiare nel corso di un decennio, passando dagli attuali circa 42 miliardi di euro (beni più servizi) a circa 85 miliardi. A quel punto, il paese sarebbe in grado di ripagare il suo debito estero, posto che i tassi di interesse siano bassi abbastanza.

Tavola 1. Esposizione verso la Grecia per paese (miliardi di euro)

Fonte: nostri calcoli su dati Bis, Bce e Efsf. Scarica i dati in formato excel qui.

Default del debito privato e del debito pubblico

Un’uscita dall’euro della Grecia con conseguente introduzione di una dracma svalutata del 50 per cento potrebbe perciò condurre a uno scenario in cui lo Stato greco dichiara ufficialmente il default sulle sue restanti obbligazioni verso i creditori privati e il settore privato del paese non è in grado di ripagare la gran parte del suo debito estero. Ciò comporta che le banche europee dovranno cancellare la maggior parte dei restanti 70 miliardi di esposizione verso la Grecia (e dato che le banche fanno affidamento sugli aiuti statali, ciò significa una perdita corrispondente anche per gli stati).

Tuttavia, i creditori istituzionali dell’Eurozona possono assumere una prospettiva di lungo periodo e dare il loro assenso a un congelamento temporaneo dei crediti con il consueto sistema dell’“extend and pretend” (prolunga e pretendi). Facciamo l’ipotesi che i creditori istituzionali concedano un periodo di tregua di dieci anni seguito da un pieno ripagamento dei debiti nei successivi venti anni (sono i termini dell’ultimo accordo Efsf) a un tasso di interesse dell’1,5 per cento (l’attuale tasso dei Bund). In questo scenario il servizio del debito del paese (aggregando le obbligazioni dello Stato greco verso l’Efsf e il debito delle banche verso la Bce) dovrebbe essere soltanto di circa 6 miliardi l’anno, equivalenti al 3 per cento del Pil, certamente non un peso insostenibile. Ciò dovrebbe valere in particolare per lo Stato, le cui obbligazioni interne dovrebbero essere state svalutate dall’inflazione nel frattempo.

Il trasferimento di risorse agli stranieri dovrebbe ammontare a circa il 6 per cento del totale delle entrate per esportazioni, di nuovo non un peso eccessivo. Infine, poiché è probabile che il Pil greco (e le esportazioni crescano in termini nominali molto più dell’1,5 per cento, la capacità di ripagare il debito dovrebbe continuare a migliorare dopo che il paese si è aggiustato al nuovo equilibrio.

Certo, a prima vista, un tasso di interesse dell’1,5 per cento rappresenta un sussidio straordinario per un paese i cui titoli attuali vengono scambiati con rendimenti superiori al 25 per cento: in termini di valori attuali rappresenterebbe un haircut di più dell’80 per cento attraverso la ridefinizione del debito ufficiale. Ma i rendimenti sui titoli del settore privato sono oggi così elevati perché tutti i crediti del settore pubblico sono di fatto divenuti senior rispetto a quelli del settore privato.

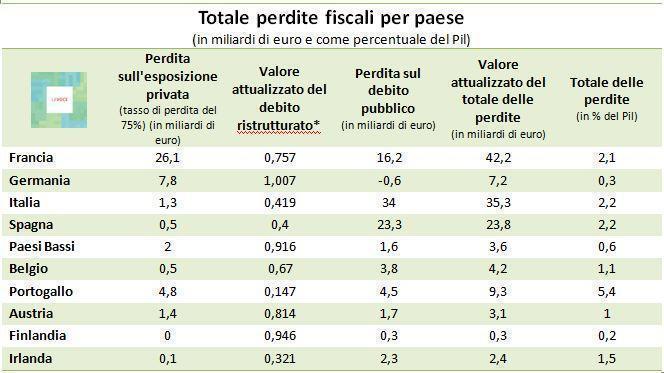

Per lo Stato tedesco, tuttavia, un tasso di interesse dell’1,5 per cento rappresenterebbe il costo che affronterebbe per rifinanziare i suoi diritti sulla Grecia e dunque non comporterebbe alcun haircut. Ciò implica che se la Grecia fosse in grado di ripagare il suo debito nel corso di trenta anni a un tasso dell’1,5 per cento, la Germania potrebbe alla fine non registrare alcuna perdita rispetto alla sua esposizione. La tavola 2 mostra che le sole, piccole, perdite per la Germania deriverebbero dalla esposizione residuale delle banche tedesche.

Tuttavia, la maggioranza dei paesi dell’Eurozona dovrebbe sopportare un peso gravoso, dato che hanno costi di rifinanziamento ben più alti. Per esempio, Italia e Spagna dovrebbero partecipare all’operazione per un ammontare che in termini di Pil è simile a quello della Germania: circa il 4 per cento del Pil (vedi tavola 1). Ma dato che i costi di rifinanziamento per Spagna e Italia sono ora sopra il 6 per cento l’anno, da un’operazione di questo genere ricaverebbero una perdita di circa il 60 per cento (in termini di valore attuale) (vedi tavola 2).

Tavola 2. Totale perdite fiscali (in miliardi di euro e come percentuale del Pil)

*Calcolato agli attuali tassi di interesse

Fonte: nostri calcoli su dati Bis, Bce e Efsf. Scarica i dati in formato excel qui.

La tavola 2 mostra anche che il paese con minori possibilità di sopportare un peso ulteriore, il Portogallo, è anche quello che rischia di perdere di più, oltre il 5 per cento del Pil.

L’ironia della situazione attuale è che il paese con la maggiore esposizione e che in larga parte detta la politica sulla Grecia è anche quello che probabilmente alla fine della vicenda perderà meno, lo 0,3 per cento del Pil. Il peso reale di un’uscita della Grecia ricadrebbe in modo sproporzionato sui paesi più deboli dell’Eurozona , che sarebbero investiti dal “doppio” colpo dell’effetto contagio e di costi fiscali diretti, che per loro sarebbero dieci volte maggiori, a circa il 2,2 per cento del Pil.

(1) Borenzstein, Eduardo and Ugo Panizza, “The costs of sovereign default: Theory and reality”, VoxEU.org, 6 May 2010.

* Daniel Gros si è laureato in economia presso l’Università “La Sapienza” di Roma e ha conseguito il Ph.D in economics presso l’Università di Chicago. Attualmente è il presidente del Centre for European Policy Studies (Ceps) di Bruxelles. I suoi principali campi di ricerca sono: l’Unione Monetaria Europea, la Politica Macroeconomica e le Economie in Transizione.

Articolo Precedente

La mala comunicazione sull’Europa

Articolo Successivo

Generali, Mediobanca all’assalto finale del Leone di Trieste. L’ad sfiduciato